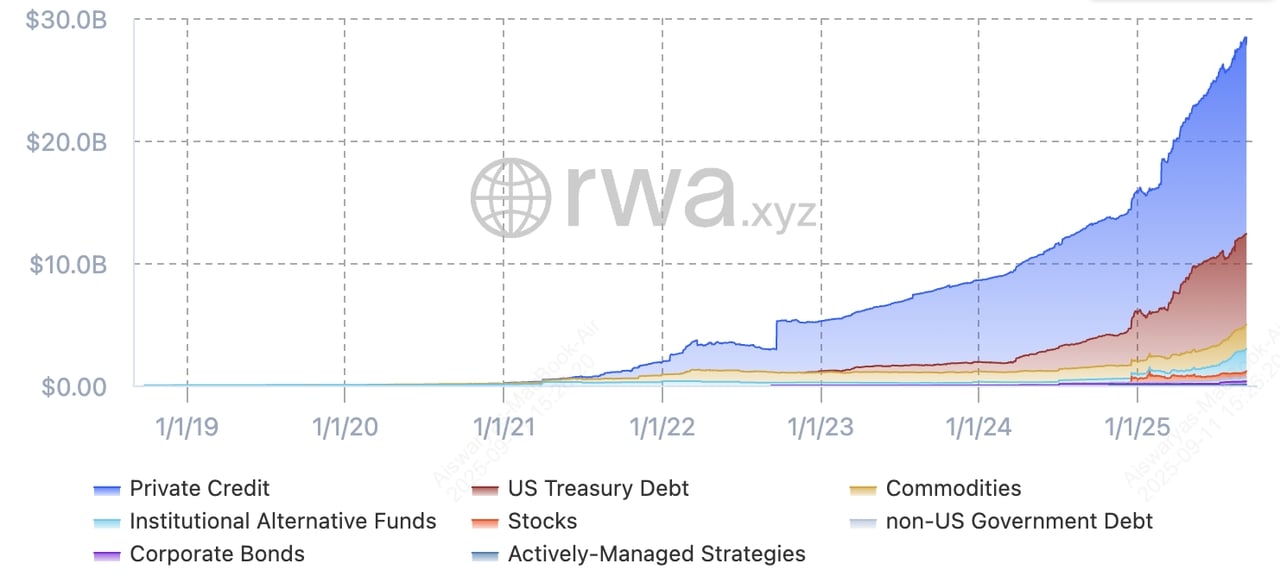

Dieses Wachstum spiegelt das wachsende institutionelle Vertrauen wider. RWA-Token bieten stetige Einkommensströme aus Mieten, Anleihenkupons oder Dividenden, während sie DeFis Effizienz mit der Stabilität von Real-World-Assets verbinden. Gleichzeitig bewegen sich Regulierungsbehörden vom Schweigen zur strukturierten Unterstützung.

Entdecken Sie die führenden RWA-Tokenisierungsprojekte, die den Markt 2025 prägen. Diese zehn Plattformen zeichnen sich durch ihre regulatorische Compliance, On-Chain-Aktivität und bewährte Anwendungsfälle in Immobilien, Anleihen, Rohstoffen und mehr aus.

1. Ondo (ONDO)

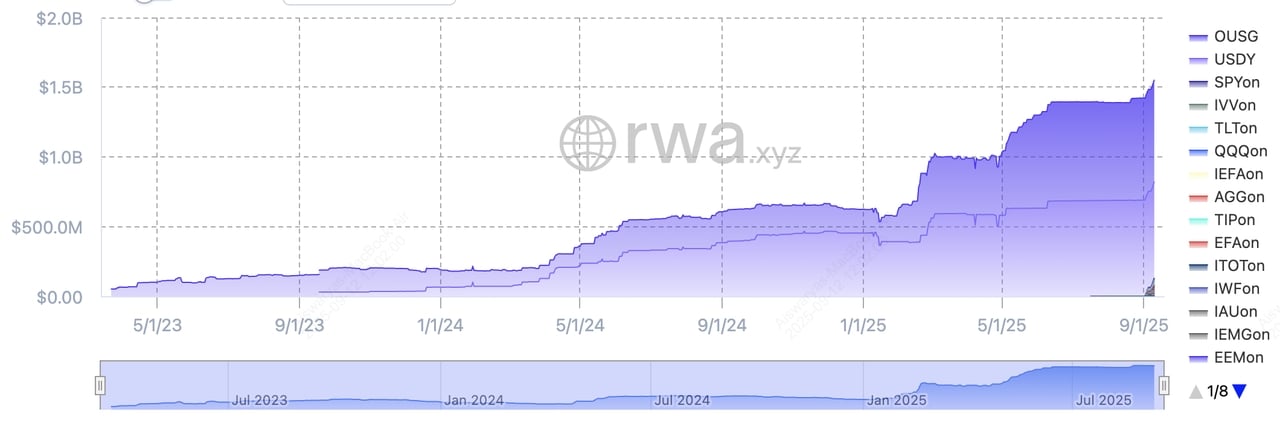

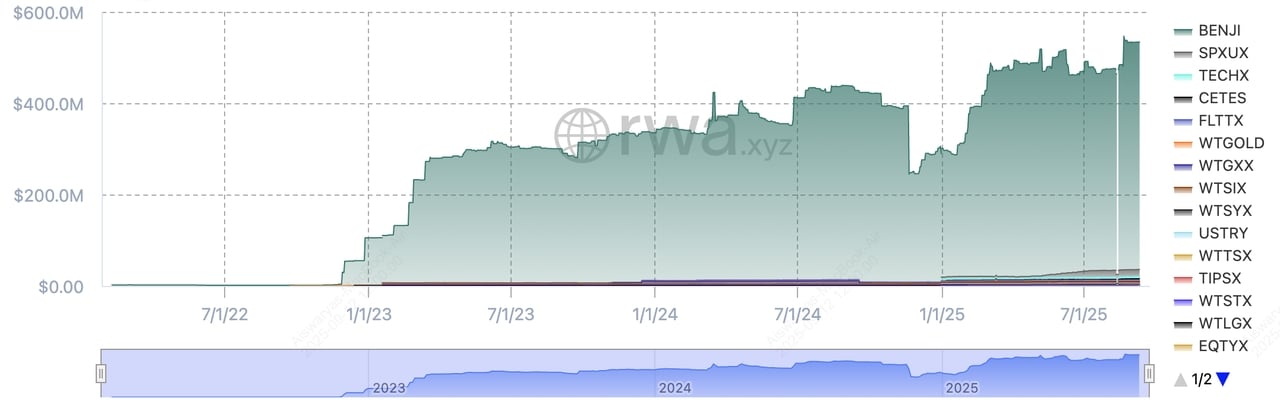

OUSG AUM über Blockchains | Quelle: RWA.xyz

Ondo (ONDO) ist ein reguliertes U.S. Money Services Business (MSB), das sich auf die Tokenisierung kurzfristiger US-Staatsanleihen und hochwertiger Anleihen spezialisiert hat. Sein Flaggschiff-OUSG-Fonds hat über 446,9M US-Dollar TVL über

Ethereum,

Solana und

Polygon und bietet eine ~4% APY mit niedrigen Gebühren. 1:1 durch Wertpapiere gedeckt und durch monatliche Audits verifiziert, gibt OUSG On-Chain-Investoren konformen Zugang zu traditionellen Schuldenmärkten.

Im September 2025

expandierte Ondo in tokenisierte Aktien mit Ondo Global Markets, einer Plattform, die über 100 US-Aktien und ETFs on-chain anbietet (bis Ende des Jahres auf 1.000+ skalierend) durch eine Partnerschaft mit Alpaca. Diese Assets handeln 24/7, setzen sich sofort ab und können im DeFi wie Stablecoins verwendet werden, wodurch Nicht-US-Investoren in Asien, Afrika und Lateinamerika Zugang zu US-Aktien erhalten. Dieser Schritt positioniert Ondo als einen der umfassendsten RWA-Anbieter – der Staatsanleihen, Anleihen und nun tokenisierte Aktien und ETFs in die Blockchain-Wirtschaft überbrückt.

2. BlackRock USD Institutional Digital Liquidity Fund (BUIDL)

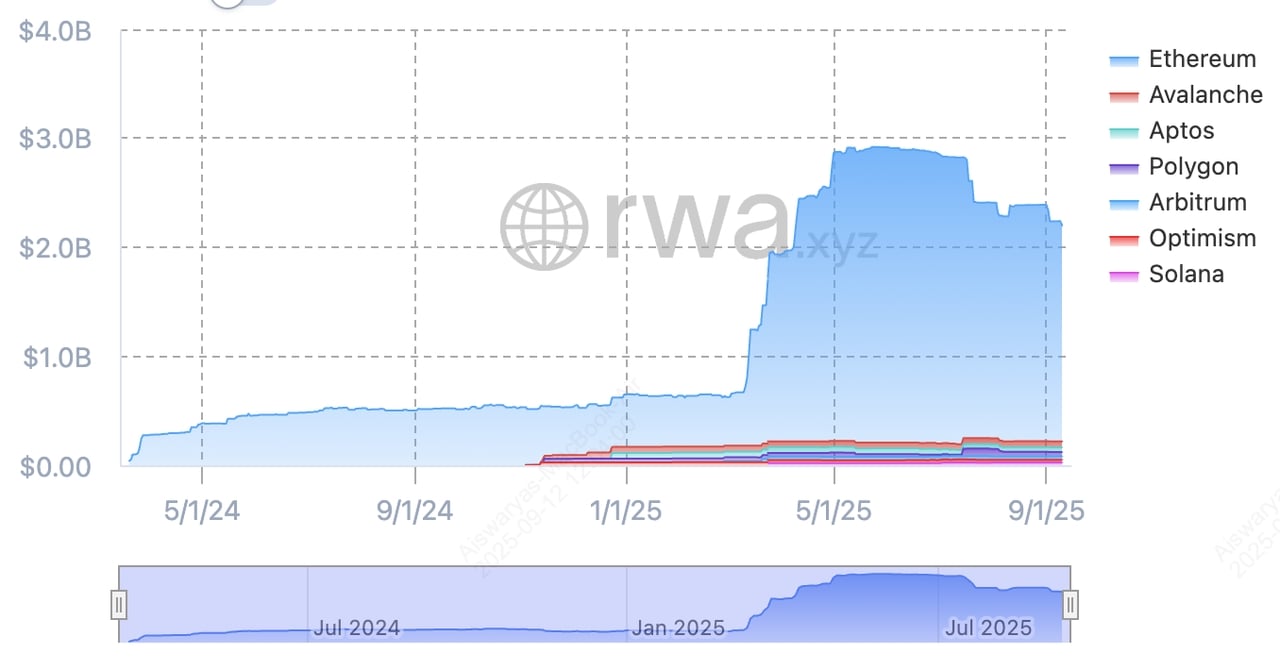

BlackRock BUIDL AUM über Blockchains | Quelle: RWA.xyz

Der BlackRock USD Institutional Digital Liquidity Fund (BUIDL) ist das größte tokenisierte Staatsanleihen-Produkt bisher mit 2,3–2,9 Milliarden US-Dollar AUM und einem stabilen 1,00 US-Dollar NAV. Für US-akkreditierte und institutionelle Investoren konzipiert, investiert er ausschließlich in US-Staatsanleihen, Bargeld und Repo-Vereinbarungen und schüttet Renditen in Form neuer BUIDL-Token aus. Zeichnungen erfordern typischerweise 5M+ US-Dollar-Mindestbeträge, KYC/AML-Prüfungen und gewhitelistete Wallets, was es zu einer institutionellen Option für das Verdienen sicherer On-Chain-Renditen macht.

Gebaut auf Securitize und operierend über Ethereum, Polygon,

Avalanche,

Optimism,

Arbitrum,

Aptos und Solana, bietet BUIDL 24/7-Liquidität mit nahezu sofortiger Abrechnung. Die Verwahrung erfolgt durch BNY Mellon mit Audits von PwC, während Integrationen mit Anchorage Digital, BitGo, Coinbase und Fireblocks sichere Übertragung und Besicherung bieten. Bereits als Sicherheit auf großen Krypto-Plattformen akzeptiert, kombiniert BUIDL BlackRocks Größe und regulatorische Strenge mit Blockchain-Effizienz und setzt den Maßstab für tokenisierte Geldmarktfonds.

3. Stellar (XLM)

Tokenisierter Asset-Wert im Stellar-Netzwerk | Quelle: RWA.xyz

Stellar (XLM) ist eine Blockchain, die für Real-World-Asset-Tokenisierung und globale Zahlungen entwickelt wurde und es Institutionen ermöglicht, tokenisierte Staatsanleihen, Anleihen, Stablecoins und andere Assets mit eingebauten Compliance-Kontrollen auszugeben. Seit über einem Jahrzehnt vertraut, ermöglicht Stellar 24/7-Abwicklungen in 180+ Ländern und verbindet Banken, Fintechs und humanitäre Organisationen durch ein kostengünstiges, transparentes Netzwerk. Mit Funktionen wie nativen Asset-Management-Tools (genehmigen, widerrufen, einfrieren), Interoperabilität über Hyperledger Cacti-Konnektoren und Partnerschaften mit großen Akteuren wie Circle, Paxos und SG-FORGE bietet Stellar einen praktischen Weg, RWAs on-chain zu bringen und dabei regulatorische Compliance und globale Zugänglichkeit zu gewährleisten.

4. Chainlink (LINK)

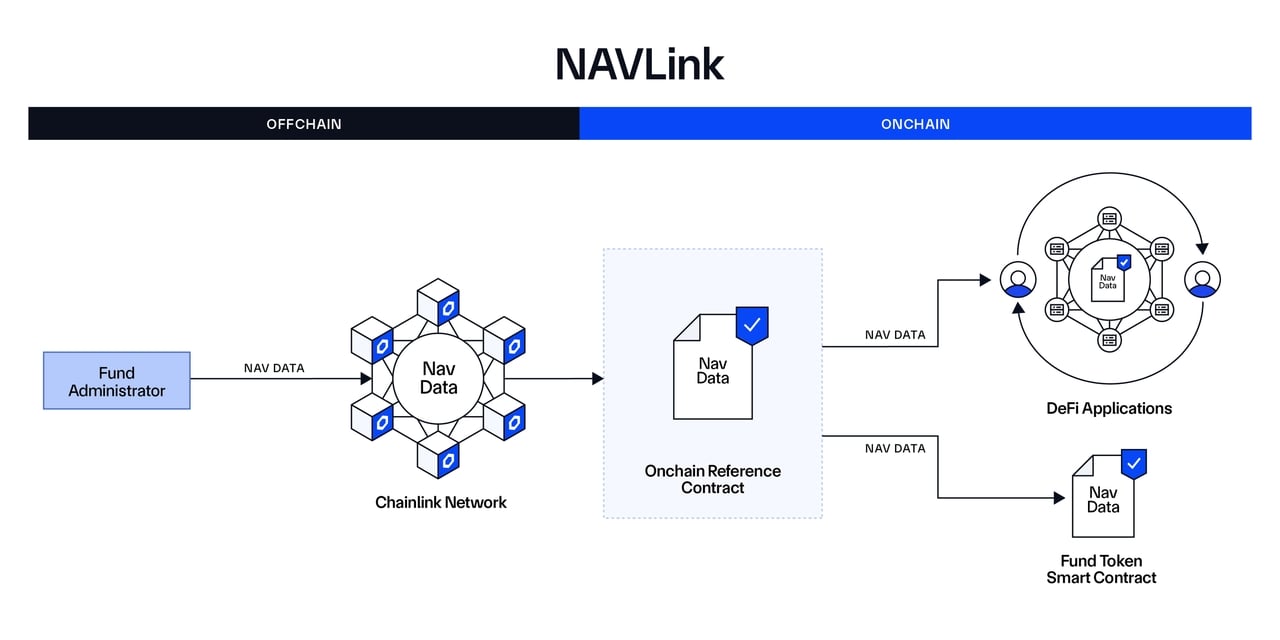

Ein Überblick über Chainlinks NAVLink für RWA-Tokenisierung | Quelle: Chainlink

Chainlink (LINK) ist zum Rückgrat der Real-World-Asset-Tokenisierung geworden, indem es die Dateninfrastruktur bereitstellt, die tokenisierte Finanzen funktionsfähig macht. Seine

Proof of Reserve-Feeds verifizieren, dass tokenisierte Staatsanleihen, Rohstoffe und Fonds vollständig gedeckt sind, während NAVLink sicherstellt, dass genaue Nettoinventarwerte in Echtzeit on-chain übertragen werden. Diese Infrastruktur treibt Workflows wie Cross-Chain-Delivery-versus-Payment-Piloten mit J.P. Morgan und Ondo Finance an und wird bereits von globalen Institutionen wie Swift, Euroclear, Fidelity International, UBS und Mastercard vertraut. Mit über 25 Billionen US-Dollar aktiviertem Transaktionswert bietet Chainlink die Vertrauensschicht, die RWAs für eine sichere Skalierung benötigen.

In der Praxis geben Chainlink-Orakel Investoren Vertrauen, dass tokenisierte Assets legitim und konform sind. Zum Beispiel verlassen sich BlackRocks BUIDL und Franklin Templetons BENJI auf Chainlink-Module, um Proof-of-Reserve-Daten zu veröffentlichen, während DeFi-Plattformen wie

Aave und

Pendle Chainlink-Preis-Feeds verwenden, um RWAs in Kredit- und Ertragsmärkte zu integrieren. Durch die Automatisierung von Abwicklung, Compliance-Prüfungen und Cross-Chain-Messaging überbrückt Chainlink TradFi und DeFi und stellt sicher, dass RWAs 24/7 mit der gleichen Zuverlässigkeit wie traditionelle Märkte, aber mit der Effizienz und Komposierbarkeit der Blockchain gehandelt werden können.

5. Plume (PLUME)

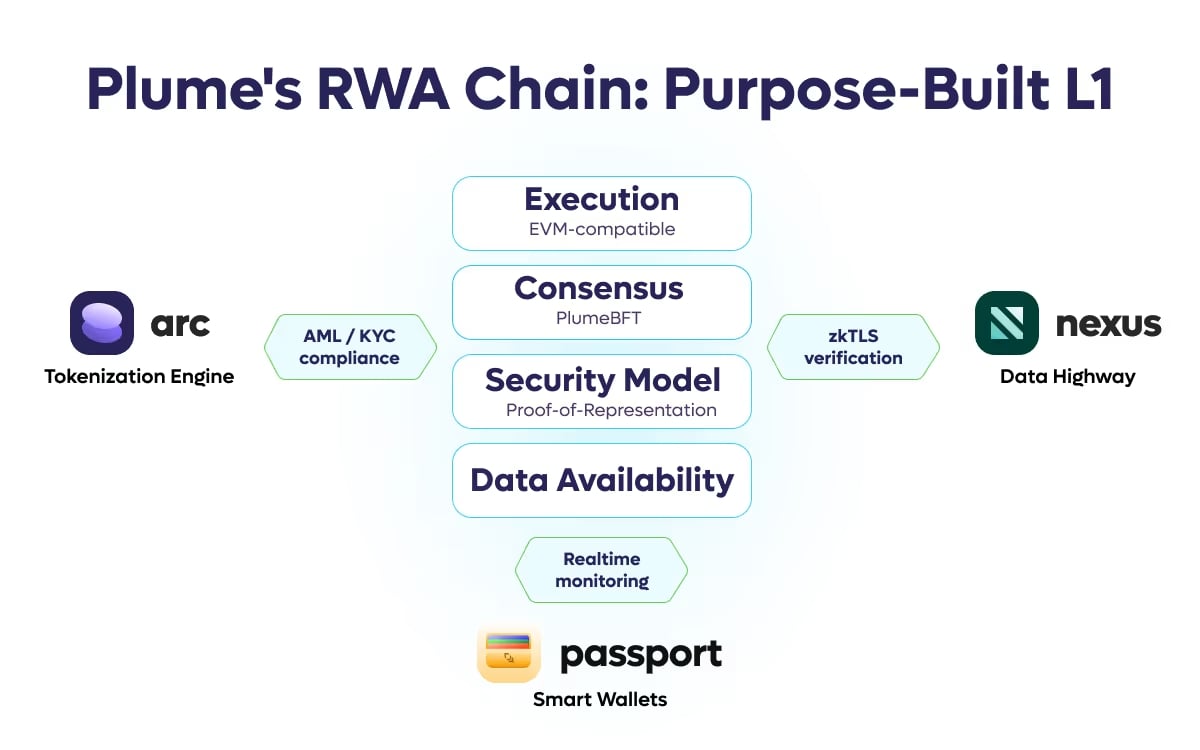

Plumes RWA Chain | Quelle: Plume

Plume (PLUME) ist eine EVM-kompatible Blockchain, die speziell für Real-World-Assets (RWAs) entwickelt wurde und die Tokenisierung von Immobilien, Privatkrediten, ETFs, Rohstoffen und sogar neuen Kategorien wie GPUs unterstützt. Mit mehr als 200 Ökosystem-Partnern, 392M+ US-Dollar TVL und 5 Milliarden US-Dollar Assets in der Pipeline ermöglicht Plume Benutzern, Renditen zu erzielen, Liquidität zu leihen oder in diversifizierte Vaults zu investieren, die von RWAs unterstützt werden. Die Plattform führt Tools wie Plume USD (pUSD), einen USDC-gedeckten Stablecoin, und Plume ETH (pETH), ein Liquid Staking Derivative, ein, wodurch sie für alltägliche DeFi-Strategien praktisch wird.

Über die Infrastruktur hinaus skaliert Plume schnell mit über 3 Millionen Community-Mitgliedern und wichtigen Partnerschaften, darunter Apollo, Mercado Bitcoin und Superstate. Seine eingebaute Compliance, wie AML-Screening auf Sequencer-Ebene, gewährleistet institutionelles Vertrauen bei gleichzeitiger Aufrechterhaltung der Zugänglichkeit für Privatbenutzer.

6. XDC Network (XDC)

Quelle: XDC Network

XDC Network (XDC) ist eine hybride EVM-kompatible Layer-1-Blockchain, die auf Unternehmensgrad-Handelsfinanzierung und Real-World-Asset-Tokenisierung zugeschnitten ist. Es verarbeitet 2.000+ Transaktionen pro Sekunde mit nahezu null Gasgebühren von etwa 0,00013 US-Dollar, wodurch es praktisch für die Tokenisierung von US-Staatsanleihen, Handelsforderungen und Rohstoffen in großem Maßstab wird. Mit ISO 20022-konformen Zahlungsschienen und Interoperabilitäts-Brücken zu Corda und Wanchain verbindet sich XDC nahtlos mit Bankensystemen. Seine eingebauten On-Chain-Escrow-Module sichern Sicherheiten in Smart Contracts und ermöglichen automatisierte Abwicklungen, die das Kontrahentenrisiko reduzieren. Diese Mischung aus niedrigen Kosten, hohem Durchsatz und regulatorisch bereiter Infrastruktur positioniert XDC als ein Go-to-Netzwerk für RWA-Finanzierung.

7. Tether Gold (XAUT)

Quelle: Tether Gold

Tether Gold (XAUT) ist ein goldgedeckter Stablecoin, der Ihnen direktes Eigentum an physischem Gold gibt, wobei jeder Token 1:1 durch LBMA-akkreditierte Barren in Schweizer Tresoren gedeckt ist. Im September 2025 repräsentiert es über 1,36 Milliarden US-Dollar Marktkapitalisierung über 966 Barren oder 11.693,4 kg Feingold. Sie können XAUT 24/7 auf Ethereum,

BNB Chain und

Tron handeln oder sogar Token für physische Lieferung in der Schweiz einlösen. Der Token ist bis zu 0,000001 Feinunze teilbar, wird regelmäßig für Transparenz auditiert und wird weit verbreitet als Absicherung gegen Inflation verwendet, wodurch die Zuverlässigkeit von Gold mit der Portabilität und Zugänglichkeit von Krypto kombiniert wird.

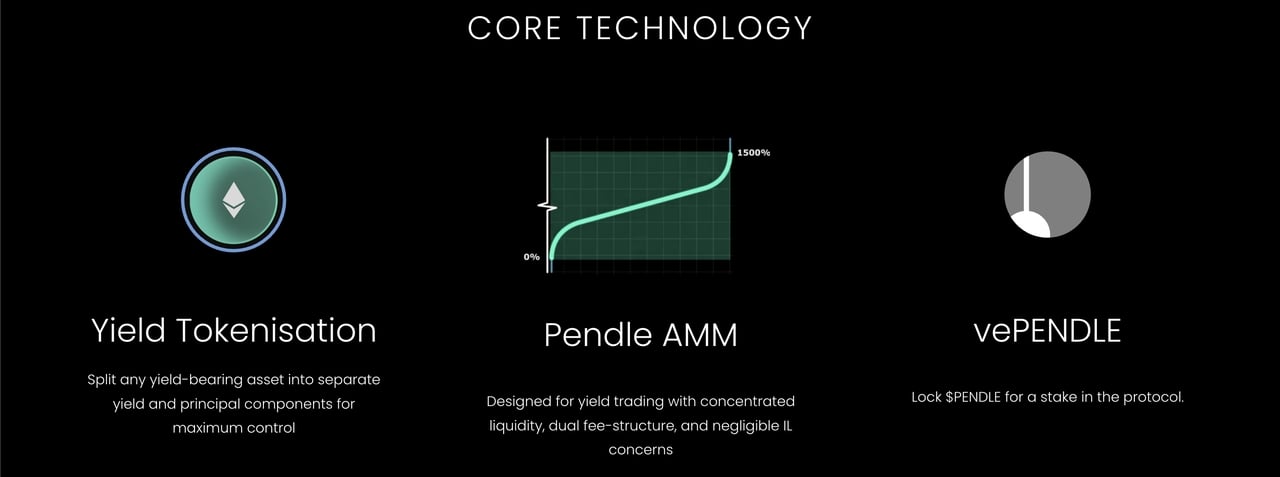

8. Pendle (PENDLE)

Wie Pendle funktioniert | Quelle: Pendle Finance

Pendle (PENDLE) ist das führende DeFi-Protokoll für Rendite-Tokenisierung, das es Ihnen ermöglicht, Real-World-Anleihen in zwei handelbare Assets aufzuteilen: Principal Tokens (PTs), die den Nennwert der Anleihe sichern, und Yield Tokens (YTs), die zukünftige Zinszahlungen erfassen. Diese Einrichtung macht es einfach, feste Einkommen mit PTs zu sichern oder auf sich ändernde Renditen zu spekulieren, indem YTs in Pendles Sekundärmärkten gehandelt werden. Mit über 12 Milliarden US-Dollar TVL, integrierten Hebelwerkzeugen und Unterstützung für Ethereum,

Arbitrum, BNB Chain und

Optimism gibt Pendle Investoren einen praktischen Weg, Renditen zu optimieren und Risiken zu verwalten, wenn sie von tokenisierten Real-World-Assets verdienen.

9. Ethena USDe (USDE)

Ein Überblick über Ethenas USDe | Quelle: Ethena

Ethena USDe (USDe) ist ein synthetischer Dollar, der durch kurzfristige US-Staatsanleihen und Stablecoin-Reserven gedeckt ist, mit einem Protokoll-Deckungsverhältnis über 100% für Stabilität. Im September 2025 hat es eine Marktkapitalisierung von ~13,2 Milliarden US-Dollar und über 795.000 Benutzer, wodurch es zu einem der größten RWA-gedeckten stabilen Assets wird. Benutzer können USDe zu einem 1-US-Dollar-Peg prägen und es in sUSDe staken, um bis zu ~8% APY zu verdienen, mit wöchentlichen Proof-of-Reserve-Audits und monatlichen Verwahrerbestätigungen zur Gewährleistung der Transparenz. Integriert mit Plattformen wie Binance, Aave und TON wird USDe für Ersparnisse, Handelssicherheiten und DeFi-Strategien verwendet und gibt Investoren einen praktischen Weg, Rendite zu verdienen, während sie ein stabiles US-Dollar-denominiertes Asset halten.

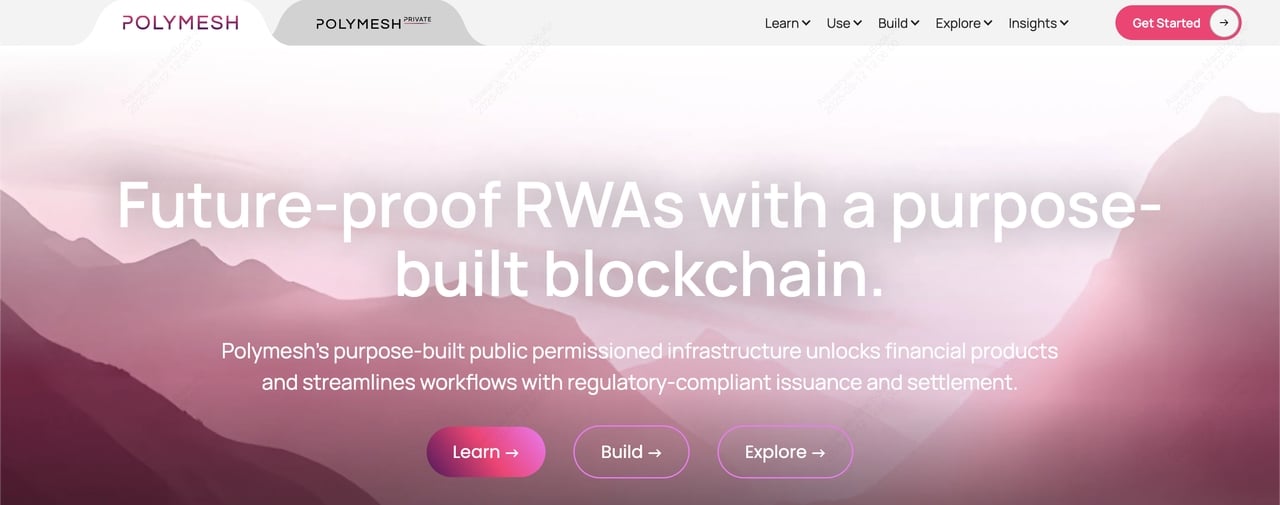

10. Polymesh (POLYX)

Polymesh RWA-Tokenisierung | Quelle: Polymesh

Polymesh (POLYX) ist eine öffentliche erlaubnispflichtige Blockchain, die speziell für regulierte Assets wie Eigenkapital, Schulden, Immobilien und Rohstoffe entwickelt wurde. Mit nativer KYC/AML-Compliance, Identitätsprüfung, Governance und Abwicklungsschichten eliminiert sie die Notwendigkeit von Drittanbieter-Smart-Contracts, senkt Kosten und optimiert Arbeitsabläufe. Über 40 Unternehmen bauen bereits auf Polymesh auf, unterstützt von 93 Operator-Knoten, und Benutzer können POLYX staken (und ~22% Belohnungen verdienen), um das Netzwerk zu sichern. Seine API und SDK machen es praktisch für Finanzinstitute, Wertpapier-Token direkt innerhalb bestehender rechtlicher Rahmen auszugeben, zu verwalten und zu handeln, wodurch die regulatorische Ausrichtung von Tag eins gewährleistet wird.

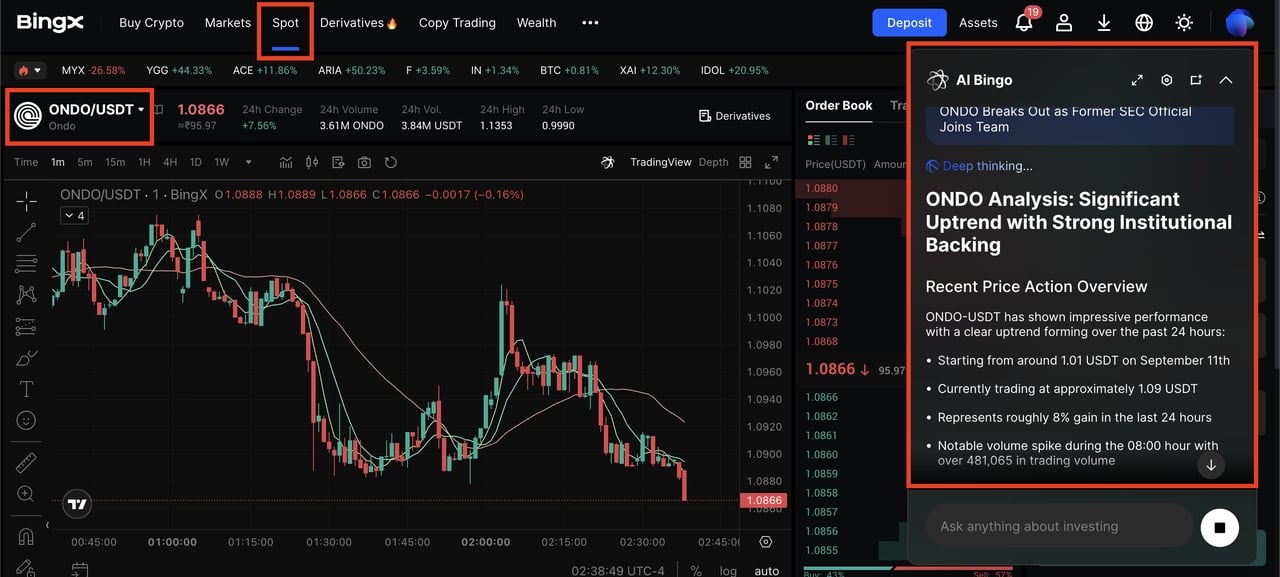

Wie man RWA-Token auf BingX handelt

ONDO/USDT-Handelspaar auf dem Spotmarkt, unterstützt von BingX AI

Hier ist eine kurze Anleitung zum Kauf und Verkauf von RWA-Token auf

BingXs Spotmarkt.

BingX AI verbessert den Prozess durch Echtzeit-Trading-Einblicke, KI-gestützte Signale und Risikomanagement-Tipps und hilft Ihnen, intelligenter zu handeln.

1. Registrieren & Verifizieren: Erstellen Sie Ihr kostenloses BingX-Konto mit einer E-Mail oder Telefonnummer. Vervollständigen Sie die

KYC-Verifizierung durch Hochladen eines Ausweises und Selfies. Aktivieren Sie die

Zwei-Faktor-Authentifizierung (2FA) für zusätzliche Sicherheit und setzen Sie eine Whitelist für Abhebungen, um Ihre Assets zu sichern.

2. USDT oder ETH einzahlen: Gehen Sie zu Assets → Einzahlung und wählen Sie USDT oder ETH. Wählen Sie ein gebührenarmes Netzwerk wie TRON (TRC20) oder Polygon (ERC-20 mit MATIC-Gas). Kopieren Sie die Einzahlungsadresse und übertragen Sie Geld von Ihrer externen Wallet oder Börse. Ihr Guthaben wird innerhalb von Minuten aktualisiert.

3. Das Paar finden: Navigieren Sie zu Trade → Spot Trading. Verwenden Sie die Suchleiste, um das gewünschte RWA-Token-Paar zu finden, z.B.

ONDO/USDT,

XAUT/USDT oder

LINK/USDT. BingX AI kann Ihnen helfen, Preis-Charts und Orderbücher zu analysieren, um die besten Einstiegspunkte zu identifizieren.

4. Ihre Order platzieren: Wählen Sie Ihren Ordertyp:

• Marktorder für sofortige Ausführung zum aktuellen besten Preis.

• Limit Order um zu einem festgelegten Preis zu kaufen oder zu verkaufen.

Geben Sie den Betrag ein und bestätigen Sie. BingX AI unterstützt durch Tracking der Handelsperformance und bietet maßgeschneiderte Einblicke, damit Sie Risiken effektiv verwalten können.

Wichtige Überlegungen vor der Investition in RWA

Bevor Sie in RWA-Token investieren, evaluieren Sie sorgfältig diese wichtigen Faktoren, um Ihr Kapital zu schützen und Risiken zu verwalten.

1. Regulatorische Compliance: Verifizieren Sie immer, dass der Token-Anbieter ordnungsgemäße Lizenzen besitzt, wie SFC-Genehmigung in Hongkong, MSB-Registrierung in den USA oder SEC-Einreichungen. Lizenzierte Emittenten befolgen strenge Regeln zum Schutz der Investoren.

2. Audit-Transparenz: Suchen Sie nach Drittanbieter-Proof-of-Reserve-Berichten und On-Chain-Smart-Contract-Audits. Regelmäßige Audits zeigen, dass die zugrunde liegenden Assets die Token tatsächlich decken und dass der Code sicher ist.

3. Verifizierung des zugrunde liegenden Assets: Überprüfen Sie, wie das Asset gehalten wird. Immobilien sollten in einem rechtlich anerkannten SPV oder Trust sein. Anleihen sollten einen klaren Verwahrer auflisten. Edelmetalle benötigen Tresorquittungen von akkreditierten Institutionen.

4. Rendite vs. Risiko: Verstehen Sie die Rendite-Quelle jedes Tokens - Mieten, Anleihenkupons oder Dividendenzahlungen. Überprüfen Sie Lock-up-Perioden, Abhebungsfenster und Gebührenstrukturen. Höhere Renditen können mit längeren Lock-ups oder geringerer Liquidität einhergehen.

Schlussbemerkungen

Die RWA-Tokenisierung verbindet TradFi-Stabilität mit DeFi-Flexibilität und eröffnet neue Rendite- und Diversifizierungsmöglichkeiten, birgt jedoch Risiken wie Smart-Contract-Bugs, regulatorische Änderungen und potenzielle Liquiditätsbeschränkungen. Führen Sie immer gründliche Due Diligence durch: verifizieren Sie Audits, bestätigen Sie rechtliche Strukturen und verstehen Sie Lock-up-Bedingungen, bevor Sie investieren. Bleiben Sie informiert, diversifizieren Sie Ihre Bestände und verwenden Sie klare Ausstiegsstrategien, während sich dieser sich entwickelnde Markt entfaltet.

Weiterführende Literatur