2025年、グローバルな暗号資産投資状況は急速に発展しています。2024年にSECが現物ビットコインとイーサリアムETFを承認したことを受けて、ステーキング機能を搭載したSolana ETFの上場は、従来金融とブロックチェーンベースの利回りを橋渡しする次の重要なステップとなっています。

Solanaステーキング ETFは、投資家にSolana(SOL)の価格変動への露出を提供するとともに、ネットワークへの参加により獲得したステーキング報酬を配分する規制対象の投資ファンドです。投資家はウォレット、バリデーター、秘密鍵を管理することなく、Solanaの成長と利回りの可能性から利益を得ることができます。

米国初のSolanaステーキング ETFは2025年7月に開始され、投資家に従来の市場構造を通じてオンチェーン報酬を獲得する新しい方法を提供しました。わずか数か月後、Bitwise Solana ETF(BSOL)が2025年10月28日の取引開始となり、ニューヨーク証券取引所に上場されたステーキング機能付き初の現物Solana ETFとなり、新しい利回り創出型暗号資産ETFの時代におけるSolanaのリーダーとしての地位を確固たるものにしました。

Solanaステーキング ETFへの投資家の関心急上昇

投資家がブロックチェーンベースの利回りを獲得する規制対象の方法を求めるにつれ、2025年にはステーキング機能付きETFへの関心が急上昇しています。高速性と低手数料で知られるSolana(SOL)は、この新しいクラスの暗号資産ファンドの主要な選択肢となっています。

2025年7月2日にCboe BZX取引所で開始されたREX-Osprey Solanaステーキング ETF(SSK)は、SOLの価格露出とステーキング報酬を組み合わせた米国初のETFでした。Anchorage Digitalによってサポートされ、初日に1,200万ドルの流入と3,300万ドルの取引量を記録しました。このファンドはJitoSOLやCoinSharesのStaked Solana ETPを含むSolana資産の多様化されたミックスを保有し、0.75%の経費率で年間5~7%の推定利回りを提供しています。

Bitwise Solana ETF(BSOL)は2025年10月28日に続き、ニューヨーク証券取引所で6,950万ドルの初日流入で上場しました。Helius Technologiesによって管理され、完全に統合されたステーキングでSolanaへの直接的な現物露出を提供し、約7%の利回りを目標とし、最初の3か月間は0.20%の管理手数料を免除しています。

SSKとBSOLは共に、従来のアクセシビリティとオンチェーン収益創出を融合させた暗号資産関連ETFの新時代の始まりを示しています。

Rex Osprey SOLステーキング ETFデビューパフォーマンス | 出典:X

Solana(SOL)とは何か?

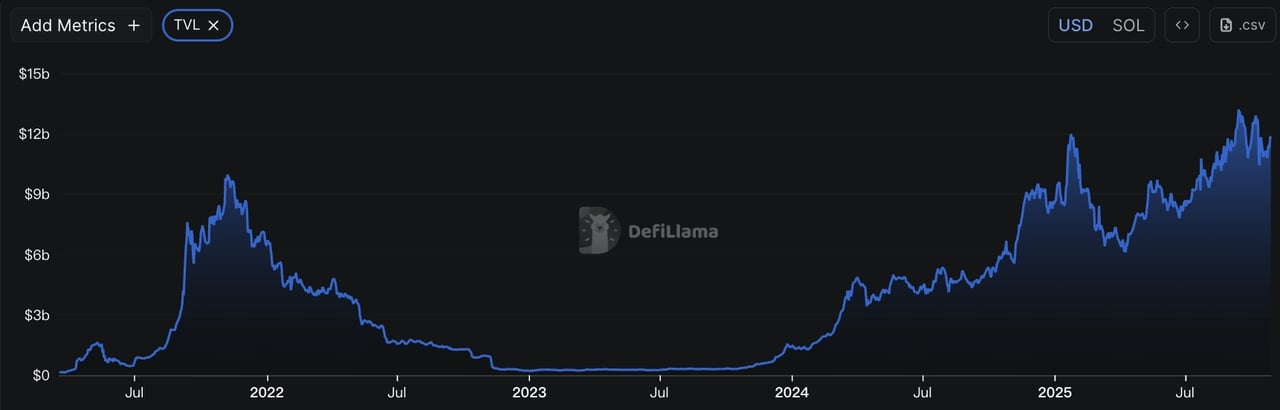

Solanaは、極めて低コストで毎秒数千の取引を処理する能力により「イーサリアムキラー」と呼ばれることの多い高性能ブロックチェーンです。2025年において、DeFi、NFT、ミームコイン、ゲームにおける強力な成長により、約118億ドルの総ロック価値(TVL)を擁する最高のパフォーマンスを誇るレイヤー1ネットワークの1つであり続けています。Solanaは高速なファイナリティとスケーラビリティを実現するためにハイブリッドProof of History(PoH)とProof of Stake(PoS)システムを使用しています。Jump CryptoによるFiredancerとAlpenglowを含む2025年の主要アップグレードは、スループットを増加させ、レイテンシを削減し、大規模採用のためにネットワークをより安全で信頼性の高いものにすることを目的としています。

Solanaエコシステムは暗号資産で最も活発なものの1つになっています。RaydiumやJupiterなどのDeFiプラットフォームが分散型取引を主導する一方で、Pump.funとLetsBonk.funがミームコインローンチパッド分野を支配しています。金融を超えて、SolanaはSolana Seekerスマートフォンでコンシューマーテクノロジーに拡大し、Web3アイデンティティとウォレット機能をモバイルハードウェアに統合しています。これらの進歩により、Solanaの2025年における最も革新的でスケーラブルなブロックチェーンの1つとしての地位がさらに強化されています。

Solanaステーキング ETFとは何か?

Solanaステーキング ETFは、投資家にSolana(SOL)の価格変動への露出を提供するとともに、ネットワークによって生成されるステーキング報酬を獲得する規制対象の上場投資信託です。SOLを直接購入してステーキングする代わりに、投資家は従来の証券会社口座を通じてETF株式を購入し、ウォレットやバリデーターを管理することなく、資本増価と受動収益の両方を得ることができます。

2025年7月2日に開始されたREX-Osprey Solanaステーキング ETF(SSK)は、米国初のこの種のファンドでした。このファンドは実際のSOLトークンを保有し、連邦公認の保管・ステーキングパートナーであるAnchorage Digitalを通じてステーキングを行います。この仕組みにより、ETFは年間約7%の利回りを獲得し、投資家に分配されます。個人にとって、これは高利回り預金口座から利息を得ることに匹敵しますが、暗号資産投資の文脈において、ブロックチェーン報酬と従来の市場アクセシビリティを組み合わせています。

Solanaステーキング ETFはどのように機能するか?

Solanaステーキング ETFは、ウォレット、バリデーター、または秘密鍵を管理する必要なしにステーキング報酬を獲得できるようにすることで、暗号資産投資を簡素化します。以下がその仕組みのステップごとの説明です:

1. ETF作成 – ファンドマネージャーであるREX-OspreyがETFの裏付けとなる実際のSolana(SOL)トークンを購入します。これらのトークンがティッカーSSKで取引されるファンドの中核資産を形成します。

2. ステーキング統合 – SOLを受動的に保有する代わりに、ETFは規制対象の暗号資産保管業者であるAnchorage Digitalを通じて、これらのトークンをSolanaネットワーク上でステーキングします。これは、ファンドが保有するSOLが積極的に取引の検証とブロックチェーンの保護に参加することを意味します。

3. 報酬分配 – ステーキングされたSOLがネットワークから報酬(現在年間約7.3%)を獲得すると、これらの報酬が収集され投資家に渡されます。これにより、株式の配当や債券の利息を獲得するのと同様の受動的収入源が生まれます。

4. 投資家アクセス – 投資家は通常の証券口座を使用して、従来の株式やETFと同じように、Cboe BZX取引所でETFの株式を売買できます。

この革新的な構造は、ETFが1940年投資会社法の下で運営され、C-Corporation形式を使用するため、米国の規制に準拠しています。このアプローチにより、ステーキング報酬を合法的かつ安全に分配でき、個人投資家と機関投資家の両方がSolanaの価格成長とステーキング収益にアクセスするための便利で規制対象の方法となっています。

Solanaステーキング ETF vs 現物Solana ETF:主な違いは何か?

新しいステーキング機能付き現物Solana ETFの上場により、Solanaステーキング ETFと現物Solana ETFの間の差は大幅に縮まっています。両者ともSolana(SOL)の価格パフォーマンスとステーキング報酬への露出を提供しますが、これらの報酬の管理と規制方法が異なります。両者は、ステーキングと現物露出が規制対象の利回り創出型暗号資産投資の新しいクラスに収束していることを示しています。

REX-Osprey Solanaステーキング ETF(SSK)は2025年7月2日に開始され、登録投資会社(RIC)構造の下で運営され、1940年投資会社法の下でファイリングされています。この枠組みは、投資信託規制と同様で、SSKがステーキング報酬を投資家に直接分配することを可能にします。ファンドはAnchorage Digitalを通じてSOLをステーキングし、年間約7%を獲得し、定期的に収益が支払われます。

BitwiseのSolana ETF(BSOL)とGrayscaleのSolana ETF(GSOL)は1933年法の下で現物ETFとして運営されています。これらはSOLの市場価格を追跡しながら、保有資産の一部をオンチェーンでステーキングしてリターンを向上させています。利回りを分配する代わりに、ステーキング報酬はファンドの価値を増大させるために再投資されます。BSOLは2025年10月28日に取引開始し、GSOLは10月29日に続き、両方ともNYSEに上場されています。

SSK、BSOL、GSOLの主な違い

1. 報酬分配:

• SSKは投資家に直接収益としてステーキング報酬を支払う。

• BSOLとGSOLはステーキング報酬をファンドに再投資し、純資産価値を増加させる。

2. 規制枠組み:

• SSKは投資信託と同様の「1940年投資会社法」の下でファイリング。

• BSOLとGSOLは大部分の現物暗号資産ETFのような「1933年証券法」の下で運営。

3. 投資家焦点:

• SSKは定期的な収益を求める利回り重視の投資家をターゲット。

• BSOLとGSOLは価値の複利化による長期成長に焦点。

両方の構造が、ウォレット、秘密鍵、またはバリデーターの設定を必要とせずに、Solanaの利回りへの規制対象で便利なアクセスを提供しています。

| 機能 | Solanaステーキング ETF(SSK) | 現物Solana ETF(BSOL / GSOL) |

| 開始日 | 2025年7月2日 | BSOL:2025年10月28日 / GSOL:2025年10月29日 |

| 構造 | 投資会社(RIC) | 投資信託(現物ETF) |

| 規制法 | 1940年投資会社法、 投資信託と同様 |

1933年証券法、 大部分の現物暗号資産ETFと同様 |

| 仕組み | SOLを直接保有・ステーキングし、報酬を収益として分配 | SOL価格を追跡し、オンチェーンでステーキング、報酬を再投資 |

| カストディアン / パートナー | Anchorage Digital | Helius Technologies(BSOL) / Grayscale社内(GSOL) |

| 管理手数料 | 0.75% | BSOL:0.20%(3か月間免除) / GSOL:0.25% |

| 利回り処理 | 報酬は収益として支払い | 報酬はファンド価値に再投資 |

| 年間利回り(推定) | ~7% | ~5–7% |

| 取引市場 | Cboe BZX取引所 | NYSE / NYSE Arca |

| 投資家焦点 | 受動収益 | 長期成長と流動性 |

米国市場を超えて:カナダとヨーロッパのSOLステーキング ETF

米国が最近ステーキング機能付きETFを導入したのに対し、他の地域では規制対象露出とオンチェーン利回りを組み合わせたSolanaベースの投資商品の採用により早く動いていました。

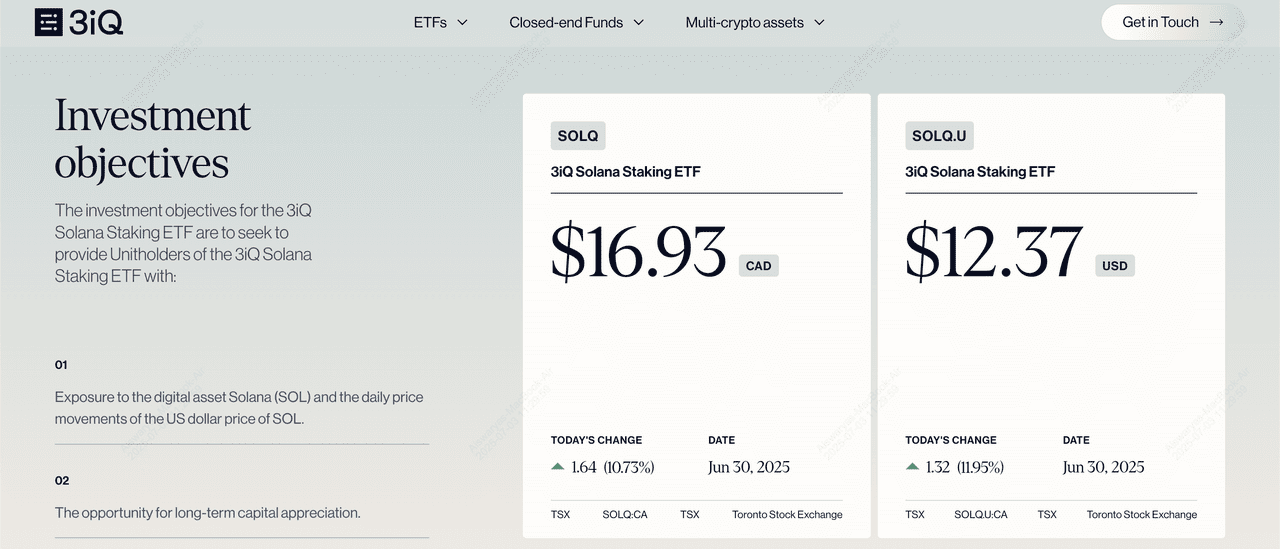

1. 3iQ Solanaステーキング ETF(SOLQ)– カナダ:

カナダは2025年4月にトロント証券取引所でステーキング機能付き現物Solana ETFを開始した最初の国となりました。3iQ、Purpose Investments、Evolve、CI Galaxyを含む発行者が、保有資産の最大50%をオンチェーンステーキングに割り当て、年間2~3.5%の利回りを生み出すステーキング機能付きファンドを展開しました。3iQ Solanaステーキング ETF(SOLQ)は迅速に市場をリードし、2025年6月中旬までに総流入の87.6%、約1億9,100万カナダドルを引き付けました。SOLQはまた、初年度の管理手数料をゼロで開始し、機関投資家と個人投資家の間で強力な早期採用を推進するのに役立ちました。

3iQのSolanaステーキング ETFパフォーマンス | 出典:3iQ

2. Bitwise Solanaステーキング ETP(BSOL)– ヨーロッパ:ヨーロッパでは、BitwiseがXetra上でSolanaステーキング ETPを導入し、0.85%の管理手数料で6.48%のAPYを提供し、平均5.49%でより高いコストの21Sharesのステーキング商品などの競合他社を上回っています。BSOLは機関グレードのコールドストレージを使用し、Compass Solana Total Return Monthly Indexを追跡し、完全な透明性と信頼性のあるステーキングベースのパフォーマンスを提供しています。強力な利回り、明確なベンチマーキング、規制構造の組み合わせにより、ヨーロッパで最も魅力的なSolana関連投資商品の1つとして位置づけられています。

2025年のSolanaへの最良の投資方法:ETFか暗号資産か?

Solana ETFは、ウォレット、秘密鍵、暗号資産取引所を管理する必要なしにSolana(SOL)への露出を得る簡単で規制対象の方法を提供します。これは、Solanaの成長するエコシステムに参加しながら、従来金融の安全性と利便性を求める投資家に適しています。ETFは公的取引所で取引されるため、透明な価格設定、高い流動性、そして場合によってはステーキング報酬による追加利回りを提供します。

それでも、Solana ETFはリスクフリーではありません。その価格は、投資家センチメント、規制の更新、より広範な マクロ経済トレンドによって影響を受けるSOLの市場ボラティリティとともに動きます。各商品がどのように機能するかを理解することも重要です。Solanaステーキング ETFはステーキング報酬を投資家に直接分配し、一方でステーキング機能付き現物Solana ETFはそれらの報酬を時間をかけてファンド価値を増加させるために再投資します。

• 従来の投資家の場合:現物Solana ETFは素晴らしい出発点です。これは馴染みのある証券プラットフォームを通じてSolanaへの露出を提供し、規制市場内で流動性とコンプライアンスを提供します。

• 収益重視の投資家の場合:Solanaステーキング ETFがより魅力的かもしれません。これはSOL価格露出と定期的なステーキング収益を組み合わせ、透明で規制対象の構造の下で安定した利回りストリームを創出します。

• 暗号資産ネイティブ投資家の場合:BingXでSOLを直接購入し、自分のウォレットに転送し、より高い利回りと資産の完全なコントロールのためにオンチェーンでステーキングすることを好むかもしれません。

最終的な考え

現物およびステーキング機能付きSolana ETFの上場は、暗号資産と従来金融を接続する新しい章を示しています。ビットコインとイーサリアムETFから始まったものが、現在Solanaに拡大し、投資家に馴染みのある金融チャネルを通じて価格露出とオンチェーン利回りの両方にアクセスする規制対象の方法を提供しています。

収益重視のREX-Osprey Solanaステーキング ETF(SSK)または成長志向のBitwise(BSOL)とGrayscale(GSOL)の現物ETFを通じて、投資家は自分の目標に合う商品を選択できるようになりました。SolanaのエコシステムがDeFi、NFT、Web3にわたって拡大し続ける中、これらのETFはデジタル資産が主流投資の統合された部分になっていることを示しています。

関連記事

よくある質問(FAQ)

1. Solanaステーキング ETF(SSK)の価格はいくらですか?

Solanaステーキング ETF(SSK)はティッカーSSKでCboe BZX取引所で取引されています。その価格は他のETFと同様に、Solanaの市場パフォーマンスと投資家の需要に基づいて取引日中に変動します。

2. Solanaステーキング ETF(SSK)の配当はいくらですか?

SSK ETFはSolanaのネットワークで獲得したステーキング報酬から生成される配当を分配します。これらの報酬は通常年間約7%ですが、正確な金額はネットワークパフォーマンスとバリデーターリターンによって変動する可能性があります。

3. SSK配当の支払い頻度はどのくらいですか?

SSKからの配当は、1940年投資会社法の下での収益重視の構造に合わせて、月次で支払われることが予想されます。投資家はETF保有の一部として、ステーキング報酬が定期的に分配されることを期待できます。

4. Solanaステーキング ETF(SSK)はBitwise Solana ETF(BSOL)と異なりますか?

はい。SSKはステーキング報酬を投資家に直接収益として分配し、一方でBSOLはステーキング報酬をファンドに再投資してその純資産価値を増加させます。両方ともSolanaへの露出を提供しますが、異なる投資アプローチに従っています。

5. 通常の株式取引プラットフォームでSolana ETFを購入できますか?

はい。SSKとBSOLの両方とも、従来のETFと同じように標準の証券口座を通じて購入できます。これにより、投資家は暗号資産取引所を使用したり、デジタルウォレットを管理したりすることなく、Solanaへの露出を得ることができます。