ステーキングは、ブロックチェーンのセキュリティをサポートして受動的報酬を得るProof‑of‑Stake(PoS)暗号ネットワークの要であり続けています。しかし、すべてのステーキング方法が同じというわけではありません。2025年半ばの時点で、Ethereumは3,700万ETH以上のステーキングでトップに立っており、これは総供給量の約30%を占め、以前の数値から増加しています。一方、主要ネットワークにおける平均ステーキング利回りは約6.8%ですが、大幅に変動します:Ethereumは約4〜5%のAPY、Solanaは5〜7%、特定の新興チェーンは初期参加者を引き付けるために10〜12%を提供しています。これらの傾向は、今日の暗号市場におけるステーキングの増加する人気と進化するダイナミクスを反映しています。

ここでは、リキッドステーキング、ネイティブ(従来型)ステーキング、プールステーキングの明確な内訳を説明し、あなたの暗号資産目標に適した戦略の選択をお手伝いします。

ステーキングとは何か、どのように機能するのか?

暗号資産ステーキングの仕組み | 出典: The Motley Fool

ステーキングは、暗号資産をロックしてブロックチェーンの運用をサポートすることで報酬を得る方法です。これは、マイナーではなくステーカーがトランザクションを検証し、ネットワークの安全性を保つEthereum、Solana、Cardano、PolygonなどのProof of Stake(PoS)ネットワークで使用されています。

仕組みは以下の通りです:

• ステーキングする際、暗号資産(ETHやSOLなど)をネットワークにコミットします。

• その見返りとして、ブロックチェーンは通常ステーキング報酬と呼ばれる新しいトークンであなたに報酬を与えます。

• 理由は?あなたのステークされた資産がトランザクションの検証と詐欺の防止を支援するからです。ステークする暗号資産が多いほど、次のブロックを検証するために選ばれる確率が高くなります。

利用可能なステーキングの種類とは?

ステーキングは万能ではありません。目標であるブロックチェーンの安全性を確保することで受動的収益を得ることは同じですが、ステーキングの方法は技術スキル、投資規模、流動性の必要性によって異なります。今日、ほとんどの暗号資産保有者が利用できる3つの主要なステーキング方法があります:ネイティブステーキング、プールステーキング、リキッドステーキング。それぞれ異なる報酬、柔軟性、リスクのバランスを提供します。適切な選択をするために知っておくべきことをご紹介します。

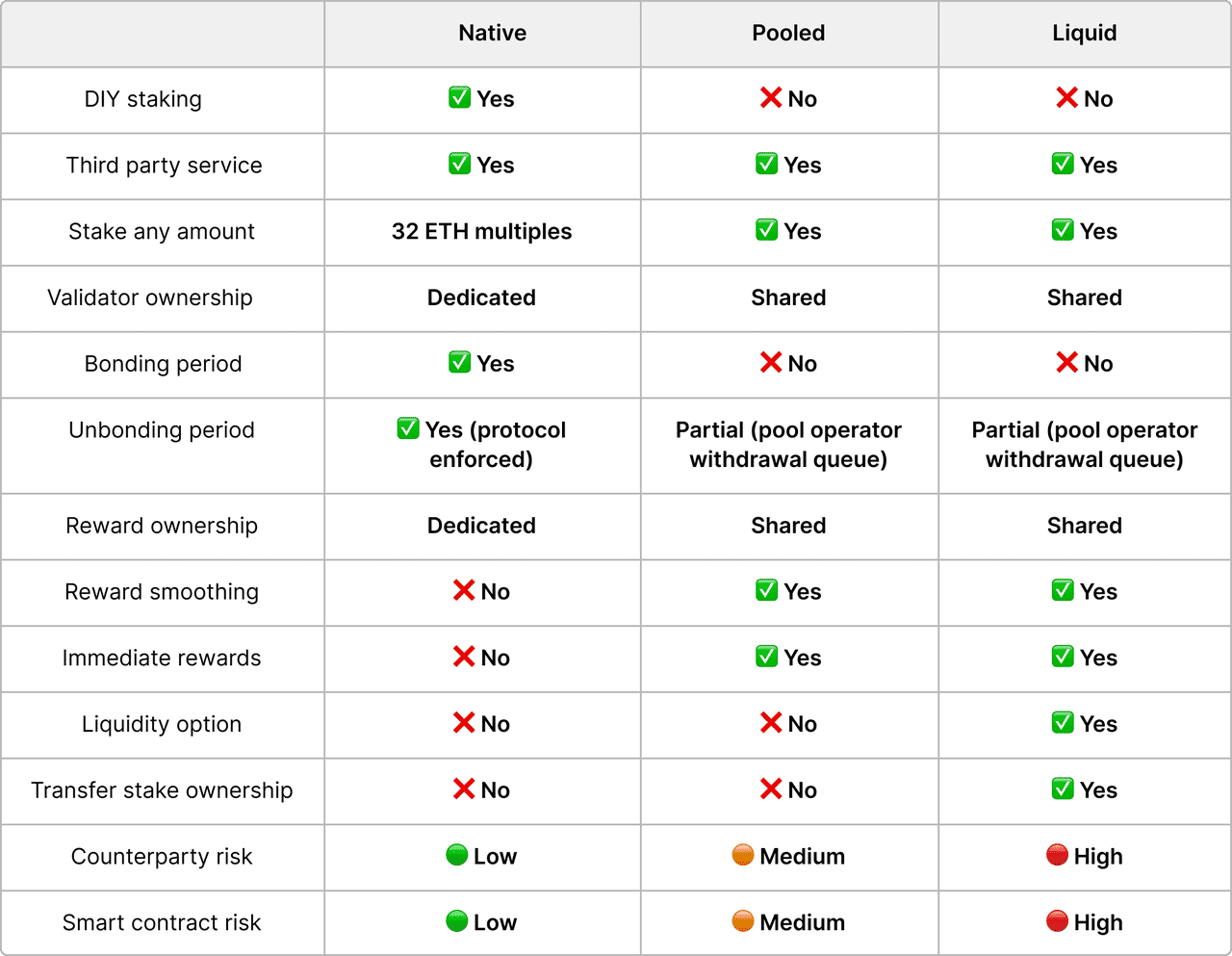

| 機能 | ネイティブステーキング | プールステーキング | リキッドステーキング |

| 流動性 | ロック済み | ロック済みまたは遅延 | リキッドステーキングトークン(LST)経由で使用可能 |

| アクセシビリティ | 高い技術的必要性(例:Ethereum上で32 ETH) | より低い — プールされたリソース | 低い — バリデータ設定は不要 |

| 柔軟性 | 低 | 中程度 | 高 — トークンはDeFiで使用可能 |

| リスク | スラッシング、バリデータダウンタイム、アンボンディング遅延 | カウンターパーティリスク、バリデータ管理不良 | スマートコントラクトバグ、トークンデペッグ、プロトコル依存 |

| 資本効率性 | 基本 — 全額をステークする必要がある | 共有効率性 — より低い最小値 | 高 — ステーキング報酬 + DeFiによる二重利回り |

| 例 | Ethereum 2.0(ソロバリデータ)、Cosmos Hub、Polkadot(DIYまたは委任) | BingX投資商品、Everstake | Lido(stETH)、Rocket Pool(rETH)、Marinade(mSOL)、Ankr、Jito(JitoSOL) |

1. ネイティブ(従来型)ステーキング

ネイティブステーキングは、Ethereum上で32 ETHをステークしたり、1 SOL最小ステークでSolanaバリデータを運用することで独自のバリデータノードを実行するか、既存のバリデータに委任することにより、トークンを直接ネットワークにロックすることを含みます。高い報酬と低いサードパーティリスクを提供しますが、資産はロックされ、技術的専門知識か選択したバリデータへの信頼が必要です。

2. プールステーキング

プールステーキングでは、共有バリデータで他のユーザーと暗号資産を組み合わせることで、参入障壁を下げ、プロセスを簡素化できます。BingX投資商品などのプラットフォームは、大規模な資本要件なしで初心者にとって使いやすくアクセシブルなアプローチにしていますが、それでもロックアップ期間とプール運営者からのある程度のカウンターパーティリスクが含まれます。

3. リキッドステーキング

リキッドステーキングでは、ステーキング資産を表す取引可能なトークン(LST)が提供され、DeFiでトークンを使用しながら報酬を得ることができます。Lidoなどのプラットフォームは、stETHなどのリキッドステーキングトークン(LST)を発行し、比類のない流動性と資本効率性を提供しますが、スマートコントラクトの脆弱性やトークンのデペッグなどの追加リスクもあります。

2025年における暗号資産ステーキングの重要性とは?

ステーキングが進化し続ける中、ネイティブ、プール、リキッドステーキングの選択は単なる好みの問題ではありません;これは流動性、報酬ポテンシャル、リスクエクスポージャーに影響を与える戦略的決定です。2025年においてこれまで以上に重要な理由をご紹介します:

1. 流動性 vs. 利回り:柔軟性と収益のバランス

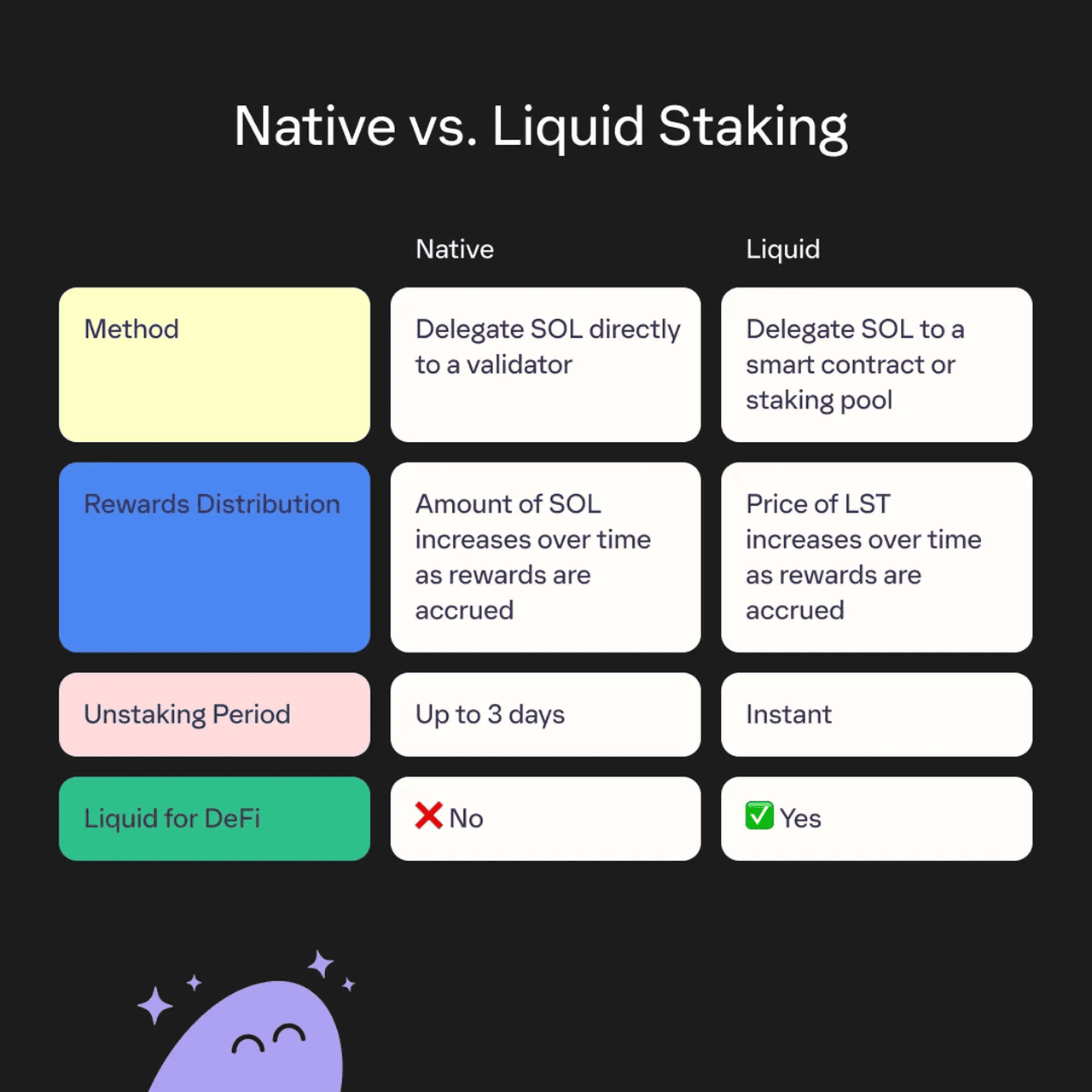

従来のステーキングは通常、資金を数日または数週間ロックします。長期保有者なら問題ありませんが、市場状況が変化する場合には理想的ではありません。リキッドステーキングは、DeFiで資本を使用しながらステーキング報酬を得ることができるstETHやrETHなどのリキッドステーキングトークン(LST)を発行することで、この問題を解決します。

2025年8月現在、リキッドステーキングプロトコルに687億ドルがロックされており、このモデルが注目を集めていることは明らかです。これらのLSTは取引、担保として使用、または流動性プールに預金することができ、二重の収益ポテンシャルを解き放ちます:ステーキング報酬プラスDeFi利回り。例えば、stETH保有者は、AaveやCurveなどのプラットフォームで追加利回りを同時に得ながら、Ethereumで約2.68%のAPRを得ることができます。

2. リスクと複雑性:何にサインアップしているかを知る

各ステーキング方法には異なるリスクプロファイルがあります:

• ネイティブステーキングは比較的簡単です。バリデータノードを実行するか、トークンを委任します。最も安全でプロトコルネイティブなオプションと考えられていますが、トークンはロックされており、取引や緊急事態では利用できません。

• プールステーキングは少額保有者(例:<32 ETH)の参加を容易にしますが、報酬とセキュリティはプール運営者のパフォーマンスに依存します。運営者が資金を管理不良したり、スラッシングを受けたりした場合のカウンターパーティリスクもあります。

• リキッドステーキングは優れた柔軟性を提供しますが、新たなリスク層を導入します:スマートコントラクトの脆弱性、トークンのデペッグ、サードパーティプロトコルへの依存。あなたのLST(例:stETH)の価値が基礎となるトークン(ETH)から逸脱する場合、特に変動の激しい市場で損失を経験する可能性があります。

3. 規制の明確性:リキッドステーキングへの青信号

画期的な決定において、米国SECは2025年8月6日、リキッドステーキングトークン(LST)が証券ではないことを確認しました。この規制の明確性は重要なマイルストーンです;プラットフォームと投資家の法的不確実性を除去し、機関ファンド、銀行、ウェルスマネージャーがコンプライアント利回り生成戦略としてリキッドステーキングを探求することを可能にします。

この決定は既に成長を促進しています:週間リキッドステーキング手数料は4,090万ドルを超え、Staking Rewardsによると、プロトコルは現在週間収益で300万ドル以上を生成しています。規制摩擦が取り除かれたことで、より広い参加、より良いインフラストラクチャ、リキッドステーキングプラットフォーム全体でのより多くのイノベーションが期待されます。

2025年では、ステーキングの選択はもはや単に報酬を得ることではなく、資本を最適化し、リスクを管理し、Web3金融の新しいルールに合わせることです。シンプルさ、分散化、流動性のいずれを優先するにしても、各モデルの背後にあるトレードオフを理解することが、暗号資産の収益ポテンシャルを最大化する鍵です。

リキッドステーキング vs. 従来型ステーキング vs. プールステーキング:比較

リキッドステーキング、従来型ステーキング、プールステーキングの比較 | 出典: Kiln.fi

適切なステーキング方法を選択するのは、資本規模、リスク許容度、流動性ニーズ、および収益を得ながら暗号資産をどれほど積極的に使用したいかに依存します。以下は、ネイティブステーキング、プールステーキング、リキッドステーキングの詳細な内訳、それぞれの仕組み、メリットとデメリット、いつ使用を検討すべきかです。

1. ネイティブ(従来型)ステーキング

ネイティブステーキングは、最も直接的でプロトコル統合されたステーキング形式です。これは、ブロックチェーンのProof-of-Stake(PoS)コンセンサスメカニズムをサポートするために、暗号資産を直接ブロックチェーンのスマートコントラクトにロックすることを含みます。技術的専門知識、専用セットアップ、最小資本(例:Ethereum上で32 ETH、Cardano上で10,000 ADA、またはPolkadot上で1 DOT)を必要としてバリデータになるか、あなたの代わりにステーキングを実行するバリデータノードにトークンを委任できます。バリデータはブロックを検証することでネットワークを保護し、その見返りとして、バリデータと委任者の両方がステーキング報酬を受け取ります。

従来型ステーキングのメリットとデメリットは何か?

ネイティブステーキングの最大の利点は、セキュリティとシンプルさです;中間業者に依存することなく、ネットワーク上で直接ステーキングしています。これにより、カウンターパーティリスクが軽減され、多くの場合、他の方法と比較してより高いベース報酬につながります。ただし、大きな制限があります:トークンは設定期間ロックされ、アンボンディング遅延に直面する可能性があり、バリデータを実行している場合は、アップタイムの管理とノードの悪い行動やダウンタイムに対するスラッシングペナルティのリスクがあります。

ネイティブステーキングを選ぶべきとき

ネイティブステーキングは、十分な資本を持ち流動性の必要性が低い長期保有者に理想的です。ネットワークとの最大限の整合性を求め、技術的に傾向があるか評判の良いバリデータに委任する意思がある投資家に適しています。数週間または数ヶ月間資金にアクセスできないことに納得し、分散化をサポートすることを重視する場合、ネイティブステーキングは収益を得ながらブロックチェーンセキュリティに貢献する最も直接的な方法です。Ethereumのソロバリデータ設定、Cardanoの委任モデル、Polkadotのノミネーションシステムは、実際のネイティブステーキングの主要例です。

リキッド vs. ネイティブステーキング | 出典: Phantom Wallet

2. プールステーキング

プールステーキングでは、複数のユーザーが共有ステーキングプールにトークンを組み合わせて、参入障壁を下げることができます。BingX投資商品やEverstakeなどのプラットフォームで利用可能なこれらのプールは、全参加者の代わりにバリデータインフラストラクチャを管理します。少額のトークン(例:0.1 SOLまたは0.01 ETH)でもプールを通じてステーキングでき、報酬は各ユーザーの貢献に基づいて比例配分されます。

プールステーキングのメリットとデメリットは何か?

プールステーキングは、最小限の設定で簡単なアクセスと適度な収益を提供します。非技術的ユーザーや少額保有者にとって特に魅力的です。ただし、ユーザーは依然として資産ロックアップ期間とカウンターパーティリスクに直面し、プール運営者がバリデータ選択とパフォーマンスを制御するためです。管理不良やバリデータペナルティは、報酬を減少させたり、極端な場合には資金の一部損失につながる可能性があります。

プールステーキングを選ぶべきとき

プールステーキングは、バリデータ管理なしで受動的に報酬を得たい中程度のポートフォリオを持つユーザーに最適です。使いやすさを重視し、一部の出金遅延に納得し、技術的な側面を処理するために信頼できる仲介者を好む人に理想的です。人気のある例には、BingX投資商品を通じたETHやSOLのステーキング、またはDaedalusやYoroiプールでのADAがあります。

3. リキッドステーキング

リキッドステーキングは、最も柔軟で資本効率的なステーキングモデルです。Lido、Rocket Pool、Marinade Finance、Ankr、Jitoなどのプラットフォームを通じてステーキングすると、stETH(Lido)、rETH(Rocket Pool)、またはmSOL(Marinade)などのステーキング資産を表すリキッドステーキングトークン(LST)を受け取ります。これらのトークンはステーキング報酬を得て、二重の収入源を解き放つことで、貸出、イールドファーミング、取引のためにDeFiプロトコル全体で使用できます。

リキッドステーキングのメリットとデメリットは何か?

核心的な利点は流動性です;ステーキング資産は収益を継続しながら、DeFiで完全に使用可能のままです。AaveでstETHを使用したり、JupiterでmSOLを取引したり、追加利回りのためにBalancerにrETHを預金できます。ただし、リキッドステーキングにはスマートコントラクトリスク、プラットフォーム依存、および流動性の問題や変動性によりLSTが基礎資産から価値が逸脱する可能性のあるデペッグが追加されます。

リキッドステーキングを選ぶべきとき

リキッドステーキングは、ステーキング報酬を犠牲にすることなく資本効率性を求める積極的なDeFiユーザーと利回りシーカーに最適です。AaveでstETHを担保として使用したり、JupiterでmSOLを取引するなど、受動的収益を継続して得ながら柔軟性が必要な場合に理想的です。プロトコルリスクの管理とDeFiのナビゲートに慣れている場合、リキッドステーキングは2025年に暗号資産を活用する最も強力な方法を提供します。

最終的な考察:2025年に選ぶべき最良のステーキングタイプとは?

2025年のステーキングに関しては、万能の答えはありません。各方法、ネイティブステーキング、プールステーキング、リキッドステーキングは、アクセシビリティ、利回りポテンシャル、制御の独自のバランスを提供します。適切な選択は、財務目標、技術的快適さレベル、資金へのアクセスの必要性の迅速さに依存します。

ネイティブステーキングは、ネットワーク整合、直接参加、低いサードパーティリスクを優先する長期保有者に最も適していますが、資金のロックと潜在的なバリデータ責任の管理が必要です。プールステーキングは、技術的障壁を除去しながら少額保有者により利用しやすいオプションを提供しますが、共有リスクと限定的な流動性を導入します。リキッドステーキングは、資本効率性と柔軟性を求める積極的なDeFi参加者に理想的ですが、スマートコントラクト、トークンデペッグ、プロトコル信頼性に関連する追加リスクがあります。

覚えておいてください:すべての形式のステーキングは、スラッシングペナルティ、バリデータダウンタイム、スマートコントラクトバグ、トークンデペッグなど、何らかのレベルのリスクを伴います。資産をコミットする前に常にデューデリジェンスを行い、強固な実績、透明なガバナンス、堅牢なセキュリティプラクティスを持つプラットフォームを選択してください。

結局のところ、最良のステーキング方法は、リスク許容度、流動性ニーズ、投資戦略に合致するものです。