Questa crescita riflette la crescente fiducia istituzionale. I token RWA forniscono flussi di reddito stabili da affitti, cedole obbligazionarie o dividendi, combinando l'efficienza DeFi con la stabilità degli asset del mondo reale. Allo stesso tempo, i regolatori si stanno spostando dal silenzio al supporto strutturato.

Scopri i principali progetti di tokenizzazione RWA che stanno dando forma al mercato nel 2025. Queste dieci piattaforme si distinguono per la loro conformità normativa, attività on-chain e casi d'uso comprovati in immobiliare, obbligazioni, materie prime e altro ancora.

1. Ondo (ONDO)

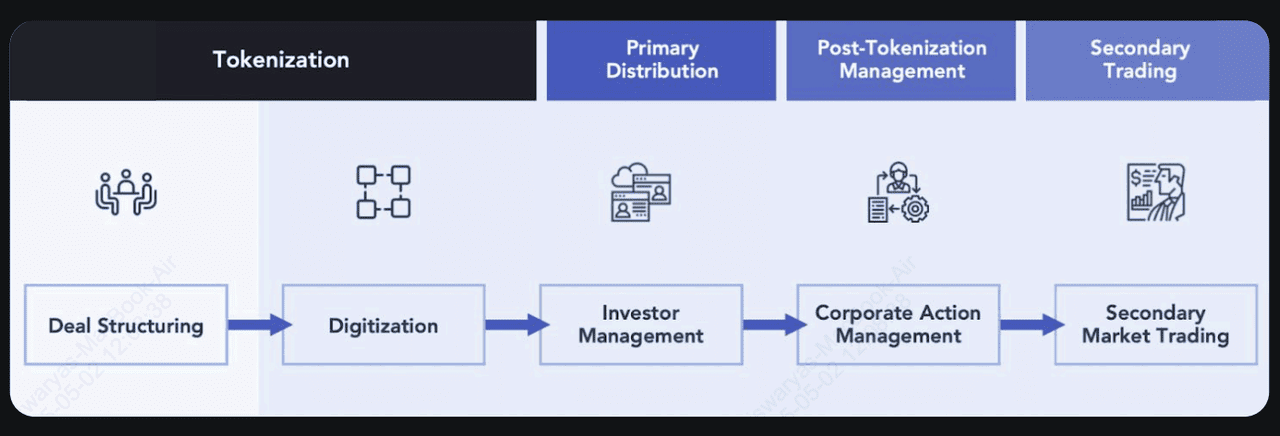

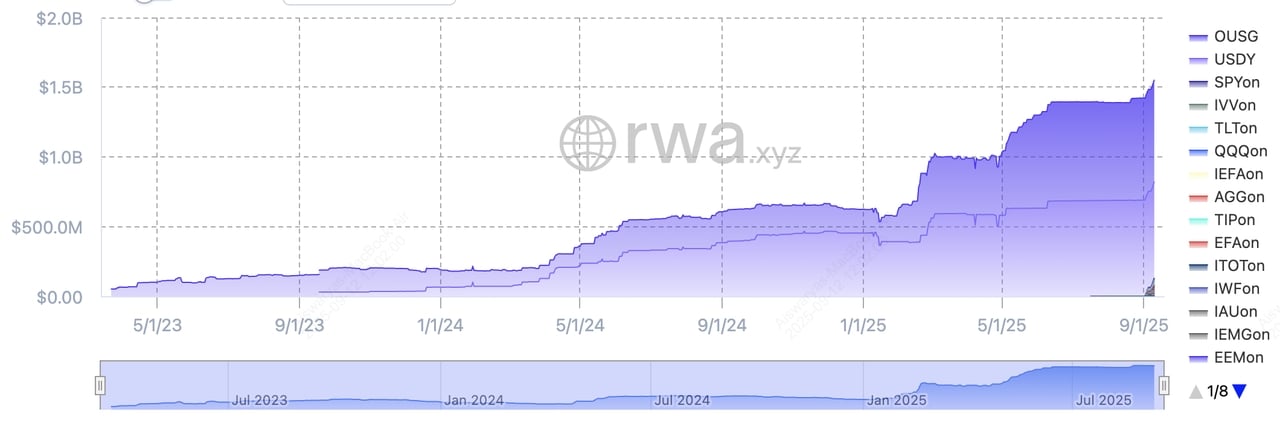

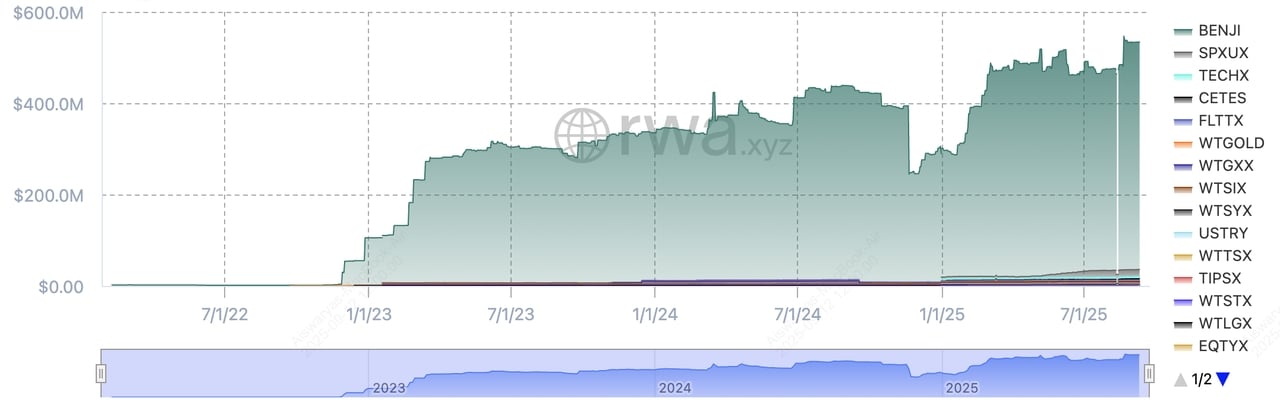

AUM OUSG attraverso le blockchain | Fonte: RWA.xyz

Ondo (ONDO) è un Money Services Business (MSB) regolamentato negli Stati Uniti specializzato nella tokenizzazione di Titoli del Tesoro statunitensi a breve termine e obbligazioni di alta qualità. Il suo fondo di punta OUSG ha oltre 446,9M di dollari TVL su

Ethereum,

Solana e

Polygon, offrendo un APY di circa il 4% con commissioni basse. Sostenuto 1:1 da titoli e verificato attraverso audit mensili, OUSG offre agli investitori on-chain esposizione conforme ai mercati del debito tradizionale.

Nel settembre 2025,

Ondo si è espanso nelle azioni tokenizzate con Ondo Global Markets, una piattaforma che offre oltre 100 azioni e ETF statunitensi on-chain (scalando a 1.000+ entro la fine dell'anno) attraverso una partnership con Alpaca. Questi asset vengono scambiati 24/7, si regolano istantaneamente e possono essere utilizzati in DeFi come stablecoin, aprendo l'accesso alle azioni statunitensi agli investitori non statunitensi in Asia, Africa e America Latina. Questa mossa posiziona Ondo come uno dei fornitori RWA più completi, collegando Titoli del Tesoro, obbligazioni e ora azioni e ETF tokenizzati nell'economia blockchain.

2. BlackRock USD Institutional Digital Liquidity Fund (BUIDL)

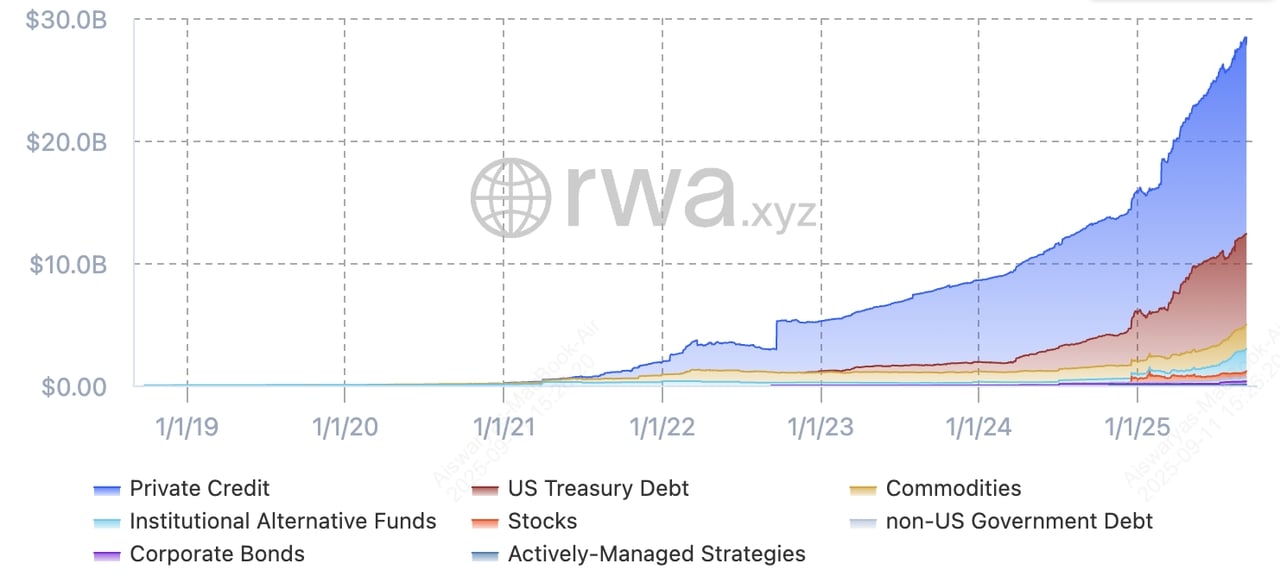

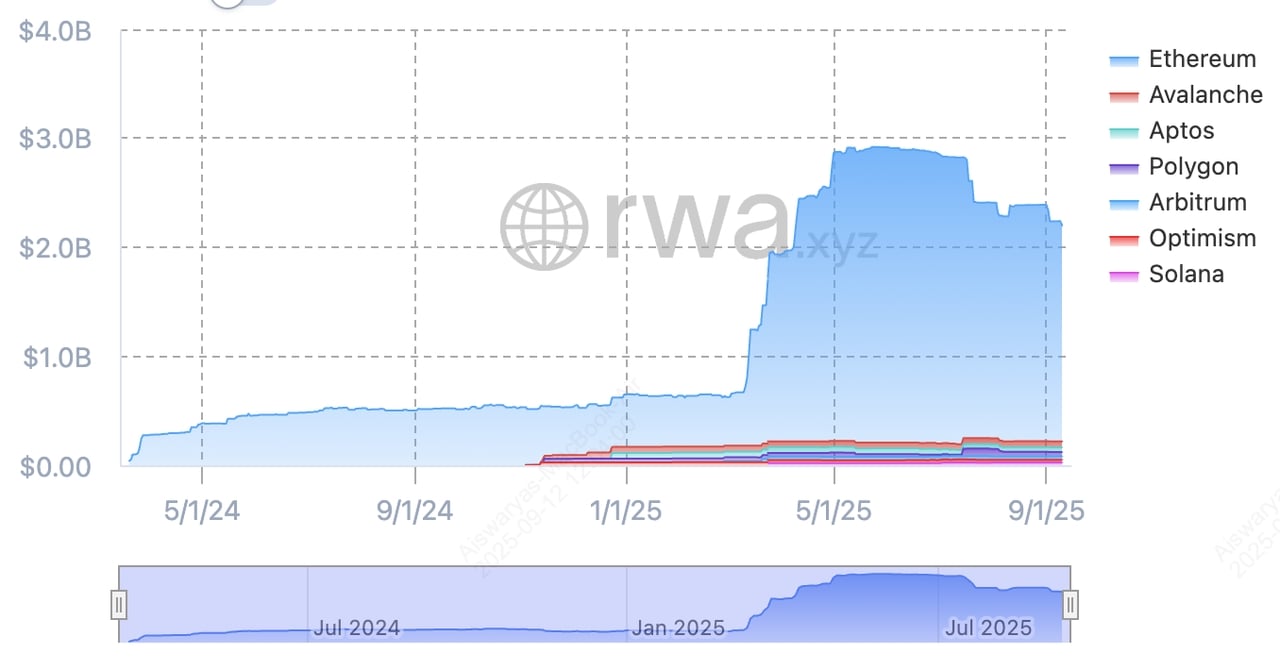

AUM BlackRock BUIDL attraverso le blockchain | Fonte: RWA.xyz

Il BlackRock USD Institutional Digital Liquidity Fund (BUIDL) è il più grande prodotto tokenizzato del Tesoro ad oggi, con 2,3-2,9 miliardi di dollari AUM e un NAV stabile di 1,00$. Progettato per investitori accreditati e istituzionali statunitensi, investe esclusivamente in Titoli del Tesoro statunitensi, contanti e accordi repo, distribuendo il rendimento sotto forma di nuovi token BUIDL. Le sottoscrizioni richiedono tipicamente minimi di 5M$+, controlli KYC/AML e portafogli inseriti nella whitelist, rendendolo un'opzione di livello istituzionale per guadagnare rendimenti sicuri on-chain.

Costruito su Securitize e operativo su Ethereum, Polygon,

Avalanche,

Optimism,

Arbitrum,

Aptos e Solana, BUIDL fornisce liquidità 24/7 con regolamento quasi istantaneo. La custodia è gestita da BNY Mellon con audit di PwC, mentre le integrazioni con Anchorage Digital, BitGo, Coinbase e Fireblocks forniscono trasferimento sicuro e collateralizzazione. Già accettato come collaterale sulle principali piattaforme crypto, BUIDL combina la scala e il rigore normativo di BlackRock con l'efficienza blockchain, stabilendo il benchmark per i fondi del mercato monetario tokenizzati.

3. Stellar (XLM)

Valore degli asset tokenizzati sulla rete Stellar | Fonte: RWA.xyz

Stellar (XLM) è una blockchain costruita per la tokenizzazione di asset del mondo reale e pagamenti globali, consentendo alle istituzioni di emettere titoli del tesoro tokenizzati, obbligazioni, stablecoin e altri asset con controlli di conformità integrati. Fidato per oltre un decennio, Stellar alimenta regolamenti 24/7 in 180+ paesi, collegando banche, fintech e organizzazioni umanitarie attraverso una rete a basso costo e trasparente. Con funzionalità come strumenti nativi di gestione degli asset (approvare, revocare, congelare), interoperabilità tramite connettori Hyperledger Cacti e partnership con attori principali come Circle, Paxos e SG-FORGE, Stellar offre un modo pratico per portare gli RWA on-chain garantendo al contempo conformità normativa e accessibilità globale.

4. Chainlink (LINK)

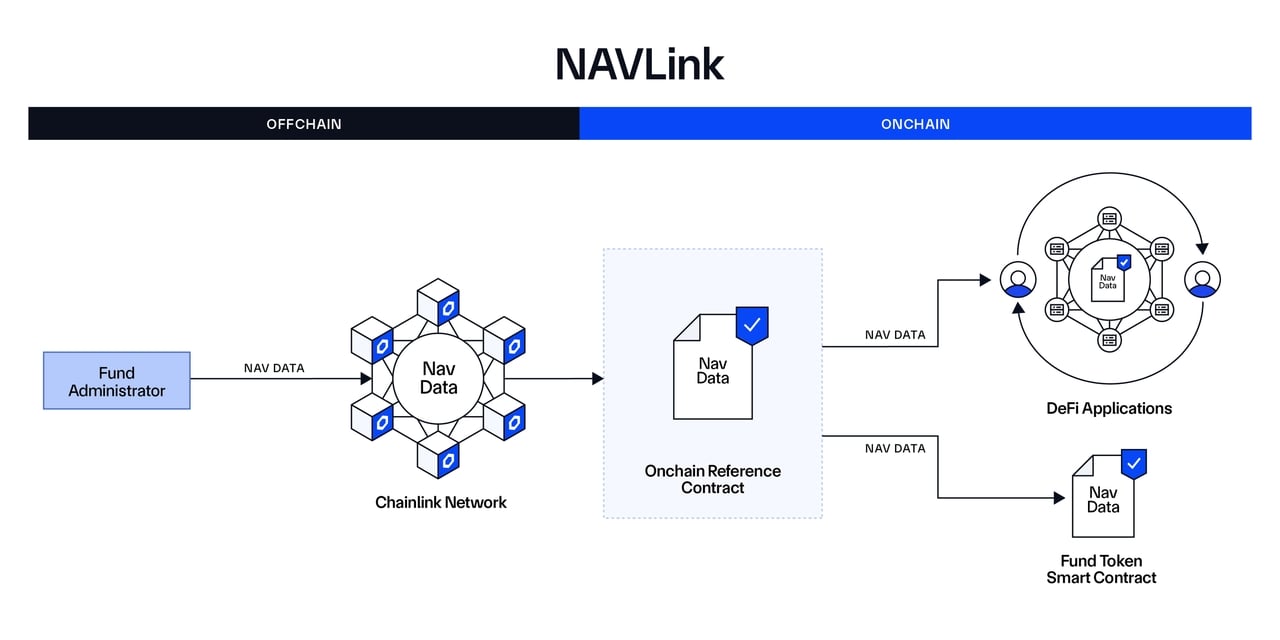

Una panoramica di NAVLink di Chainlink per la tokenizzazione RWA | Fonte: Chainlink

Chainlink (LINK) è diventato la spina dorsale della tokenizzazione degli asset del mondo reale fornendo l'infrastruttura dati che fa funzionare la finanza tokenizzata. I suoi feed

Proof of Reserve verificano che i Titoli del Tesoro tokenizzati, le materie prime e i fondi siano completamente supportati, mentre NAVLink garantisce che i valori patrimoniali netti accurati vengano trasmessi on-chain in tempo reale. Questa infrastruttura alimenta flussi di lavoro come i piloti di consegna-contro-pagamento cross-chain con J.P. Morgan e Ondo Finance, ed è già fidato da istituzioni globali inclusi Swift, Euroclear, Fidelity International, UBS e Mastercard. Con oltre 25 trilioni di dollari di valore transazionale abilitato, Chainlink fornisce il livello di fiducia richiesto per far scalare gli RWA in sicurezza.

In pratica, gli oracoli Chainlink danno agli investitori la fiducia che gli asset tokenizzati sono legittimi e conformi. Ad esempio, BUIDL di BlackRock e BENJI di Franklin Templeton si affidano ai moduli Chainlink per pubblicare dati proof-of-reserve, mentre le piattaforme DeFi come

Aave e

Pendle utilizzano i feed di prezzo Chainlink per integrare gli RWA nei mercati di prestito e rendimento. Automatizzando regolamento, controlli di conformità e messaggistica cross-chain, Chainlink collega TradFi e DeFi, garantendo che gli RWA possano essere scambiati 24/7 con la stessa affidabilità dei mercati tradizionali ma con l'efficienza e la componibilità della blockchain.

5. Plume (PLUME)

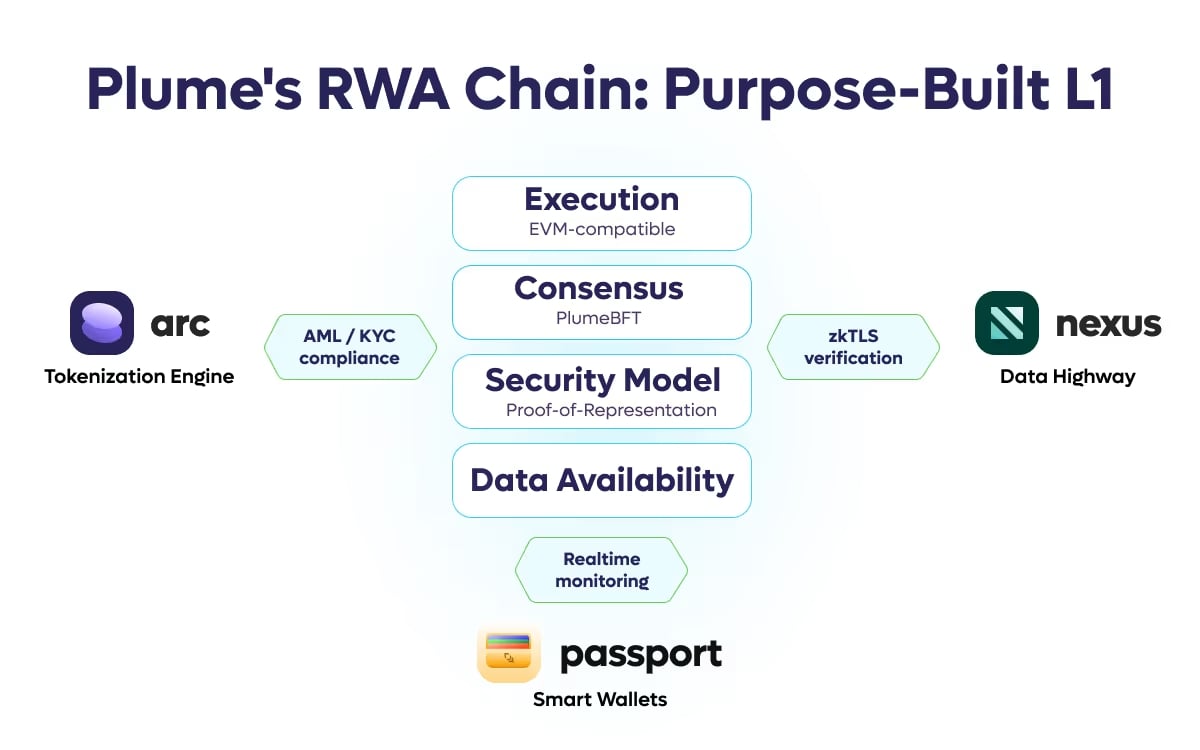

RWA Chain di Plume | Fonte: Plume

Plume (PLUME) è una blockchain compatibile con EVM appositamente costruita per gli asset del mondo reale (RWA), supportando la tokenizzazione di immobili, credito privato, ETF, materie prime e persino nuove categorie come le GPU. Con più di 200 partner dell'ecosistema, 392M$+ in TVL e 5B$ di asset nella sua pipeline, Plume consente agli utenti di guadagnare rendimento, prendere in prestito liquidità o investire in portafogli diversificati sostenuti da RWA. La piattaforma introduce strumenti come Plume USD (pUSD), una stablecoin sostenuta da USDC, e Plume ETH (pETH), un derivato di liquid staking, rendendolo pratico per le strategie DeFi quotidiane.

Oltre all'infrastruttura, Plume sta scalando rapidamente con oltre 3M membri della community e partnership importanti, incluse Apollo, Mercado Bitcoin e Superstate. La sua conformità integrata, come lo screening AML a livello di sequenziatore, garantisce la fiducia istituzionale mantenendo l'accessibilità per gli utenti retail.

6. XDC Network (XDC)

Fonte: XDC Network

XDC Network (XDC) è una blockchain Layer 1 ibrida compatibile con EVM su misura per la finanza commerciale di livello aziendale e la tokenizzazione di asset del mondo reale. Gestisce 2.000+ transazioni al secondo con commissioni gas quasi zero di circa 0,00013$, rendendolo pratico per tokenizzare Titoli del Tesoro statunitensi, crediti commerciali e materie prime su scala. Con binari di pagamento conformi ISO 20022 e bridge di interoperabilità con Corda e Wanchain, XDC si collega senza soluzione di continuità con i sistemi bancari. I suoi moduli di escrow on-chain integrati proteggono il collaterale nei contratti smart, consentendo regolamenti automatizzati che riducono il rischio di controparte. Questa combinazione di basso costo, alta produttività e infrastruttura pronta per i regolatori posiziona XDC come una rete di riferimento per la finanza RWA.

7. Tether Gold (XAUT)

Fonte: Tether Gold

Tether Gold (XAUT) è una stablecoin sostenuta dall'oro che ti dà proprietà diretta dell'oro fisico, con ogni token sostenuto 1:1 da barre accreditate LBMA conservate in caveau svizzeri. A settembre 2025, rappresenta oltre 1,36B$ di capitalizzazione di mercato su 966 barre o 11.693,4 kg di oro fino. Puoi fare trading di XAUT 24/7 su Ethereum,

BNB Chain e

Tron, o persino riscattare token per la consegna fisica in Svizzera. Il token è divisibile fino a 0,000001 oncia troy, audito regolarmente per trasparenza, e ampiamente utilizzato come copertura contro l'inflazione, combinando l'affidabilità dell'oro con la portabilità e l'accessibilità delle crypto.

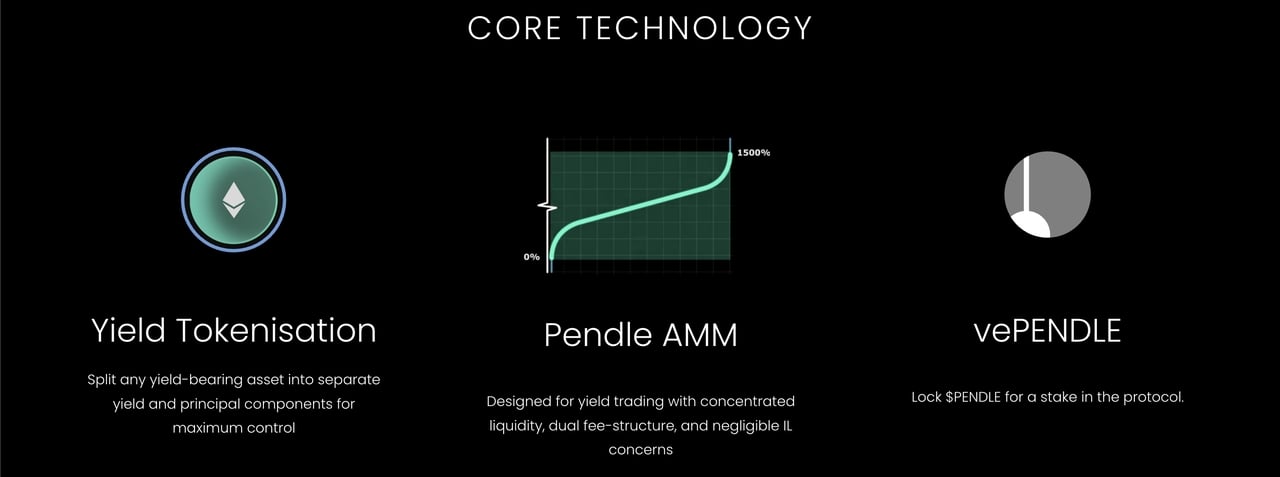

8. Pendle (PENDLE)

Come funziona Pendle | Fonte: Pendle Finance

Pendle (PENDLE) è il protocollo DeFi leader per la yield-tokenization, permettendoti di dividere obbligazioni del mondo reale in due asset negoziabili: Token Principali (PT) che assicurano il valore nominale dell'obbligazione e Token di Rendimento (YT) che catturano i pagamenti di interessi futuri. Questa configurazione rende facile bloccare reddito fisso con i PT o speculare sui rendimenti in cambiamento scambiando YT nei mercati secondari di Pendle. Con oltre 12B$ TVL, strumenti di leva integrati e supporto per Ethereum,

Arbitrum, BNB Chain e

Optimism, Pendle offre agli investitori un modo pratico per ottimizzare i rendimenti e gestire il rischio quando guadagnano da asset tokenizzati del mondo reale.

9. Ethena USDe (USDE)

Una panoramica di USDe di Ethena | Fonte: Ethena

Ethena USDe (USDe) è un dollaro sintetico sostenuto da Titoli del Tesoro statunitensi a breve termine e riserve di stablecoin, con un rapporto di sostegno del protocollo superiore al 100% per stabilità. A settembre 2025, ha una capitalizzazione di mercato di circa 13,2B$ e oltre 795.000 utenti, rendendolo uno dei più grandi asset stabili sostenuti da RWA. Gli utenti possono coniare USDe a un ancoraggio di 1$ e fare staking in sUSDe per guadagnare fino a circa l'8% APY, con audit proof-of-reserve settimanali e attestazioni mensili del custode che garantiscono trasparenza. Integrato con piattaforme come Binance, Aave e TON, USDe viene utilizzato per risparmi, collaterale di trading e strategie DeFi, dando agli investitori un modo pratico per guadagnare rendimento mantenendo un asset stabile denominato in dollari.

10. Polymesh (POLYX)

Tokenizzazione RWA di Polymesh | Fonte: Polymesh

Polymesh (POLYX) è una blockchain pubblica con permessi appositamente costruita per asset regolamentati come azioni, debito, immobiliare e materie prime. Con conformità KYC/AML nativa, verifica dell'identità, governance e livelli di regolamento, elimina la necessità di contratti smart di terze parti, tagliando i costi e snellendo i flussi di lavoro. Oltre 40 aziende già costruiscono su Polymesh, supportate da 93 nodi operatore, e gli utenti possono fare staking di POLYX (guadagnando circa il 22% di ricompense) per proteggere la rete. La sua API e SDK rendono pratico per le istituzioni finanziarie emettere, gestire e scambiare security token direttamente all'interno dei quadri legali esistenti, garantendo allineamento normativo dal primo giorno.

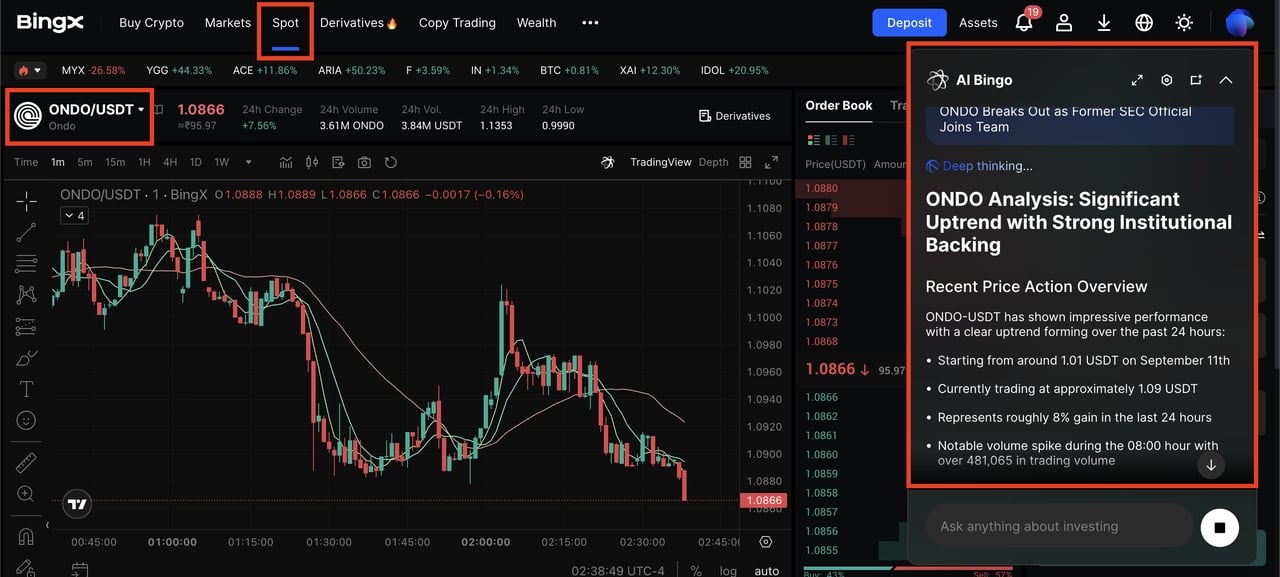

Come Fare Trading di Token RWA su BingX

Coppia di trading ONDO/USDT sul mercato spot, alimentata da BingX AI

Ecco una guida rapida per comprare e vendere token RWA sul

mercato spot di BingX.

BingX AI migliora il processo offrendo insight di trading in tempo reale, segnali alimentati da AI e suggerimenti per la gestione del rischio, aiutandoti a fare trading in modo più intelligente.

1. Registrati & Verifica: Crea il tuo account BingX gratuito con un'email o numero di telefono. Completa il

KYC caricando un documento d'identità e un selfie. Abilita

l'autenticazione a due fattori (2FA) per sicurezza extra e imposta una whitelist per i prelievi per proteggere i tuoi asset.

2. Deposita USDT o ETH: Vai su Asset → Deposito e seleziona USDT o ETH. Scegli una rete a basse commissioni come TRON (TRC20) o Polygon (ERC-20 con gas MATIC). Copia l'indirizzo di deposito e trasferisci fondi dal tuo portafoglio esterno o exchange. Il tuo saldo si aggiorna in pochi minuti.

3. Trova la Coppia: Naviga su Trade → Spot Trading. Usa la barra di ricerca per trovare la coppia di token RWA che vuoi, ad esempio

ONDO/USDT,

XAUT/USDT, o

LINK/USDT. BingX AI può aiutarti ad analizzare i grafici dei prezzi e i libri degli ordini per identificare i migliori punti di ingresso.

4. Inserisci il Tuo Ordine: Seleziona il tipo di ordine:

• Ordine Limite per comprare o vendere a un prezzo stabilito.

Inserisci l'importo e conferma. BingX AI assiste tracciando le performance di trading e fornendo insight su misura così puoi gestire il rischio efficacemente.

Considerazioni Chiave Prima di Investire in RWA

Prima di investire in token RWA, valuta attentamente questi fattori chiave per proteggere il tuo capitale e gestire il rischio.

1. Conformità Normativa: Verifica sempre che il fornitore di token abbia le licenze appropriate, come l'approvazione SFC a Hong Kong, la registrazione MSB negli Stati Uniti o le dichiarazioni SEC. Gli emittenti con licenza seguono regole rigorose per proteggere gli investitori.

2. Trasparenza dell'Audit: Cerca rapporti proof-of-reserve di terze parti e audit di contratti smart on-chain. Gli audit regolari mostrano che gli asset sottostanti supportano realmente i token e che il codice è sicuro.

3. Verifica dell'Asset Sottostante: Controlla come viene detenuto l'asset. L'immobiliare dovrebbe essere in un SPV o trust legalmente riconosciuto. Le obbligazioni dovrebbero elencare un custode chiaro. I metalli preziosi hanno bisogno di ricevute del caveau da istituzioni accreditate.

4. Rendimento vs. Rischio: Comprendi la fonte di rendimento di ogni token - affitto, cedole, o pagamenti di dividendi. Rivedi i periodi di blocco, le finestre di prelievo e le strutture delle commissioni. Rendimenti più alti possono venire con blocchi più lunghi o liquidità inferiore.

Considerazioni Finali

La tokenizzazione RWA combina la stabilità TradFi con la flessibilità DeFi e apre nuove opportunità di rendimento e diversificazione, ma comporta rischi come bug dei contratti smart, cambiamenti normativi e potenziali vincoli di liquidità. Conduci sempre una due diligence approfondita: verifica gli audit, conferma le strutture legali e comprendi i termini di blocco prima di investire. Rimani informato, diversifica le tue partecipazioni e usa strategie di uscita chiare mentre questo mercato in evoluzione si svolge.

Letture Correlate