El trading de oro se sitúa en la intersección entre la preservación del capital y la especulación activa en 2026. Después de subir más del 60% en 2025 y probar nuevos máximos históricos cerca de $5,300 por onza, el oro se ha reestablecido como una cobertura central y un instrumento de trading de alta liquidez. Pocos activos globales combinan ahora la demanda de refugio seguro, la liquidez profunda y la volatilidad sostenida de manera tan consistente como el oro, haciéndolo atractivo tanto para asignadores a largo plazo como para traders a corto plazo.

Los períodos de estrés del mercado, rendimientos reales decrecientes, inestabilidad monetaria y shocks geopolíticos continúan impulsando movimientos bruscos en los precios del oro, a menudo fuera del horario tradicional de trading. Al mismo tiempo, la participación récord de bancos centrales, ETFs y mercados de derivados ha aumentado las oscilaciones de precios intradía y multi-semanales, creando oportunidades claras para day trading, swing trading y cobertura de portafolio. En 2026, entender cómo hacer trading de oro ya no es opcional para traders enfocados en macro, sino que también es una habilidad fundamental para gestionar riesgos y capturar volatilidad en mercados inciertos.

¿Qué Es el Oro (XAU/USD) y Qué Lo Hace una Inversión Atractiva?

XAU/USD es el precio de una onza troy de oro cotizada en dólares estadounidenses, haciendo que el oro sea altamente sensible a la política monetaria de EE.UU., las tasas de interés reales y los flujos del dólar. El oro típicamente se fortalece cuando el dólar se debilita, los rendimientos reales caen, la inflación amenaza el poder adquisitivo, o los mercados cambian de risk-on a risk-off en medio del estrés geopolítico. Como resultado, la actividad de trading del oro tiende a aumentar durante la incertidumbre, no en mercados tranquilos, con XAU/USD actuando a menudo como un barómetro en tiempo real del sentimiento de riesgo global.

¿Por Qué el Oro Está Subiendo y Alcanzando Nuevos Máximos en 2026?

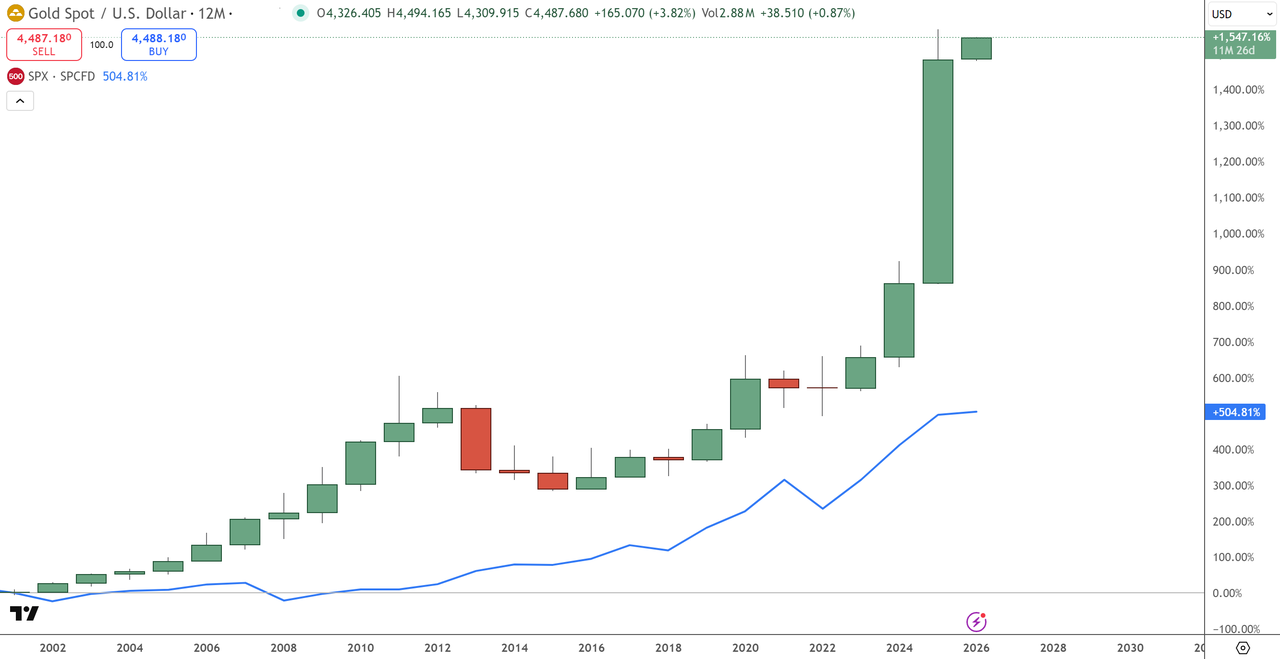

Gráfico de Precio Histórico del Oro - Fuente: Tradingeconomics

La fortaleza del oro en 2026 refleja una continuación de las mismas fuerzas macro que impulsaron su histórico rally de 2025, más que una nueva fase especulativa. Después de subir aproximadamente 65% en 2025, desde alrededor de $2,600 a $4,550 por onza, el oro rompió decisivamente por encima de $5,200 en enero de 2026 y ha estado cotizando cerca de $5,300/onza a finales de enero. Este comportamiento del precio señala demanda estructural, no un techo especulativo, con antiguos niveles de resistencia ahora actuando como soporte mientras los inversores acumulan en valoraciones más altas que en ciclos anteriores.

Los factores fundamentales siguen siendo la política monetaria, la demanda de bancos centrales y el dólar estadounidense. Tras múltiples recortes de tasas en 2025, la tasa de política de la Reserva Federal se sitúa cerca del 3.50–3.75%, manteniendo los rendimientos reales restringidos y apoyando activos sin rendimiento como el oro. Los bancos centrales compraron aproximadamente 845 toneladas de oro en 2025, uno de los años más fuertes registrados, reforzando la demanda a largo plazo mientras los países diversifican alejándose de las reservas en USD. La inflación se ha enfriado, pero la inflación subyacente persistente continúa limitando el alza de los rendimientos reales, mientras que un Índice del Dólar (DXY) más suave cerca del rango 98–99 ha respaldado aún más los precios del oro.

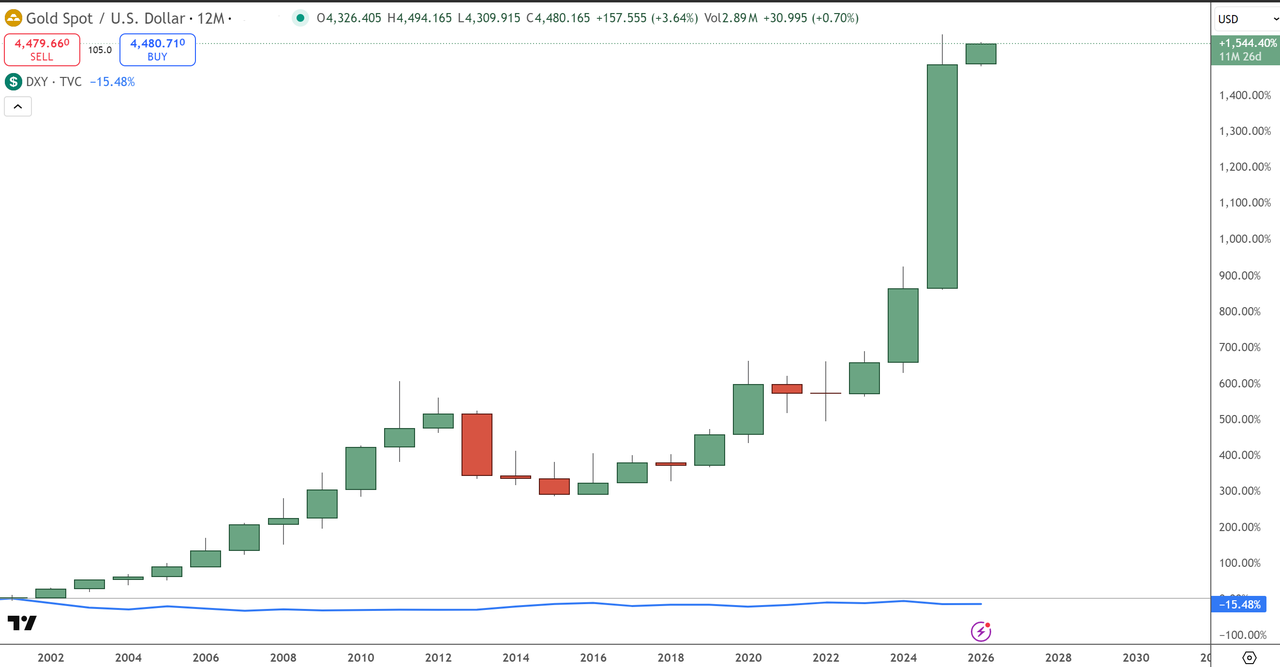

Gráfico del Precio del Índice del Dólar - Fuente: Tradingview

Los flujos de inversión añaden otra capa de soporte. Los ETFs de oro físicamente respaldados atrajeron aproximadamente $38 mil millones en flujos netos de entrada en 2025, lo más fuerte en cinco años, elevando las tenencias a máximos multi-anuales. Combinado con el riesgo geopolítico persistente y las compras continuas del sector oficial, estas dinámicas explican por qué el oro permanece tanto como una cobertura defensiva como un activo de trading impulsado por momentum en 2026, aunque la volatilidad y los retrocesos periódicos son probables en el camino en lugar de un movimiento ascendente en línea recta.

Perspectiva del Precio del Oro 2026 Consenso de Mercado: Lo Que Muestran los Datos

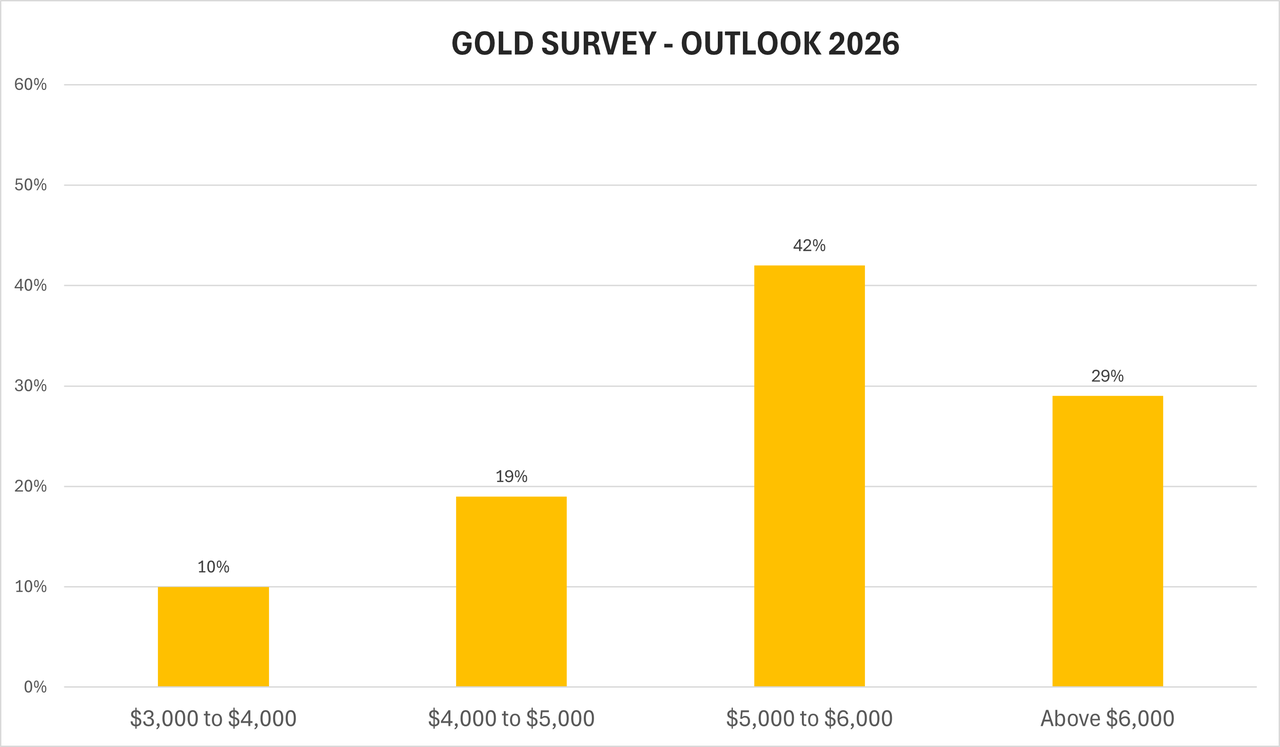

Encuesta Anual de Oro de Kitco News - Fuente: Kitco

Las expectativas del mercado para el oro en 2026 han cambiado materialmente al alza tras la ruptura decisiva del oro por encima de $5,000/onza en enero. Las previsiones recientes de las principales instituciones ahora se agrupan muy por encima del consenso anterior: Goldman Sachs apunta a $5,400 para finales de 2026, J.P. Morgan espera que los precios promedien alrededor de $5,055 en Q4 2026, y Bank of America proyecta que el oro alcance $6,000 tan pronto como la primavera de 2026 bajo estrés macro continuo. Incluso los bancos más conservadores mantienen el oro firmemente por encima de los niveles pre-2024, reforzando la visión de que el oro ha experimentado un reprecio estructural, no un pico temporal.

El posicionamiento de inversionistas respalda este rango más alto. Los ETFs de oro absorbieron $72–89 mil millones de flujos netos de entrada en 2025, o alrededor de 670–800 toneladas, el año de flujos de entrada más fuerte desde 2020, sin embargo las tenencias totales permanecen por debajo de los picos históricos, indicando fortaleza de la demanda sin saturación completa. El sentimiento minorista refleja este cambio: las encuestas muestran una mayoría clara que ahora espera oro a $5,000–$6,000+ en 2026, con escenarios a la baja cada vez más vistos como superficiales y de corta duración.

Los bancos centrales siguen siendo el ancla dominante. Las compras oficiales alcanzaron aproximadamente 845 toneladas en 2025, y las proyecciones actualizadas para 2026 van desde alrededor de 755 toneladas hasta 1,100 toneladas, lideradas por la diversificación de reservas de mercados emergentes alejándose del dólar estadounidense. Debido a que esta demanda está impulsada por políticas más que sensible al precio, crea un piso duradero bajo los precios del oro. En conjunto, las últimas previsiones sugieren que el oro en 2026 es menos sobre si puede mantener $5,000, y más sobre qué tan por encima puede comerciar de manera sostenible si persisten las presiones macro y geopolíticas.

¿Cuáles Son las Estrategias Más Populares para el Trading de Oro en 2026?

El trading de oro en 2026 se define menos por el instrumento y más por cómo los traders usan el oro para responder a la volatilidad, el riesgo macro y la exposición del portafolio. Con el oro manteniéndose por encima de $5,200/onza y las oscilaciones de precio impulsadas por tasas, geopolítica y movimientos de divisas, tres estrategias dominan: day trading, swing trading y cobertura inteligente.

El day trading se enfoca en movimientos de precio a corto plazo impulsados por volatilidad intradía, a menudo alrededor de datos económicos de EE.UU., comunicación de la Fed, o titulares geopolíticos. El swing trading apunta a movimientos multi-día o multi-semanales mientras el oro tiende entre soporte y resistencia durante cambios en expectativas de tasas o fortaleza del dólar. La cobertura inteligente usa el oro como una superposición defensiva, reduciendo las pérdidas del portafolio durante períodos de risk-off, sell-offs de acciones, o debilidad de divisas, más que como una apuesta direccional pura. Juntas, estas estrategias reflejan el doble papel del oro en 2026 como tanto un activo de trading de alta liquidez como una herramienta estratégica de gestión de riesgos.

1. Day Trading de Oro para Capturar Movimientos de Precio a Corto Plazo

El day trading de oro funciona porque el oro produce consistentemente grandes rangos intradía comparado con la mayoría de pares de forex, haciéndolo ideal para estrategias de trading intradía. En 2025, era común que XAU/USD se moviera $25–50 por onza en una sola sesión, impulsado por movimientos del dólar, rendimientos de bonos, y titulares macro. Ese nivel de volatilidad de precios crea oportunidades de trading a corto plazo repetibles.

Las estrategias efectivas de day trading se enfocan en capitalizar la alta volatilidad intradía, especialmente durante la superposición de sesiones Londres-Nueva York.

La liquidez se concentra en horas específicas. Los movimientos más confiables ocurren durante:

• La sesión de Londres, cuando entra la liquidez europea. Los mejores momentos para hacer trading de oro son durante la sesión de Londres y los primeros 90 minutos después de que abra el mercado de Nueva York.

• La sesión de Nueva York, particularmente los primeros 60–90 minutos después de la apertura de EE.UU., cuando futuros, ETFs, y traders macro están más activos. Fuera de estas ventanas, el oro a menudo se desacelera y se vuelve menos predecible.

La liquidez se concentra en estas horas específicas, con los movimientos de precio más confiables ocurriendo durante las sesiones de Londres y Nueva York.

Mejores Estrategias de Day Trading de Oro

La optimización de estrategias de day trading involucra ajustar parámetros clave de la estrategia, como reglas de entrada y salida, para adaptarse a las condiciones actuales del mercado. El momento más confiable para hacer trading de oro es usualmente dentro de los primeros 90 minutos después de que abra el mercado de Nueva York.

Dos enfoques intradía dominan el trading de oro:

Opción 1: Trading de Ruptura, Configuración de Momentum

Usado cuando el oro se está comprimiendo cerca de un nivel clave.

• Identificar máximos/mínimos de sesión o niveles del día anterior

• Esperar que el precio rompa con fuerte momentum

• Entrar en la ruptura o en un retroceso superficial

• Los objetivos son usualmente 2–3x el riesgo, con stops ajustados

En el gráfico a continuación, el oro pasó varias sesiones consolidándose dentro de un rango definido entre aproximadamente $3,900 y $4,025, formando una zona de equilibrio clara donde compradores y vendedores estaban igualmente emparejados. Este tipo de compresión a menudo precede movimientos direccionales fuertes.

Gráfico de Precio del Oro (XAU/USD) - Fuente: Tradingview

• El máximo del rango cerca de $4,025–$4,030 actuó como

resistencia clave, limitando el precio repetidamente.

• Durante la sesión de Nueva York, el oro rompió por encima de $4,030 con velas alcistas fuertes, señalando momentum fresco en lugar de un pico falso. Un aumento brusco del precio, a menudo impulsado por fuertes motores del mercado, puede crear un gap de valor justo—un desequilibrio de precios visible en el gráfico de velas. El dinero inteligente, o traders institucionales, a menudo diseñan estos movimientos absorbiendo liquidez y creando puntos de entrada óptimos, lo cual es central en la metodología de trading de conceptos de dinero inteligente.

• Se activó una entrada de ruptura por encima del máximo del rango, como se destaca en la zona "Comprar Encima de la Ruptura" en el gráfico.

• Después de la

ruptura, el oro se aceleró rápidamente hacia $4,150–$4,200, entregando un movimiento de momentum limpio.

Identificar gaps de valor justo y entender conceptos de dinero inteligente puede ayudar a los traders detectar configuraciones de ruptura de alta probabilidad revelando donde la actividad institucional probablemente impulsará la acción del precio.

Gestión de riesgo y trading:

• El stop-loss se coloca típicamente de vuelta dentro del rango, justo por debajo de $4,000.

• Con un riesgo de $25–$30, objetivos al alza de $60–$80 ofrecen un perfil de riesgo-recompensa de 2–3x.

Esta configuración funciona mejor en sesiones de alta liquidez o días de noticias (IPC, NFP, oradores de la Fed), cuando el volumen se expande y las rupturas tienen más probabilidad de seguir adelante en lugar de desvanecerse.

Opción 2: Trading de Rango, Configuración de Reversión a la Media

• Comprar cerca del soporte, vender cerca de la resistencia

• Evitar hacer trading en el medio del rango

• Esto funciona mejor durante sesiones equilibradas con pocas noticias.

En este ejemplo, el oro entró en una fase de consolidación clara después de un rally fuerte, operando dentro de un rango bien definido entre aproximadamente $4,266 de soporte y $4,349 de resistencia (destacado por la zona sombreada). Durante esta fase, el momentum se desaceleró y el precio repetidamente revirtió de vuelta hacia el medio del rango en lugar de tender.

Cómo se ejecutaron los trades de rango:

• Los trades de venta se tomaron cerca del límite superior, alrededor de $4,340–$4,350, donde los precios repetidamente se estancaron y fueron rechazados.

• Los trades de compra se ejecutaron cerca del soporte del rango alrededor de $4,265–$4,275, donde los movimientos a la baja consistentemente fallaron.

• Se evitó el medio del rango ($4,305–$4,315), ya que el riesgo-recompensa es pobre cuando el precio carece de sesgo direccional.

Lógica de gestión del trade:

• Los stops se colocan justo fuera del rango, por encima de la resistencia para shorts o por debajo del soporte para longs.

• Los objetivos apuntan al lado opuesto del rango, típicamente ofreciendo 2:1 o mejor riesgo-recompensa.

El trading de rango funciona mejor durante sesiones con pocas noticias, cuando la volatilidad está contenida y el oro respeta niveles técnicos en lugar de romper impulsivamente.

2. Swing Trading de Oro para Hacer Trading de la Tendencia del Oro

Esta estrategia de swing trading tiene como objetivo capturar movimientos multi-día a multi-semanales en el oro alineando la estructura técnica con condiciones macro.

Las estrategias de swing trading pueden involucrar tanto comprar como vender oro, permitiendo a los traders capitalizar en movimientos de precio tanto ascendentes como descendentes durante múltiples días. Funciona mejor en mercados con tendencia clara y debe evitarse durante acción de precio agitada o

en rango.

Paso 1: Definir la Tendencia del Oro en un Marco Temporal Superior

Todo swing trade comienza identificando la tendencia en un gráfico diario o de 4 horas, donde el ruido se reduce y la estructura es más clara.

Una tendencia alcista del oro tiene tres características clave:

• Máximos más altos y mínimos más altos

• Precio manteniéndose por encima de las medias móviles de 50 y 100 períodos

• Retrocesos que encuentran compradores cerca de esos promedios

En el ejemplo anterior, el oro se consolidó alrededor de $4,170–$4,200, luego se mantuvo por encima de

medias móviles ascendentes antes de subir hacia $4,500–$4,550. Este tipo de estructura permite a los swing traders entrar en retrocesos con riesgo definido. Una tendencia bajista muestra lo opuesto: máximos más bajos, mínimos más bajos, y rebotes fallidos por debajo de promedios descendentes.

Regla: Solo tomar swing trades largos cuando el oro se mantenga por encima de medias móviles ascendentes. Si la tendencia no está clara, no hacer trading.

Paso 2: Confirmar Alineación Macro

Las tendencias duran más cuando las condiciones macro apoyan la estructura de precios.

Verificaciones clave:

• Índice del Dólar US (DXY): En 2025, el oro subió mientras DXY cayó desde encima de $105 a $98–$99

• Tasas y rendimientos: Rendimientos reales decrecientes o expectativas de recortes de tasas apoyan el oro

• Sentimiento de riesgo: Estrés en acciones o tensión geopolítica fortalece la demanda

Regla: Si el dólar se fortalece o los rendimientos suben bruscamente, reducir exposición o mantenerse al margen.

Paso 3: Identificar Entradas de Swing de Alta Probabilidad

Con tendencia y macro alineados, bajar al gráfico de 4 horas y esperar retrocesos.

• Los retrocesos típicos van de $80–$150

• Buscar zonas de soporte, medias móviles, y velas de rechazo

• Evitar perseguir precios después de rupturas extendidas.

Evitar perseguir rupturas después de corridas extendidas. Las entradas tardías usualmente ofrecen pobre riesgo-recompensa y aumentan la posibilidad de ser atrapado en una corrección más profunda.

Paso 4: Estructurar Riesgo y Gestión del Trade

Los swing trades requieren espacio para respirar. Los stops se colocan por debajo del mínimo de swing más reciente o soporte estructural, típicamente arriesgando $60–$120, dependiendo de la volatilidad.

Los objetivos se establecen en:

• Máximos previos

• Extensiones de tendencia medidas

• Niveles psicológicos clave

Los traders deben establecer niveles de toma de ganancias en pools de liquidez clave o bloques de órdenes principales, y considerar usar trailing stops para asegurar ganancias mientras el trade se mueve a su favor.

Se requiere un mínimo de 2:1 riesgo-recompensa, con 3:1 preferido en tendencias fuertes. Los trades se mantienen a través de múltiples sesiones y permanecen abiertos durante releases de datos programados.

Es importante implementar parámetros de gestión de riesgos, como establecer órdenes stop-loss, para mitigar pérdidas potenciales.

Paso 5: Definir Condiciones de Salida Claras

Las salidas se activan por estructura, no por emoción. Cerrar el trade si:

• El oro cierra por debajo del soporte de tendencia clave en el gráfico diario

• Los impulsores macro se revierten decisivamente, como un rally brusco del dólar

• El momentum se desvanece después de un movimiento extendido, señalando agotamiento

Este proceso de salida disciplinado protege capital mientras permite que los ganadores corran.

3. Cobertura Inteligente con Oro en Mercados Volátiles

No toda posición de oro necesita ser direccional. En mercados volátiles, el oro se usa a menudo como una herramienta de cobertura para reducir riesgo cuando otros activos sufren presión. Este enfoque se vuelve especialmente relevante durante caídas del mercado de valores o períodos de estrés en el mercado forex.

Opción 1: Cobertura Durante Sell-Offs del Mercado de Valores

Cuando los mercados de acciones caen bruscamente, el oro a menudo se comporta diferente a los activos de riesgo. El gráfico anterior ilustra esto claramente. Desde principios de los 2000s, el oro ha ganado aproximadamente +1,500%, mientras que el S&P 500 ha subido alrededor de +500% en el mismo período. Más importante, el rendimiento relativo más fuerte del oro ocurrió durante períodos cuando las acciones enfrentaron caídas repetidas y volatilidad elevada.

Durante sell-offs típicos del mercado de valores del 10–20%, los inversores tienden a reducir exposición a acciones y rotar a activos defensivos. Este cambio ayuda a explicar por qué el oro a menudo se ha mantenido estable o se ha movido más alto mientras las acciones luchaban, reforzando su papel como cobertura más que como un trade de alto riesgo.

Para los traders, esto crea una

herramienta práctica de gestión de riesgos. En lugar de salir de posiciones de acciones durante estrés del mercado, la exposición puede ser parcialmente compensada agregando una posición larga de CFD de oro o futuros. Si las acciones continúan declinando, las ganancias en oro pueden ayudar a reducir las caídas generales del portafolio.

Cómo los traders típicamente cubren con oro:

• Agregar una pequeña posición larga de oro cuando la volatilidad de acciones aumenta

• Mantener el tamaño de cobertura menor que la exposición central de acciones

• Reducir la cobertura una vez que los mercados de valores se estabilizan

Este enfoque se enfoca en equilibrar riesgo, no predecir techos o fondos de mercado.

Opción 2: Cobertura del Estrés del Mercado Forex

El oro se usa comúnmente para cubrir riesgo de divisas, particularmente durante períodos de debilidad del dólar estadounidense. El gráfico anterior muestra esto claramente. Desde principios de los 2000s, el oro ha subido más del 1,500%, mientras que el Índice del Dólar US (DXY) ha bajado alrededor del 15%, destacando el papel del oro como una alternativa reserva de valor cuando las monedas fiduciarias se debilitan.

Oro (XAU/USD) e Índice del Dólar (DXY) Comparación - Fuente: Tradingview

A medida que el dólar declina, el oro típicamente atrae demanda, ayudando a los traders a compensar riesgo relacionado con FX. Esto es especialmente útil durante períodos de volatilidad elevada a través de divisas principales y de mercados emergentes.

Cómo los traders cubren exposición FX con oro:

• Usar CFDs de oro para coberturas flexibles a corto plazo

• Usar futuros de oro para protección más grande o a más largo plazo

Las posiciones de cobertura se mantienen más pequeñas que las posiciones de trading y se enfocan en reducir caídas más que generar ganancias.

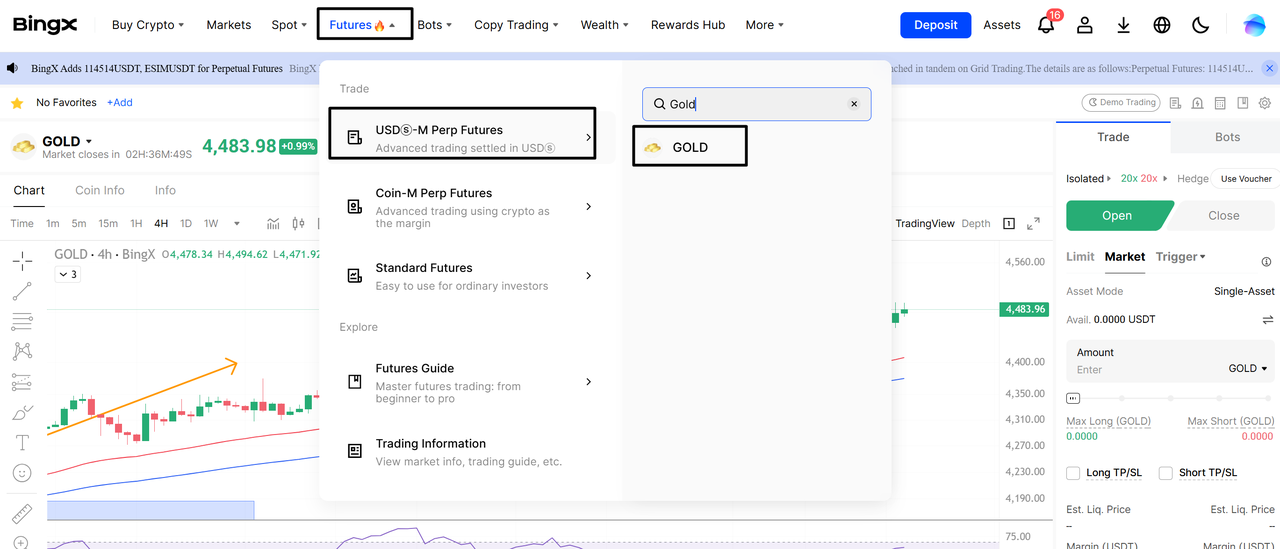

Cómo Empezar a Hacer Trading de Oro en BingX

BingX te permite hacer trading de oro a través de activos de

oro tokenizado spot como

Tether Gold (XAUT) y Pax Gold (PAXG), contratos perpetuos de oro tokenizado, y futuros de oro, dando a principiantes y traders activos maneras flexibles de obtener exposición al oro.

Hacer Trading de Futuros de Oro con Cripto en BingX TradFi

Para empezar a hacer trading de futuros vinculados al oro en BingX, abre y financia una cuenta de trading, luego ve a

Futuros, selecciona Futuros Perpetuo M-USDⓈ, y busca

GOLD. Elige el tamaño de tu posición y apalancamiento cuidadosamente, luego coloca un trade largo o corto usando

órdenes de mercado o límite.

Errores de principiante a evitar:

• Usar alto apalancamiento muy temprano

• Hacer trading sin un stop-loss

• Entrar en trades sin un plan claro

Empieza pequeño, enfócate en el control de riesgos, y aprende la plataforma antes de escalar.

Hacer Trading de Oro Tokenizado en los Mercados Spot y Futuros de BingX

BingX también permite a los traders acceder al oro a través de oro tokenizado, que combina el respaldo de oro físico con la eficiencia de blockchain.

1. Comprar y Vender Oro Tokenizado en el Mercado Spot

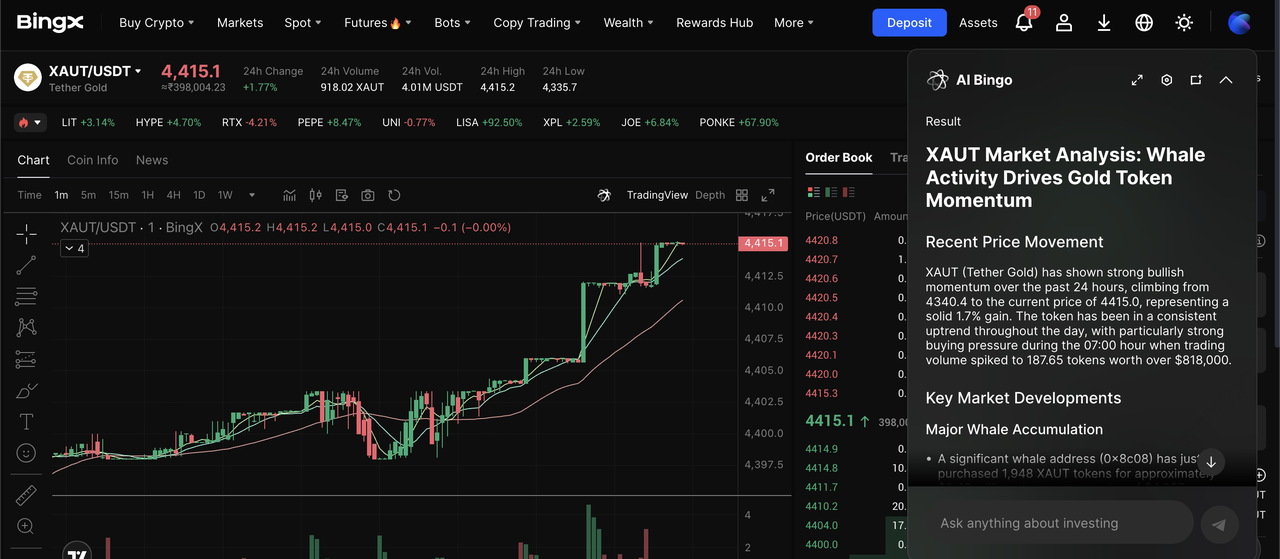

Par de trading XAUT/USDT en el mercado spot impulsado por ideas de BingX Ai

En el

mercado spot, tokens como

XAUT y

PAXG están respaldados 1:1 por oro físico almacenado en bóvedas acreditadas. Esta opción se adapta a traders e inversores que buscan exposición a largo plazo, diversificación y propiedad fraccionaria sin lidiar con almacenamiento físico.

• Inicia sesión en tu cuenta de BingX

• Ve al Mercado Spot desde el menú superior

• Busca XAUT/USDT o PAXG/USDT

• Abre el par y elige orden de Mercado o Límite

• Ingresa el importe y confirma Comprar o Vender

2. Hacer Trading y Cubrir Futuros de Oro Tokenizado con Apalancamiento

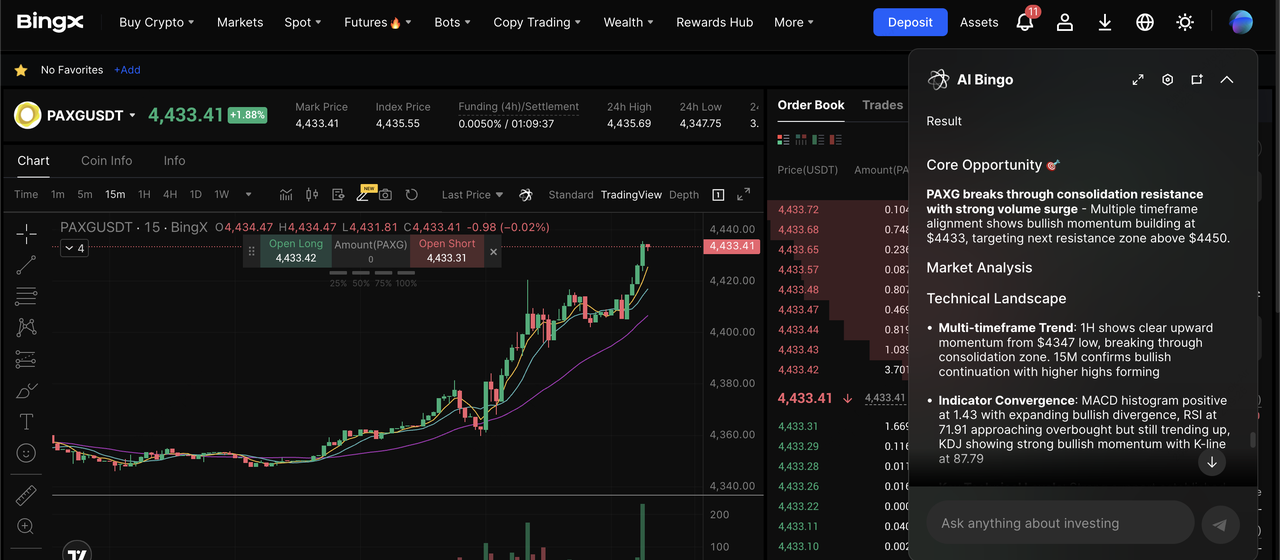

Contrato perpetuo PAXG/USDT en el mercado de futuros impulsado por BingX AI

Los futuros de oro tokenizado, como

Futuros XAUT/USDT y

perpetuos PAXG/USDT, permiten a los traders especular o cubrir usando apalancamiento. Puedes ir largo o corto sin poseer el activo, haciendo los futuros más adecuados para trading activo y gestión de riesgos a corto plazo.

1. Abrir y financiar cuenta: Crea una cuenta BingX y

deposita USDT en tu billetera de futuros.

2. Ir a futuros: Navegar a Perpetuos M-USDⓈ y buscar XAUT/USDT o PAXG/USDT.

3. Establecer tamaño y apalancamiento: Elegir tamaño de posición cuidadosamente; principiantes deben usar 1×–3× apalancamiento.

5. Ir largo o corto: Largo para beneficiarse de precios del oro subiendo, corto para cubrir o beneficiarse de declives.

Trading con Cuenta Demo: Practica Estrategias de Oro Sin Riesgo

Antes de comprometer capital real al mercado del oro, es sabio practicar tu estrategia de trading usando una cuenta demo. Una cuenta demo te permite simular condiciones de trading de oro en vivo sin arriesgar fondos reales, haciéndola una herramienta invaluable tanto para principiantes como para traders experimentados. Con una cuenta demo, puedes probar diferentes técnicas de análisis técnico, experimentar con varias estrategias de trading, y refinar tu enfoque de gestión de riesgos—todo en un ambiente libre de riesgo.

Practicar con una cuenta demo también te ayuda a familiarizarte con las características de tu plataforma de trading, reduciendo la probabilidad de errores costosos cuando empiezas a hacer trading en vivo. Puedes rastrear tu rendimiento, identificar áreas de mejora, y construir la confianza necesaria para ejecutar trades efectivamente en condiciones reales del mercado. Al dedicar tiempo al trading demo, estableces las bases para un enfoque disciplinado y bien probado del trading de oro que puede ayudarte a tener éxito cuando haces la transición a una cuenta en vivo.

Mejores Consejos de Trading de Oro para 2026: Mejores Prácticas para Todos los Traders

Hacer buen trading de oro en 2026 requiere más que solo esperar que los precios suban. Necesitas saber qué impulsa el oro, cómo reacciona en puntos de precio importantes, y cómo gestionar el riesgo cuando el mercado se vuelve volátil.

• Mantente al Día con Eventos Importantes del Mercado: El oro a menudo se mueve rápidamente cuando suceden eventos grandes, como cambios en las tasas de la Fed, nuevos números de inflación, o noticias importantes de alrededor del mundo. Por ejemplo, datos de inflación inesperados o pistas de tasas más bajas pueden causar que el oro salte o caiga cerca de precios importantes como $5,000 o $5,200.

• Usa Herramientas Técnicas para Encontrar Buenos Puntos de Entrada: Aplica líneas de tendencia, medias móviles y niveles de Fibonacci para identificar zonas de alta probabilidad. En 2026, los traders han observado de cerca áreas como la antigua resistencia cerca de $4,900–$5,000 volviéndose soporte, y objetivos de extensión alrededor de $5,275 y por encima.

• Prioriza la Gestión de Riesgos en Todo Momento: Los precios del oro pueden oscilar $50 a $100 en un día cuando las cosas se vuelven volátiles, así que cuánto haces trading es importante. Establece tus órdenes stop-loss basadas en el gráfico, no en tus sentimientos, y solo arriesga una pequeña parte de tu dinero en cada trade.

• Elige el Instrumento de Trading Correcto: Los CFDs de oro y futuros te dan flexibilidad y apalancamiento, lo que puede funcionar bien para trades a corto plazo, pero recuerda que el apalancamiento puede aumentar las pérdidas tanto como las ganancias. Si prefieres mantener trades por más tiempo, el oro spot o productos sin apalancamiento podrían ser más seguros ya que evitas el riesgo de ser forzado a salir de tu posición.

• Adáptate a la Volatilidad, No la Persigas: El oro a menudo rompe después de moverse lateralmente por un tiempo, pero saltar después de un gran movimiento puede ser arriesgado. Usualmente es mejor esperar un retroceso al soporte o una ruptura clara por encima de la resistencia antes de entrar a un trade.

• Rastrea la Política Monetaria y Rendimientos Reales: El oro usualmente se fortalece cuando los rendimientos reales caen y cuando hay más incertidumbre sobre la política. Al mantener un ojo en las actualizaciones de la Fed, rendimientos de bonos, y el dólar estadounidense, puedes detectar tendencias temprano en lugar de reaccionar después del hecho.

Si te mantienes consciente de eventos de gran panorama, usas herramientas técnicas, y gestionas tu riesgo cuidadosamente, estarás mejor preparado para manejar los altibajos del oro en 2026 y evitar errores comunes de trading.

Conclusión

El oro sigue siendo un activo fundamental en los mercados globales, ofreciendo oportunidades para traders que se enfocan en estructura, control de riesgos, y conciencia del mercado. Las estrategias exitosas de trading de oro se construyen sobre disciplina, no predicción. Ya sea day trading, swing trading, o cobertura, la consistencia viene de seguir un plan. Empieza pequeño, gestiona el riesgo cuidadosamente, y explora mercados de oro con confianza en BingX.

Artículos Relacionados

FAQs sobre Mejores Estrategias de Trading de Oro

1. ¿Es el oro bueno para day trading o swing trading?

El oro es adecuado para ambos. Los day traders se benefician de la alta volatilidad intradía del oro, mientras que los swing traders se enfocan en tendencias multi-día impulsadas por factores macro como tasas de interés y el dólar estadounidense.

2. ¿Qué mueve más los precios del oro?

Los precios del oro están principalmente influenciados por la política monetaria de EE.UU., rendimientos reales, el dólar estadounidense, expectativas de inflación, y sentimiento de riesgo durante estrés del mercado.

3. ¿Es el oro una cobertura segura durante crashes del mercado?

Históricamente, el oro ha actuado como una cobertura durante sell-offs del mercado de valores y estrés monetario, a menudo manteniendo valor o subiendo cuando los activos de riesgo declinan.

4. ¿Deberían los principiantes hacer trading de oro con apalancamiento?

Los principiantes deben usar bajo apalancamiento y stop-losses estrictos. El oro puede moverse rápidamente, así que el control de riesgos es más importante que el tamaño de la posición.

5. ¿Puedo hacer trading de oro en BingX?

Sí. BingX permite a traders minoristas hacer trading de oro en forma de futuros vinculados al oro así como criptos de oro tokenizado como XAUT y PAXG en mercados spot y futuros, permitiendo posiciones tanto largas como cortas.