Mientras los mercados globales entran en 2026, las materias primas tokenizadas están ganando rápidamente tracción como alternativas on-chain a los activos refugio tradicionales. En 2025, los precios del oro se dispararon aproximadamente un 66%, alcanzando máximos históricos por encima de los $4,500 por onza, mientras que la plata explotó más del 150%, superando a la mayoría de las clases de activos en medio de una oferta restrictiva y una demanda industrial creciente. Estas ganancias extraordinarias han impulsado los mercados de

oro tokenizado y plata más allá de los $4 mil millones en capitalización total, impulsados por el trading blockchain 24/7 y una mayor participación institucional.

Ganancias del oro y la plata en 2025 | Fuente: TradingView

Mirando hacia 2026, las principales instituciones financieras y analistas de mercado se mantienen alcistas pero matizados en sus perspectivas. Se proyecta que el oro suba hacia $4,900 por onza para diciembre de 2026, respaldado por compras continuas de bancos centrales, incertidumbre geopolítica y flexibilización monetaria anticipada. Mientras tanto, los pronósticos para la plata varían ampliamente, con algunos modelos sugiriendo un potencial continuo al alza mientras persisten la demanda industrial y los déficits estructurales, aunque los riesgos de volatilidad siguen siendo mayores que para el oro. Este entorno dinámico refuerza el papel creciente de los metales tokenizados en carteras diversificadas, combinando la confiabilidad histórica de los metales preciosos con la accesibilidad y liquidez de los mercados basados en blockchain.

¿Deberías elegir oro tokenizado o plata tokenizada?

Esta guía compara los tokens de oro y plata en rendimiento, riesgo, liquidez y casos de uso para ayudarte a decidir qué activo se ajusta a tu estrategia de inversión.

¿Qué son las criptomonedas de oro y plata tokenizados y cómo funcionan?

El oro y la plata tokenizados son representaciones digitales de metales preciosos físicos que existen en redes blockchain. Cada token está respaldado 1:1 por lingotes reales y auditados almacenados en bóvedas profesionales, lo que significa que cada unidad on-chain corresponde a una cantidad específica de oro o plata física, típicamente una onza troy o un gramo. Esta estructura permite a los inversores obtener exposición directa a metales preciosos sin manejar barras físicas, mientras mantienen la propiedad verificable a través de registros on-chain y auditorías independientes.

A diferencia de los ETFs tradicionales de oro o plata o certificados en papel, los metales tokenizados pueden negociarse 24/7, transferirse instantáneamente a través de fronteras y mantenerse en

billeteras de autocustodia. La propiedad se registra en blockchains públicas como

Ethereum,

Polygon, o

Avalanche, asegurando transparencia y trazabilidad. A enero de 2026, las materias primas tokenizadas exceden colectivamente los $4 mil millones en valor de mercado, con el oro representando la mayoría y la plata ganando impulso debido al aumento de la demanda industrial.

Activos de oro tokenizado populares

Tether Gold (XAUT) y Pax Gold (PAXG) dominan el mercado del oro tokenizado, representando juntos más del 90% del valor total de criptomonedas respaldadas por oro.

Tether Gold representa una onza troy de oro certificado LBMA almacenado en bóvedas suizas y es el token de oro más líquido, ampliamente utilizado para cobertura, trading y colateral on-chain debido a su profunda liquidez y disponibilidad 24/7.

Pax Gold, emitido por Paxos Trust Company bajo supervisión NYDFS, también representa una onza troy de oro físico mantenido en bóvedas aprobadas por LBMA y es favorecido por las instituciones por su sólido marco regulatorio, reservas auditadas y estructura enfocada en el cumplimiento.

Activos de plata tokenizada populares

Kinesis Silver (KAG), Silver Token (XAGX), y

Gram Silver (GRAMS) están entre las

criptomonedas respaldadas por plata más ampliamente utilizadas, cada una sirviendo diferentes necesidades de inversor. KAG es la más grande por valor de mercado, con cada token respaldado por una onza de plata completamente asignada y mejorado por un modelo de compartición de rendimientos que distribuye una porción de las tarifas de transacción a los tenedores, haciéndola atractiva para inversores a largo plazo.

XAGX se enfoca en liquidez y eficiencia de trading, ofreciendo respaldo de plata uno a uno a través de múltiples blockchains para traders activos que buscan exposición de corto a mediano plazo. GRAMS, por el contrario, representa un gramo de plata por token, habilitando entrada de bajo costo y micro-inversión para usuarios que quieren exposición fraccional a plata física sin comprometer capital significativo.

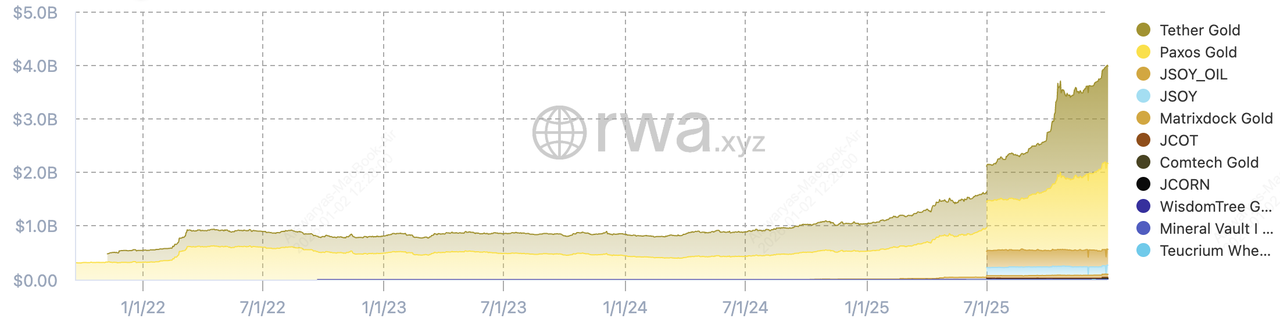

Instantánea del mercado: Tokens de oro vs plata en 2025

Valor total de materias primas tokenizadas, incluyendo oro y plata | Fuente: RWA.xyz

En 2025, el oro tokenizado se mantuvo como el activo dominante por capitalización de mercado, con el sector excediendo los $4.4 mil millones, impulsado por flujos sostenidos hacia productos como Tether Gold (XAUT) y Pax Gold (PAXG). La fortaleza del oro refleja su papel como cobertura macro en medio de la política monetaria flexible, incertidumbre geopolítica y acumulación continua de bancos centrales. Los precios spot del oro se dispararon por encima de $4,500 por onza en diciembre de 2025, reforzando la posición del oro como la principal reserva de valor dentro del mercado de materias primas tokenizadas.

En contraste, la plata tokenizada ha entregado un crecimiento relativo más fuerte, aunque desde una base más pequeña. El mercado de tokens de plata cruzó los $270 millones, respaldado por el aumento de la demanda industrial de solar, VE y electrónicos, junto con déficits de suministro persistentes. Los precios de la plata subieron casi 170% en 2025, superando al oro en términos porcentuales. Mientras el oro domina en escala y estabilidad, la mayor volatilidad de la plata y el ajuste del suministro la han convertido en el segmento de crecimiento más rápido para inversores que buscan potencial alcista dentro del espacio de materias primas tokenizadas.

Mientras entramos en 2026, el oro sigue siendo el activo dominante por valor de mercado, pero la plata recientemente ha superado en términos porcentuales mientras la demanda industrial se disparó y el suministro se ajustó.

Diferencias clave entre oro tokenizado y plata tokenizada para inversores

Tanto el oro tokenizado como la plata tokenizada proporcionan exposición on-chain a metales preciosos, pero difieren significativamente en comportamiento, casos de uso y perfiles de riesgo-rendimiento. Entender estas diferencias puede ayudar a los inversores a adaptar sus carteras basándose en objetivos como preservación de capital, potencial de crecimiento, o cobertura contra incertidumbre macroeconómica.

1. Tamaño de mercado y liquidez: $4B del oro tokenizado vs $274M de capitalización de mercado de la plata tokenizada

Los activos de oro tokenizado como Tether Gold (XAUT) y Pax Gold (PAXG) juntos representan más del 90% del mercado total de criptomonedas respaldadas por oro, con capitalizaciones de mercado combinadas de más de $3.9B, proporcionando liquidez profunda y spreads ajustados para trading y cobertura. Los tokens respaldados por plata como KAG, XAGX, y GRAMS colectivamente mantienen una capitalización de mercado significativamente menor de alrededor de $274 millones solo para plata tokenizada, lo que puede llevar a spreads bid-ask más amplios y menor profundidad en ciertos mercados.

2. Volatilidad y sensibilidad de precio: Ganancias del 72% del oro vs subida del 167% de la plata en 2025

Históricamente, los precios del oro han mostrado menor volatilidad como reserva de valor y son comparativamente estables. En 2025, el oro entregó aproximadamente 72% de retornos, reflejando su dependencia en flujos de cobertura macro más que picos de demanda industrial. El papel dual de la plata como metal tanto monetario como industrial impulsó una ganancia desproporcionada de más del 167% en 2025 en algunos exchanges, haciendo los tokens de plata más susceptibles a choques de demanda, déficits de suministro y cambios macroeconómicos.

3. Motores de demanda fundamental: Oro refugio seguro vs vientos de cola industriales para la plata

El oro atrae principalmente capital para cobertura contra inflación, protección geopolítica y seguro de cartera, características que hacen el oro tokenizado atractivo para inversores conservadores o institucionales. La plata se beneficia de demanda industrial estructural, particularmente de sectores solares, VE y electrónicos, que los pronósticos de crecimiento indican persistirán en 2026. Esta demanda puede amplificar movimientos de precio más allá de factores macro únicamente.

4. Casos de uso en carteras cripto: Oro de cobertura, diversificación de carteras con plata

Los inversores a menudo usan tokens de oro como coberturas digitales contra debilitamiento de moneda o volatilidad cripto, gracias a su estabilidad y liquidez profunda. Los tokens de plata pueden actuar como una asignación táctica para períodos de fuerte demanda industrial o posicionamiento especulativo, potencialmente impulsando retornos ajustados por riesgo dentro de carteras cripto diversificadas.

5. Eventos de liquidez y patrones de trading: Consistencia del oro, picos volátiles de la plata

Los mercados de oro muestran interés institucional consistente. Los volúmenes de tokens de oro y actividad de transferencia se mantienen robustos, respaldados por ETFs y la confianza duradera del inversor en el oro como activo de reserva. Por otro lado, el trading de plata surge con catalizadores macro/industriales. El volumen de trading de plata se dispara más bruscamente durante períodos de flexibilización de políticas o aumentos de demanda industrial, reflejando mayor sensibilidad a datos económicos y restricciones de suministro del mundo real.

6. Perfil de riesgo: Inversores conservadores del oro vs agresivos de la plata

• Conservador a moderado para el oro: El oro tokenizado es adecuado para inversores que buscan menores caídas y coberturas confiables dentro de mercados volátiles.

• Moderado a agresivo para la plata: La plata tokenizada conlleva mayor potencial alcista pero también mayor riesgo de baja en correcciones, haciéndola más apropiada para inversores con mayor tolerancia al riesgo o estrategias de asignación táctica.

Mientras tanto el oro tokenizado como la plata ofrecen exposición valiosa a activos del mundo real en blockchain, sirven diferentes roles de cartera. Los tokens de oro sobresalen como reservas estables de valor y coberturas, mientras que los tokens de plata entregan mayor potencial de crecimiento impulsado por demanda industrial y dinámicas de mercado, pero con mayor volatilidad y riesgo de liquidez. Elegir entre ellos debe alinearse con tu horizonte temporal de inversión, tolerancia al riesgo y estrategia de diversificación más amplia.

Perspectiva 2026: $5,000 del oro vs objetivo alcista de $200 de la plata

El oro entra en 2026 como el "ancla de estabilidad", mientras la plata parece el "trade de beta más alto". Después de ganancias desproporcionadas en 2025, múltiples pronosticadores esperan consolidación de principios de 2026 vía toma de ganancias y digestión antes del próximo movimiento direccional, especialmente si continúan los recortes de tasas y los rendimientos reales se mantienen comprimidos. Heraeus proyecta oro en un amplio rango de $3,750–$5,000/oz para 2026, reflejando una oferta macro firme, incluyendo demanda de bancos centrales, narrativa de desdolarización e incertidumbre política, pero también reconociendo riesgo de retroceso después de una fuerte subida.

La configuración de la plata para 2026 es más explosiva, pero también más frágil. En términos porcentuales, varios analistas esperan que la plata supere al oro nuevamente, porque tiene un motor dual:

1. los mismos vientos de cola de "metal monetario" que el oro durante ciclos de flexibilización, y

2. demanda industrial ligada a solar, VE, electrónicos y defensa.

Sin embargo, la volatilidad de la plata no es teórica: finales de 2025 mostró qué tan rápido el precio puede revertir cuando el apalancamiento se aprieta, p.ej., los aumentos de margen del CME contribuyeron a liquidaciones forzadas después de que la plata tocara máximos históricos, un recordatorio de que la plata a menudo se mueve "rápido en ambas direcciones". El rango 2026 de Heraeus para la plata de $43–$62/oz también señala condiciones "más agitadas, de mayor riesgo" versus oro, incluso si la tendencia macro más amplia permanece favorable.

¿Qué significa esto para inversores de materias primas tokenizadas en 2026?

• Si quieres una cobertura defensiva: Las perspectivas del oro se tratan más de preservar poder adquisitivo y amortiguar caídas de cartera durante estrés macro como tasas de interés de bancos centrales, geopolítica, riesgo de moneda.

• Si quieres potencial alcista con mayor varianza: La plata es más probable que entregue oscilaciones más grandes, beneficiándose de ciclos de flexibilización y ajuste industrial, pero propensa a retrocesos agudos cuando la liquidez se adelgaza o los requisitos de margen aumentan.

Por qué los inversores eligen oro tokenizado en 2026

El oro tokenizado se ha convertido en un activo fundamental para inversores que buscan estabilidad, liquidez y protección contra la inflación, combinando la confiabilidad del oro físico con la eficiencia y accesibilidad de los mercados basados en blockchain.

1. Estabilidad y preservación de riqueza: Los tokens respaldados por oro siguen de cerca el oro físico, que históricamente ha protegido el poder adquisitivo durante estrés inflacionario y geopolítico. En 2025, el oro spot se disparó por encima de $4,500 por onza, impulsado por acumulación de bancos centrales, preocupaciones por devaluación de moneda y tasas de interés reales en declive. Esta estabilidad hace del oro tokenizado una cobertura preferida durante incertidumbre macroeconómica.

2. Infraestructura de grado institucional: Los principales activos de oro tokenizado como PAXG y XAUT están respaldados por lingotes acreditados por LBMA, almacenados en bóvedas aseguradas y respaldados por atestaciones regulares de terceros. Solo PAXG opera bajo regulación NYDFS, mientras XAUT mantiene asignación completa de metal con verificación on-chain, haciendo ambos adecuados para inversores institucionales y de alto patrimonio neto que buscan transparencia y cumplimiento.

3. Perfil de volatilidad más bajo: El oro exhibe volatilidad significativamente menor que la plata o las principales criptomonedas. En 2025, la volatilidad anualizada del oro se mantuvo aproximadamente 40–50% más baja que la plata y muy por debajo de la de Bitcoin, reforzando su papel como estabilizador de cartera más que activo especulativo.

4. Liquidez profunda y profundidad de mercado: El oro tokenizado domina el

sector de activos del mundo real (RWA), representando más del 90% del valor total del mercado de metales preciosos tokenizados. Con capitalización de mercado combinada excediendo $4 mil millones, activos como XAUT y PAXG ofrecen liquidez profunda, spreads ajustados y descubrimiento de precio confiable a través de mercados centralizados y

on-chain.

El oro tokenizado es más adecuado para: Inversores a largo plazo, instituciones y carteras adversas al riesgo que buscan preservación de capital, cobertura contra inflación y exposición consistente a una reserva de valor globalmente reconocida.

Por qué los tokens de plata están ganando impulso en 2026

Mientras el oro domina en estabilidad, los tokens respaldados por plata están ganando tracción debido a mayor potencial alcista y demanda industrial.

1. Fuerte demanda industrial: La plata es un insumo crítico para paneles solares, vehículos eléctricos, semiconductores y electrónicos avanzados. En 2025, el uso industrial representó más del 55% de la demanda total de plata, con las instalaciones solares solas consumiendo más del 20% del suministro global. Mientras la implementación de energía limpia se acelera, el crecimiento de la demanda está superando el nuevo suministro de minas, ajustando el mercado estructuralmente.

2. Los déficits de suministro persistentes están respaldando los precios: Los mercados globales de plata han registrado múltiples déficits anuales consecutivos, con la demanda excediendo el suministro por más de 100 millones de onzas en 2024–2025. A diferencia del oro, la mayoría de la plata se mina como subproducto de cobre, zinc y plomo, limitando la capacidad de respuesta del suministro incluso cuando los precios suben. Este desequilibrio estructural ha sido un conductor clave detrás del aumento de precio de más del 150% de la plata en 2025.

3. Mayor volatilidad crea mayor potencial alcista: La plata históricamente exhibe beta más alto que el oro. Mientras el oro actúa como estabilizador, la plata tiende a superar durante ciclos reflacionarios y períodos de flexibilización monetaria. En 2025, la plata superó al oro por más de 2× en ganancias porcentuales, reforzando su papel como metal de mayor riesgo, mayor recompensa durante fases expansionarias.

4. Utilidad y adopción on-chain en crecimiento: Los activos de plata tokenizada como KAG, XAGX y GRAMS se usan cada vez más más allá del holdeo pasivo. Se están integrando en protocolos DeFi para colateralización, estrategias de rendimiento y liquidaciones transfronterizas. Los volúmenes mensuales on-chain para tokens respaldados por plata se han expandido junto con la creciente participación de inversores, señalando utilidad creciente más allá de simple exposición de precio.

La plata tokenizada es más adecuada para: Traders activos, carteras de mayor riesgo e inversores que buscan exposición alcista.

Oro o plata tokenizado on-chain: ¿Cuál es mejor para diversificación de cartera?

La elección entre tokens de oro y plata depende en última instancia de la tolerancia al riesgo y objetivos de cartera. Los tokens respaldados por oro siguen siendo la cobertura preferida para preservación de capital, respaldados por menor volatilidad y fuerte demanda institucional. En 2025, los precios del oro subieron más del 70% en 2025, mientras mantenían caídas significativamente menores que la plata. Las compras de bancos centrales, que excedieron las 1,000 toneladas anualmente, continúan respaldando el papel del oro como activo de reserva. Para inversores priorizando estabilidad, protección de baja y preservación de riqueza a largo plazo, el oro tokenizado proporciona un perfil de riesgo más predecible.

Los tokens de plata, por el contrario, ofrecen mayor potencial de crecimiento pero con mayor volatilidad. Los precios de la plata se dispararon más del 150% en 2025, impulsados por déficits de suministro estructurales y demanda industrial acelerada de solar, VE y electrónicos. Sin embargo, las oscilaciones de precio más agudas de la plata, a menudo el doble de la volatilidad del oro, la hacen más adecuada para posicionamiento táctico más que preservación de capital. Los inversores con mayor tolerancia al riesgo pueden favorecer tokens de plata por su potencial alcista durante ciclos alcistas de materias primas, mientras las carteras conservadoras pueden preferir oro por estabilidad y consistencia.

Oro + plata en tu cartera: Una estrategia balanceada

Muchos inversores combinan tanto tokens de oro como de plata, usando oro para estabilidad y plata para potencial alcista, creando una cartera de materias primas on-chain más resistente y diversificada.

Cómo hacer trading de activos de oro y plata tokenizados en BingX

BingX ofrece múltiples formas de obtener exposición a oro y plata tokenizados, atendiendo tanto a inversores a largo plazo como traders activos. Ya sea que quieras mantener activos respaldados físicamente, hacer trading de movimientos de precio a corto plazo, o cubrir riesgo macro, BingX proporciona herramientas flexibles potenciadas por liquidez profunda e ideas impulsadas por

BingX AI.

1. Comprar, vender o mantener tokens de oro y plata en BingX Spot

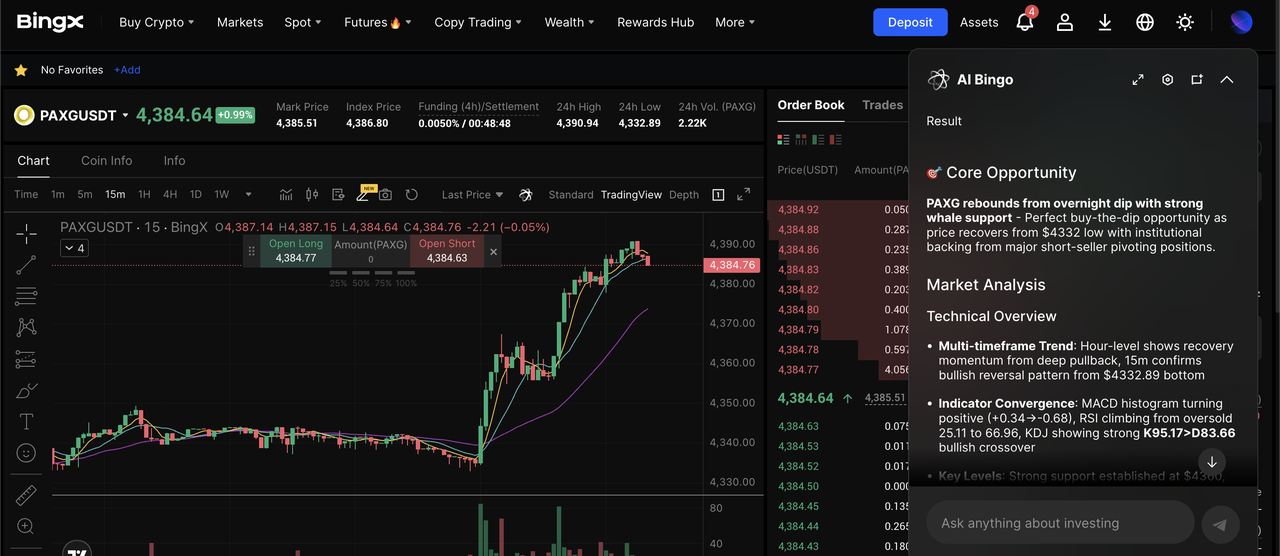

Par de trading XAUT/USDT en el mercado spot potenciado por ideas de BingX AI

BingX permite a los usuarios hacer trading de metales preciosos tokenizados líderes como Tether Gold (XAUT) y Pax Gold (PAXG) directamente en el mercado spot. Estos tokens están respaldados 1:1 por oro físico y pueden comprarse, venderse o mantenerse como cualquier otro activo cripto. El trading spot es ideal para inversores que buscan exposición a largo plazo a oro o plata sin apalancamiento, permitiéndoles cubrir contra inflación, preservar valor o diversificar carteras usando activos del mundo real.

3. Mantén los activos a largo plazo para cubrir contra inflación o diversificar tu cartera con materias primas respaldadas físicamente.

2. Long o short de oro y plata tokenizados en BingX Futuros

Contrato perpetuo PAXG/USDT en el mercado de futuros potenciado por BingX AI

Para traders que buscan mayor eficiencia de capital, BingX ofrece contratos de futuros perpetuos en oro y plata tokenizados. Estos instrumentos permiten a los usuarios ir en long o short, habilitando oportunidades de ganancia tanto en mercados alcistas como bajistas.

2. Elige la dirección de tu posición: Long (si esperas que los precios suban) o Short (si esperas que los precios bajen).

3. Selecciona modo de margen (cruzado o aislado) y establece tu apalancamiento basado en tolerancia al riesgo.

4. Elige un tipo de orden (Mercado para ejecución instantánea o Límite para un precio de entrada específico) e ingresa el tamaño de posición.

6. Confirma la orden, luego monitorea PnL (ganancia y pérdida),

tasas de financiación, y precio de liquidación en tiempo real y ajusta tus controles de riesgo según sea necesario.

El trading de futuros soporta apalancamiento ajustable, controles de riesgo en tiempo real y tipos de orden avanzados, haciéndolo adecuado para traders activos que buscan cubrir carteras o capitalizar movimientos de precio a corto plazo impulsados por datos macroeconómicos, decisiones de tasas de interés, o choques de suministro de materias primas.

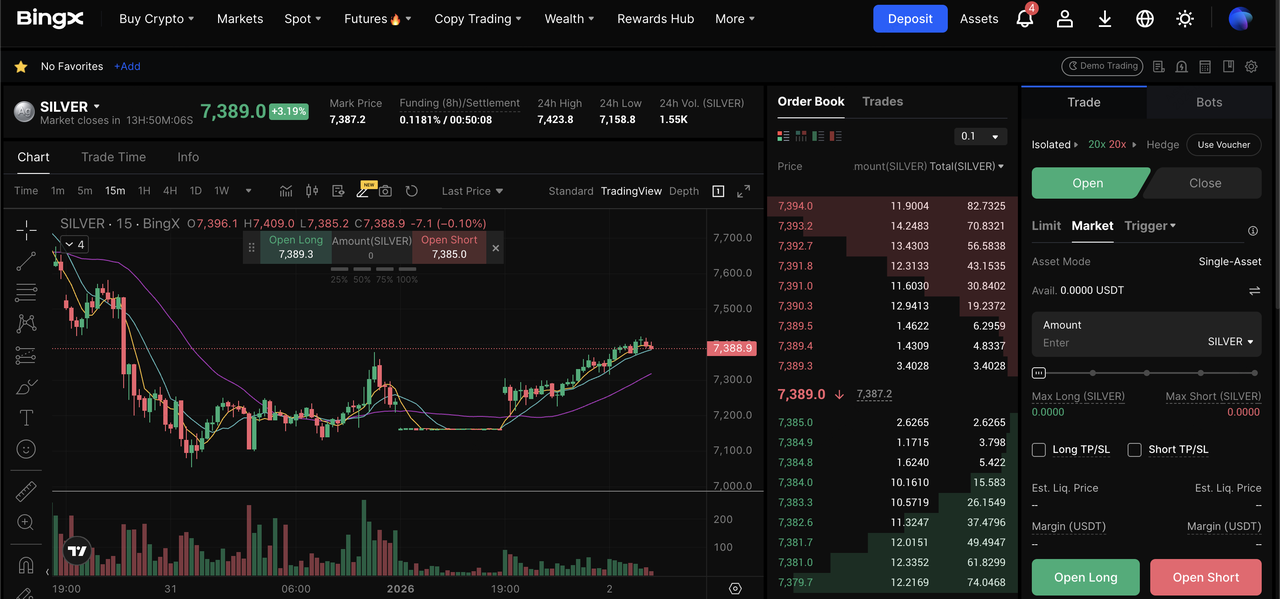

3. Haz trading de futuros de oro y plata en BingX

Haz trading de futuros de plata con cripto en BingX

1. Dirígete al mercado de futuros en BingX y busca

futuros de oro o futuros de plata entre los activos.

2. Ve en long o short para obtener ganancias tanto de precios de oro/plata en subida como en caída.

3. Usa apalancamiento ajustable para adaptar la exposición al riesgo basada en condiciones de mercado.

4. Accede a precios en tiempo real, liquidez profunda y tipos de orden avanzados para ejecución eficiente.

5. Monitorea tasas de financiación, niveles de liquidación y tendencias de mercado directamente dentro de la interfaz de trading de BingX.

¿Deberías elegir oro tokenizado o plata en 2026 para diversificación de cartera?

No hay respuesta universal, ya que oro y plata sirven diferentes roles dentro de una cartera diversificada. El oro tokenizado tiende a convenir a inversores que buscan estabilidad, preservación de capital y menor volatilidad, respaldado por fuerte demanda institucional y características de cobertura monetaria a largo plazo. En contraste, la plata tokenizada ofrece mayor potencial de crecimiento, impulsado por demanda industrial y restricciones de suministro, pero viene con mayor volatilidad de precio y riesgo cíclico.

Para la mayoría de inversores, una asignación balanceada a ambos activos puede proporcionar diversificación óptima, oro ofreciendo protección a la baja y plata proporcionando exposición alcista durante expansión económica. Mientras la tokenización continúa modernizando el acceso a activos del mundo real, ambos metales ahora se negocian con mayor liquidez y transparencia que nunca antes. Sin embargo, los inversores deben mantenerse conscientes de que los precios de materias primas pueden fluctuar bruscamente, y los activos tokenizados aún conllevan riesgos de mercado, liquidez y relacionados con el emisor.

Lectura relacionada