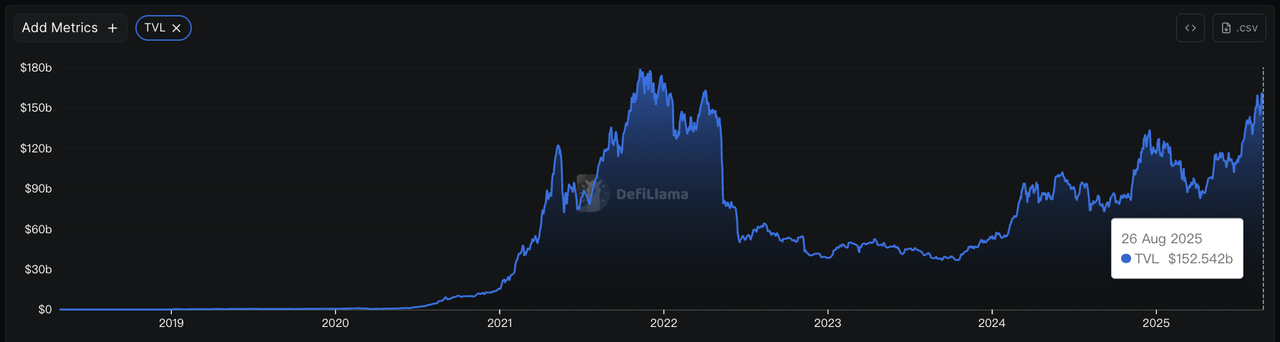

Las finanzas descentralizadas (DeFi) están experimentando un fuerte resurgimiento en 2025. Para julio, el

valor total bloqueado (TVL) en los protocolos DeFi subió a un máximo de tres años de 153.000 millones de dólares, marcando un aumento del 57 % desde abril. Este aumento destaca tanto la madurez de la infraestructura DeFi como la creciente confianza de los inversores.

En el centro de esta expansión está el «yield farming», una de las formas más populares para que los usuarios obtengan rendimientos en DeFi. Al suministrar liquidez o prestar activos en plataformas como Aave, Compound, Uniswap o PancakeSwap, los inversores pueden acceder a rendimientos atractivos que a menudo superan a la banca tradicional.

A mediados de 2025, los

APY varían según la plataforma y la estrategia. Los depósitos de

stablecoins en Aave y Compound suelen rendir entre un 5 y un 15 %, mientras que los grupos de liquidez en Uniswap y PancakeSwap a menudo ofrecen entre un 5 y un 25 %. A modo de comparación, las cuentas de ahorro en los bancos tradicionales suelen ofrecer solo entre un 1 y un 3 % anual, lo que ayuda a explicar por qué el «yield farming» continúa atrayendo tanto a minoristas como a instituciones.

En esta guía, explicaremos qué es el «yield farming», cómo funciona, las principales estrategias, cómo se compara con el «staking» y los riesgos clave que se deben comprender antes de comenzar.

¿Qué es el «Yield Farming»?

El «yield farming» es una forma para que los titulares de criptomonedas obtengan ingresos pasivos al poner sus activos digitales a trabajar en protocolos de finanzas descentralizadas (DeFi). En lugar de dejar los tokens inactivos en una cartera, los usuarios los suministran a mercados de préstamos, grupos de liquidez u otros contratos inteligentes a cambio de recompensas.

En esencia, el «yield farming» consiste en proporcionar liquidez. Cuando depositas tokens en un protocolo, ayudas a impulsar servicios como los exchanges descentralizados (DEX) o las

plataformas de préstamos. A cambio, puedes ganar una parte de las tarifas de negociación, los pagos de intereses o los tokens recién emitidos.

El término «farming» (agricultura) refleja la idea de hacer crecer los rendimientos de tus activos con el tiempo. A diferencia de las cuentas de ahorro bancarias tradicionales, que generan intereses fijos, las recompensas del «yield farming» pueden variar mucho según el protocolo, los activos que deposites y las condiciones generales del mercado.

Esta práctica se hizo especialmente popular durante el «Verano DeFi» de 2020, cuando protocolos como Compound y Uniswap comenzaron a distribuir tokens de gobernanza a los proveedores de liquidez. Hoy en día, el «yield farming» sigue siendo uno de los principales impulsores de la actividad de los usuarios en DeFi, ya que ofrece oportunidades que van desde estrategias relativamente estables con rendimientos moderados hasta configuraciones muy complejas con rendimientos potencialmente más altos pero más arriesgados.

¿Cómo funciona el «Yield Farming»?

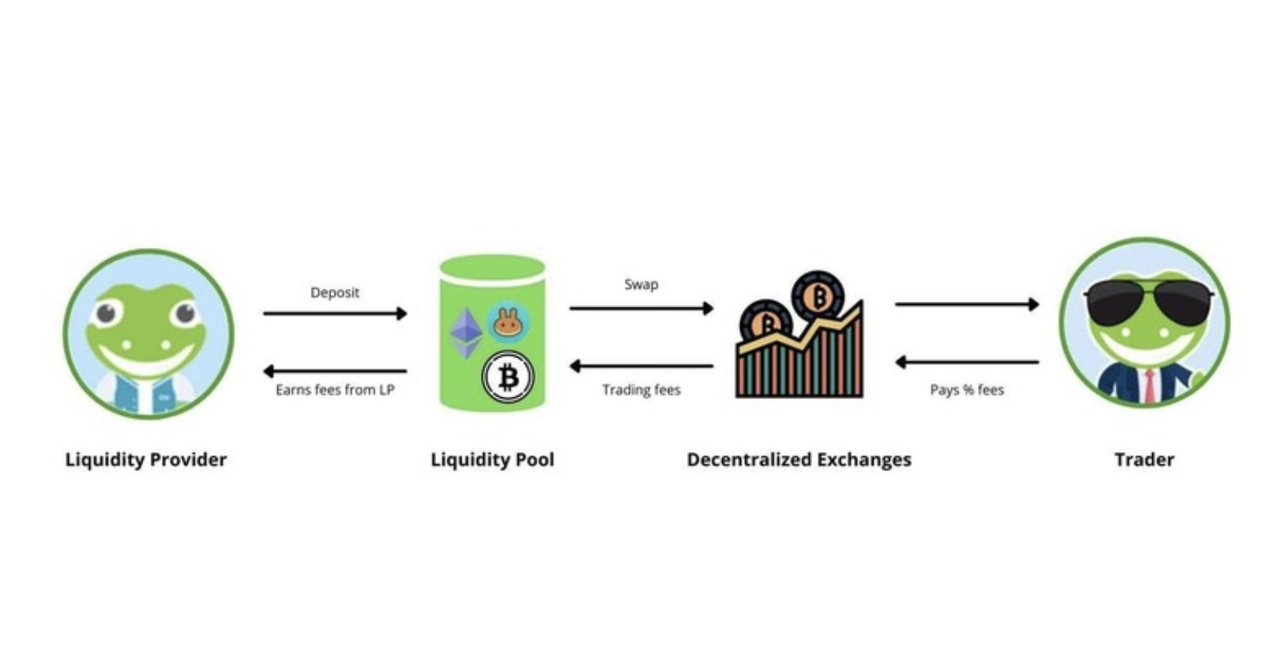

El «yield farming» permite a los usuarios participar como proveedores de liquidez (LP) en protocolos descentralizados. Cuando suministras tokens a una plataforma, se bloquean en contratos inteligentes que impulsan el trading, los préstamos o los empréstitos. A cambio, obtienes recompensas.

Fuente: CoinGecko

Así es como funciona todo el proceso de la yield farming:

Paso 1: Depositar activos

Los usuarios depositan criptomonedas en un protocolo DeFi. En los exchanges descentralizados, esto normalmente significa depositar dos tokens de igual valor en un pool de liquidez, mientras que en las plataformas de préstamos, los usuarios suministran tokens individuales, como stablecoins. Estos depósitos proporcionan el capital necesario para que se realicen las operaciones de trading, préstamo o empréstito.

Paso 2: Rastrear tu posición

Los protocolos emiten diferentes formas de prueba dependiendo del servicio. En los exchanges descentralizados, los usuarios suelen recibir tokens de proveedor de liquidez (LP) que representan su parte del pool. En las plataformas de préstamos, los depósitos acumulan intereses directamente a lo largo del tiempo sin tokens LP. En ambos casos, este paso garantiza que las posiciones y los derechos de los usuarios se registren on-chain.

Paso 3: Obtener recompensas

Como proveedor de liquidez, normalmente ganas de dos maneras:

• Comisiones de trading o intereses: Una parte de las comisiones de transacción en los exchanges, o los intereses del prestatario en las plataformas de préstamos.

• Token de gobernanza: Incentivos adicionales, a menudo en forma de tokens de gobernanza, a través de un proceso conocido como minería de liquidez.

Paso 4: Canjear activos

Los usuarios pueden retirar en cualquier momento. En los exchanges, los tokens LP se devuelven para reclamar el depósito inicial más las comisiones o incentivos acumulados. En las plataformas de préstamos, los usuarios simplemente retiran sus activos suministrados junto con los intereses acumulados.

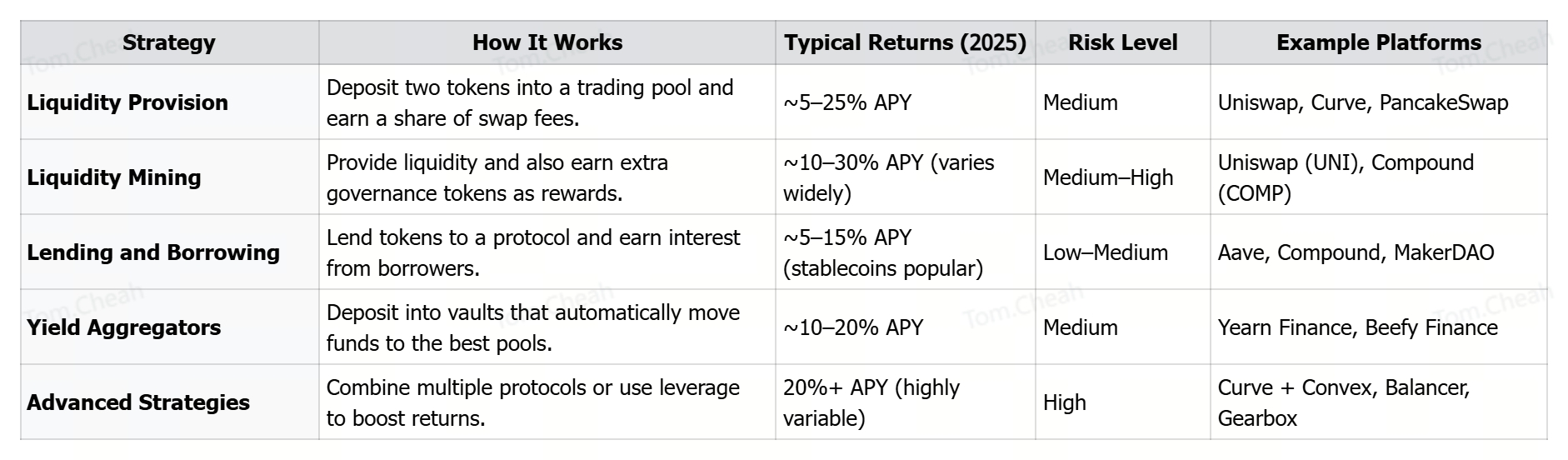

Las 5 mejores estrategias de yield farming

No todos los tipos de yield farming son iguales. Las estrategias varían en complejidad, riesgo y recompensa potencial. Estos son los tipos más comunes:

1. Provisión de liquidez: Gana comisiones de trading al proporcionar pares de tokens

Tipos de protocolo: Exchange descentralizado (DEX), Creador de mercado automatizado (AMM)

La provisión de liquidez permite a los exchanges descentralizados (DEX) operar sin libros de órdenes tradicionales. En lugar de emparejar a compradores y vendedores, los DEX utilizan

creadores de mercado automatizados (AMM), que se basan en fórmulas matemáticas, más comúnmente "x * y = k", para establecer los precios de los tokens en función de la proporción de activos en el pool.

Para suministrar la liquidez necesaria para este sistema, los usuarios actúan como proveedores de liquidez depositando dos tokens de igual valor, por ejemplo, $1.000 en

ETH y $1.000 en

USDC, en un pool compartido. Cuando alguien compra ETH con USDC, el ETH sale del pool y el USDC entra, lo que automáticamente empuja el precio del ETH al alza para la próxima operación. Este mecanismo garantiza una liquidez continua mientras los precios se ajustan dinámicamente para reflejar la oferta y la demanda. Los proveedores de liquidez son esenciales en este marco porque garantizan que los tokens estén siempre disponibles en el pool para que se realicen los exchanges y, a cambio, reciben comisiones de transacción como incentivos por proporcionar liquidez.

Los rendimientos típicos oscilan entre el 5 y el 25% APY, dependiendo del volumen y la volatilidad del par de trading. Los pares de stablecoins suelen ofrecer rendimientos más estables del 5 al 10%, mientras que los pares volátiles pueden generar mayores recompensas, pero exponen a los usuarios a pérdidas impermanentes. Las condiciones del mercado también juegan un papel importante: los mercados alcistas suelen aumentar los volúmenes de trading y los ingresos por comisiones, mientras que los mercados bajistas tienden a reducirlos. Algunas plataformas añaden incentivos de bonificación temporales para atraer liquidez, particularmente para pares de tokens más nuevos, y los diseños de DEX más recientes con liquidez concentrada permiten a los proveedores posicionar sus fondos de manera más eficiente.

2. Minería de liquidez: Recibe tokens de gobernanza como recompensas adicionales

Tipos de protocolo: Exchange descentralizado (DEX), protocolo de préstamos y agregador de rendimiento

La minería de liquidez evolucionó a partir de la provisión de liquidez tradicional durante el "Verano DeFi" de 2020, cuando los protocolos comenzaron a distribuir tokens de gobernanza como incentivos adicionales. Los usuarios obtienen rendimientos base (comisiones de trading o intereses) más tokens de protocolo nativos, con rendimientos que oscilan entre el 8 y el 50% APY, dependiendo del valor de mercado del token y las tasas de distribución. La distribución de tokens suele seguir horarios de emisión predeterminados, y muchos protocolos implementan recompensas decrecientes con el tiempo para garantizar la sostenibilidad a largo plazo.

Estos tokens de gobernanza proporcionan derechos de voto para las decisiones del protocolo, como las estructuras de comisiones y las nuevas características, lo que ayuda a impulsar nuevos protocolos a través de incentivos de adopción temprana. Sin embargo, los valores de los tokens pueden ser muy volátiles y pueden disminuir debido a la presión de venta de los granjeros, lo que hace que sea crucial comprender la tokenomía a largo plazo en lugar de perseguir rendimientos altos a corto plazo. La minería de liquidez exitosa requiere sincronizar la entrada en el mercado durante los períodos de precios de tokens favorables y comprender cuándo cambian las tasas de emisión, ya que muchos protocolos implementan eventos de reducción a la mitad o la graduación de los programas de minería.

3. Préstamo y empréstito: Gana intereses al suministrar activos a protocolos de préstamos

Tipos de protocolo: Protocolo de préstamos, Mercado monetario

Plataformas/Proyectos Populares: Aave (AAVE), Compound (COMP), Maker (MKR),

Euler (EUL)

Los protocolos de préstamo operan como mercados de dinero descentralizados que utilizan modelos algorítmicos de tipos de interés que se ajustan automáticamente en función de la oferta y la demanda. Los usuarios depositan criptoactivos en los pools de préstamo para que otros los tomen prestados para operaciones o arbitraje, ganando intereses que suelen oscilar entre el 3-8% APY para las stablecoins y el 2-6% APY para activos volátiles como ETH. Los intereses se capitalizan automáticamente en la mayoría de las plataformas, con tasas que se actualizan en tiempo real en función de los ratios de utilización, que suelen tener como objetivo una utilización óptima del 80%.

Esta estrategia ofrece los retornos DeFi más estables y predecibles sin riesgo de pérdida impermanente. Los tipos de interés aumentan cuando la utilización es alta para atraer a más prestamistas, y disminuyen cuando la oferta supera la demanda. Muchas plataformas también distribuyen tokens de gobernanza a prestamistas y prestatarios, proporcionando un potencial de ingresos adicional más allá de los tipos de interés base. Los usuarios deben controlar los índices de utilización, ya que una utilización extremadamente alta (95%+) puede impedir temporalmente las retiradas, y los distintos activos tienen perfiles de riesgo variables, ofreciendo las stablecoins por lo general los rendimientos más predecibles al tiempo que mantienen una menor exposición a la volatilidad.

4. Agregadores de Rendimiento y Bóvedas - Optimización automatizada del rendimiento entre protocolos

Tipos de Protocolo: Agregador de rendimiento, Protocolo de bóveda

Los agregadores de rendimiento funcionan como gestores de carteras automatizados que supervisan continuamente los rendimientos del ecosistema DeFi y asignan los fondos a las oportunidades de mayor rendimiento. Estas plataformas utilizan complejos algoritmos para cosechar las recompensas, intercambiarlas por activos base y reinvertirlo todo para capitalizar los rendimientos, ofreciendo normalmente un 8-20% APY y cobrando unas comisiones de gestión anuales de entre el 0,5 y el 2%. Los agregadores avanzados aplican estrategias como la recolección automática en el momento óptimo, la protección MEV y la optimización del gas para maximizar los rendimientos netos para los usuarios.

La automatización elimina el farming de rendimiento manual mediante la aplicación de estrategias sofisticadas que son demasiado complejas o caras en gas para los usuarios individuales. Funcionan en todos los tipos de protocolos DeFi, incluidos DEX, plataformas de préstamos y contratos de farming especializados, proporcionando comodidad y a menudo mejores rendimientos a través de una gestión profesional, a la vez que añaden capas de riesgo de contratos inteligentes adicionales. Muchos agregadores ofrecen diferentes niveles de riesgo, desde estrategias conservadoras con stablecoins hasta enfoques agresivos con múltiples tokens, y algunos aplican mecanismos de seguro o asociaciones para proporcionar una protección adicional al usuario contra fallos de los contratos inteligentes.

5. Estrategias Avanzadas - Enfoques complejos de múltiples protocolos para usuarios experimentados

Tipos de Protocolo: Varios (Integración de múltiples protocolos, Farming apalancado)

Las estrategias avanzadas de farming de rendimiento combinan múltiples protocolos DeFi para maximizar los rendimientos a través de métodos como el préstamo recursivo, el uso de tokens LP como garantía o el empleo de posiciones delta-neutrales. Estos enfoques pueden generar potencialmente desde un 15% hasta más de un 100% de APY, pero exigen profundos conocimientos técnicos y una gestión activa en los exchanges descentralizados, plataformas de préstamo y mercados de derivados. El éxito a menudo depende de una sincronización precisa del mercado, una gestión eficiente de las tarifas de gas y una sólida comprensión de las mecánicas de liquidación en múltiples protocolos.

Muchas estrategias avanzadas se basan en el apalancamiento, que amplifica tanto las posibles recompensas como los riesgos. Por ejemplo, los usuarios pueden stakear tokens Curve LP en Convex para obtener recompensas potenciadas o participar en préstamos recursivos pidiendo prestado contra los depósitos para ampliar las posiciones. Estas configuraciones requieren monitorizar los tipos de recompensa cambiantes, gestionar los umbrales de liquidación y comprender la compleja tokenomics, como los mecanismos de bloqueo de votos. Debido al alto riesgo y la complejidad, estas estrategias generalmente solo son adecuadas para usuarios experimentados con un capital significativo que pueden gestionar activamente las posiciones en varios protocolos interconectados.

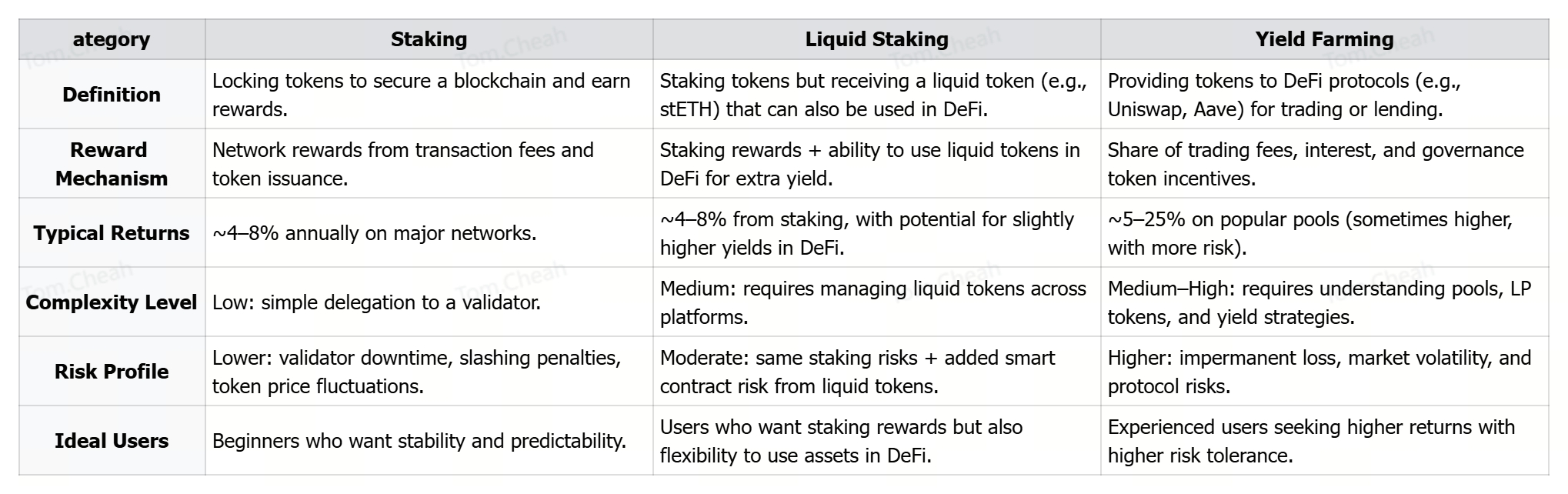

Staking vs. Liquid Staking vs. Yield Farming: ¿Cuáles son las diferencias clave?

Los inversores en cripto tienen varias formas de obtener ingresos pasivos, pero no todas las estrategias funcionan de la misma manera. Las tres más comunes son el staking, el liquid staking y el yield farming. Cada enfoque tiene su propia fuente de recompensas, nivel de complejidad y riesgo.

• El Staking es la opción más sencilla. Los usuarios bloquean los tokens directamente en una blockchain (como Ethereum o Solana) para ayudar a asegurar la red y ganar recompensas de las tarifas de transacción y la emisión de tokens.

• El Liquid staking es una variación del staking. Los usuarios siguen stakeando tokens, pero en lugar de mantenerlos bloqueados, reciben un "token líquido" negociable (como stETH de Lido). Este token líquido continúa ganando recompensas de staking al mismo tiempo que puede ser utilizado en protocolos DeFi, lo que da a los usuarios más flexibilidad.

• El Yield farming es más complejo. Los usuarios suministran liquidez directamente a protocolos DeFi como Uniswap, Aave o Curve. Las recompensas provienen no solo de las comisiones o los intereses, sino también de incentivos adicionales como los tokens de gobernanza. A diferencia del liquid staking, que extiende las recompensas del staking, el yield farming se basa en la provisión de liquidez y conlleva mayores riesgos, como la pérdida impermanente.

La siguiente tabla compara los tres enfoques:

Riesgos y consideraciones para el Yield Farming

El yield farming puede generar altos rendimientos, pero también conlleva importantes riesgos que todo inversor debe comprender:

1. Pérdida temporal (Impermanent Loss): Esto ocurre cuando los precios de los dos tokens que proporcionas a un pool de liquidez cambian a ritmos diferentes. Cuanto mayor sea la diferencia de precio, menos valiosa puede ser tu parte en el pool en comparación con si simplemente hubieras mantenido los tokens en tu cartera.

2. Riesgo del contrato inteligente (Smart Contract Risk): Los protocolos DeFi se ejecutan con código, y cualquier error o vulnerabilidad puede ser aprovechado por los hackers. Incluso las plataformas de buena reputación han sufrido ataques, lo que hace que el riesgo del contrato inteligente sea una de las mayores preocupaciones.

3. Riesgo de la plataforma (Platform Risk): No todos los proyectos son fiables. Algunos protocolos pueden fallar debido a un mal diseño, mientras que otros pueden ser estafas (a menudo llamadas "rug pulls") en las que los desarrolladores desaparecen con los fondos de los usuarios.

4. Volatilidad del mercado (Market Volatility): Los precios de las criptomonedas pueden oscilar bruscamente, y esos movimientos pueden borrar las ganancias incluso en pools de alto rendimiento. Un APY del 20% puede convertirse rápidamente en una pérdida si el valor de los tokens cae significativamente.

5. Riesgo de liquidez (Liquidity Risk): Los pools más pequeños o con poco volumen pueden dificultar la retirada de activos en el momento adecuado, especialmente durante las tensiones del mercado.

6. Riesgo regulatorio (Regulatory Risk): DeFi todavía opera en un área gris. Futuras regulaciones sobre stablecoins, préstamos o exchanges descentralizados podrían limitar el acceso a las plataformas o reducir los rendimientos.

Consideraciones finales

El yield farming se ha convertido en una de las formas más populares de obtener ingresos pasivos en las finanzas descentralizadas. Al proporcionar liquidez o prestar activos a través de plataformas DeFi, los inversores pueden acceder a rendimientos que a menudo son mucho más altos que los ahorros tradicionales o incluso el staking.

Al mismo tiempo, el yield farming no está exento de riesgos. Factores como la pérdida temporal, la volatilidad del mercado y las vulnerabilidades de los contratos inteligentes significan que los APY altos conllevan riesgos. La clave es investigar cuidadosamente, empezar con plataformas de confianza y solo invertir fondos que estés preparado para arriesgar.

Para los principiantes, el yield farming puede ser una forma valiosa de aprender cómo funciona DeFi mientras se obtienen potencialmente recompensas adicionales. Con el enfoque correcto y la conciencia de los riesgos, puede servir como una experiencia educativa y una estrategia de inversión en el mundo en evolución de las criptomonedas.

Lecturas relacionadas