La criptomoneda ha evolucionado de un experimento de nicho a un pilar de las finanzas modernas. Lo que comenzó con

Bitcoin ahora abarca un ecosistema digital multimillonario de

stablecoins, fondos tokenizados y productos financieros basados en blockchain. Para los inversores, estos activos ya no son especulativos, sino que forman parte de una estrategia más amplia de diversificación, liquidez e innovación.

En 2025, el panorama de la riqueza cripto ha llegado a un punto de inflexión. La aprobación de los

ETFs de Bitcoin al contado, la implementación del marco MiCA de la UE y el auge de las soluciones de custodia institucional han impulsado firmemente los activos digitales hacia un territorio regulado. Los gestores de patrimonio ya no pueden ignorar este cambio, ya que los clientes buscan cada vez más exposición a las criptomonedas como cobertura contra la inflación y como una oportunidad de alto crecimiento. Aquellos que se adapten temprano definirán la próxima generación de gestión de patrimonio.

Qué son los activos digitales y por qué son importantes

Los activos digitales son instrumentos que almacenan, transfieren y generan valor a través de redes blockchain, eliminando intermediarios y operando las 24 horas del día. Incluyen:

• Bitcoin, la principal reserva de valor con más de 4 billones de dólares en capitalización de mercado.

•

Ethereum, que impulsa las finanzas descentralizadas (DeFi) y las aplicaciones tokenizadas.

El libro mayor distribuido de

Blockchain garantiza transparencia, liquidación más rápida y costos reducidos, ventajas clave para los inversores que buscan eficiencia y cumplimiento. Con un mercado total que supera los 4 billones de dólares, los activos digitales ahora rivalizan con sectores enteros de renta variable, lo que subraya su papel como componente central de las estrategias de patrimonio diversificadas.

El marco de 5 pasos para gestionar el patrimonio digital

Los activos digitales exigen estructura, no especulación. BingX proporciona a los inversores herramientas para construir, proteger y hacer crecer una cartera de criptoactivos equilibrada. Aquí hay una hoja de ruta de cinco pasos para gestionar el patrimonio digital de manera efectiva en 2025.

1. Evaluar: Comience definiendo sus objetivos de inversión y tolerancia al riesgo. ¿Busca crecimiento a largo plazo o rendimientos estables? Utilice la

Visión General del Mercado y la sección de

Noticias de BingX para seguir las tendencias, las métricas de rendimiento y la volatilidad antes de elegir sus puntos de entrada.

2. Asignar: Diversifique en criptoactivos para que coincidan con su perfil. Los inversores conservadores pueden asignar del 1 al 5% de sus tenencias totales a Bitcoin o stablecoins. Con el

Trading al Contado y la función

Convertir de BingX, puede reequilibrar fácilmente entre

BTC,

ETH y

USDT o cambiar a activos de menor riesgo cuando el mercado se vuelve volátil.

3. Seleccionar: Elija productos de inversión que se adapten a su estilo:

•

Derivados (USDⓈ-M / Coin-M / Futuros Estándar) para traders activos que gestionan la exposición o cubren el riesgo.

•

Copy Trading para seguir estrategias de traders de élite sin gestionar posiciones manualmente.

• Herramientas automáticas como

Martingala y

Grid Trading en Patrimonio para estrategias sistemáticas que rinden incluso en mercados volátiles.

4. Proteger: Salvaguarde sus activos utilizando

BingX Earn, que ofrece oportunidades de rendimiento a través de ahorros flexibles y programas de inversión dual. Combine esto con las herramientas

Stop-Loss, Take-Profit y Signal Trading para limitar el riesgo. Mantenga parte de su cartera en stablecoins como USDT o USDC para liquidez y protección a la baja.

5. Revisar: Siga el rendimiento y reequilibre periódicamente. El Rastreador de Cartera de BingX, el

Centro de Recompensas y el panel de

Prueba de Reservas facilitan la supervisión de la salud de la cartera, la generación de ingresos y la transparencia de la plataforma. Las revisiones regulares aseguran que su estrategia evolucione junto con las tendencias del mercado y las actualizaciones regulatorias.

Una vez establecida su base, comprender el papel de las criptomonedas dentro de carteras más amplias se vuelve esencial.

¿Por qué son importantes las criptomonedas en las carteras de inversión modernas?

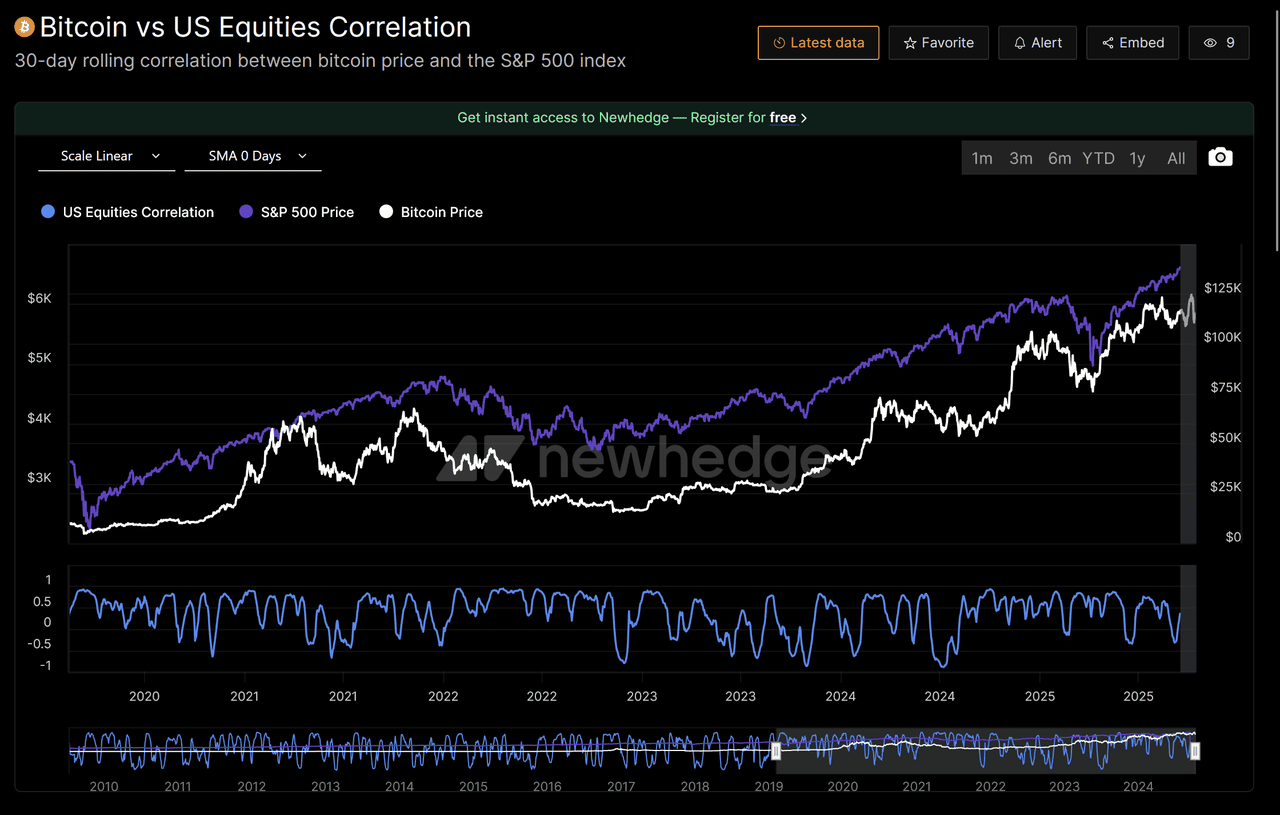

Las criptomonedas han evolucionado hasta convertirse en un componente significativo de las carteras diversificadas, ofreciendo exposición a un motor de crecimiento alternativo que a menudo se comporta de forma independiente de los activos tradicionales. Aunque no están completamente descorrelacionadas, la relación de Bitcoin con la renta variable estadounidense se ha vuelto cíclica; los períodos de inflación creciente o de ajuste de políticas a menudo reducen la correlación, mientras que los repuntes impulsados por la liquidez la alinean temporalmente con los activos de riesgo.

Según datos de NewHedge (2025), la correlación móvil de 30 días de Bitcoin con el S&P 500 ha oscilado entre 0,1 y 0,35, promediando alrededor de 0,25 en los últimos tres años, inferior a la correlación a largo plazo del oro, cercana a 0,5. Esto sugiere que las criptomonedas siguen actuando como un diversificador de cartera durante el estrés del mercado y la volatilidad macro.

Correlación de Bitcoin vs S&P 500, 2019–2025 - Fuente: Newhedge

La adopción institucional sigue acelerándose:

• El IBIT de BlackRock ahora supera los 93 mil millones de dólares en AUM, convirtiéndose en el ETF de Bitcoin más grande del mundo.

• El Fondo Wise Origin Bitcoin de Fidelity y los productos ARK 21Shares han profundizado el acceso para cuentas minoristas y de jubilación.

• Goldman Sachs y J.P. Morgan ofrecen servicios de custodia y trading a clientes adinerados.

• Family offices y CIOs asignan del 1 al 5% de las carteras a criptoactivos para un potencial alcista asimétrico y cobertura contra la inflación.

Para los gestores de patrimonio, los activos digitales ahora proporcionan más que un potencial alcista especulativo; introducen innovación, liquidez y exposición a riesgos no tradicionales que pueden fortalecer la resiliencia de la cartera a largo plazo.

El papel de los gestores de patrimonio en la era de los activos digitales

Las expectativas de los clientes están cambiando rápidamente a medida que los activos digitales se incorporan a las finanzas convencionales. Los inversores de alto patrimonio neto, los family offices e incluso las instituciones conservadoras ahora esperan que sus gestores de patrimonio ofrezcan opiniones informadas y acceso seguro a la exposición a criptoactivos. Esta nueva demanda desafía los modelos de asesoramiento tradicionales, requiriendo una comprensión más profunda de la tecnología blockchain, las soluciones de custodia y las implicaciones fiscales.

Las firmas líderes están integrando las criptomonedas en carteras multiactivos, asignando típicamente del 1 al 5 por ciento a través de ETFs regulados, cuentas de custodia o fondos tokenizados. Estas estrategias tienen como objetivo equilibrar el potencial alcista con una diversificación prudente en lugar de un trading especulativo.

Para los gestores de patrimonio, la debida diligencia y la educación son ahora tan vitales como la selección de activos. Comprender la tolerancia al riesgo del cliente, los límites regulatorios y las consideraciones de liquidez garantiza una participación responsable en esta clase de activos emergente. Aquellos que combinen la innovación con la disciplina no solo retendrán clientes, sino que también liderarán la próxima generación de asesores de patrimonio digital.

Cómo gestionar los riesgos en la inversión en criptoactivos

Los criptoactivos siguen siendo uno de los componentes más volátiles de las carteras modernas, lo que hace que la

gestión de riesgos sea fundamental para cualquier estrategia de patrimonio.

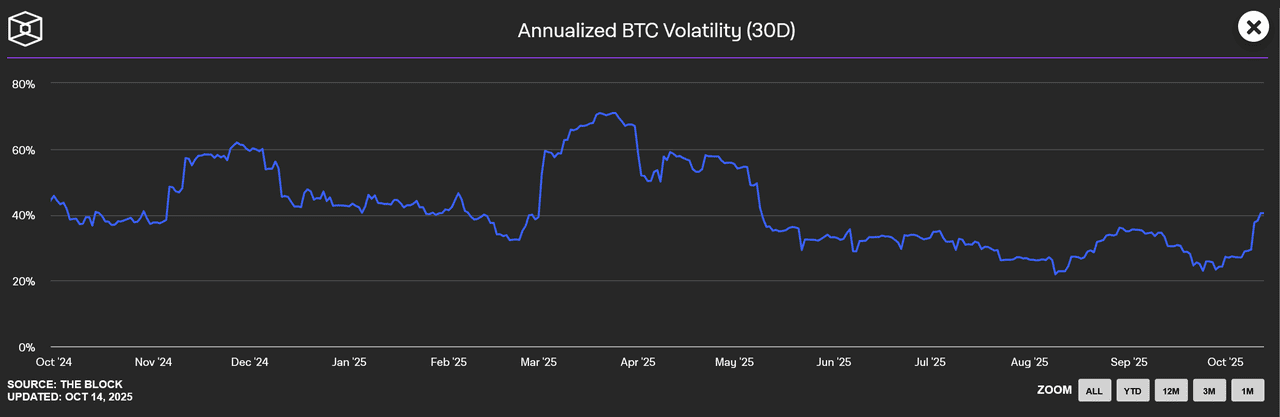

Según The Block, a octubre de 2025, la volatilidad anualizada a 30 días de Bitcoin ha oscilado entre el 35% y el 65% durante el último año, muy por encima del oro o el S&P 500.

Aunque la volatilidad se ha moderado desde 2022, todavía refleja la sensibilidad a los shocks de liquidez, el apalancamiento y los titulares regulatorios.

Volatilidad anualizada de Bitcoin, 2024–2025 - Fuente: The Block

Los principales riesgos que los gestores de patrimonio deben abordar incluyen:

• Volatilidad del mercado: Las oscilaciones intradiarias del 15-25% siguen siendo comunes durante los eventos de liquidación.

• Liquidez y deslizamiento: Los tokens más pequeños ven cómo los diferenciales se amplían bruscamente en las correcciones.

• Riesgo de seguridad y de contraparte: Los hackeos y las fallas de los exchanges aún ponen a prueba la confianza.

• Incertidumbre regulatoria: Las normas en evolución sobre staking, stablecoins y DeFi aumentan la complejidad del cumplimiento.

Estrategias clave de gestión de riesgos:

• Uso de futuros y opciones para la cobertura a la baja.

• Construcción de cestas de criptoactivos diversificadas en BTC, ETH y activos tokenizados.

• Mantenimiento de reservas de stablecoins como USDC o PYUSD para liquidez.

• Asociación con custodios institucionales como BitGo o Fidelity Digital Assets para almacenamiento en frío asegurado y auditorías de prueba de reservas.

Alinear la exposición con la tolerancia al riesgo y el horizonte de cada cliente convierte las criptomonedas de un juego especulativo en un componente disciplinado de una estrategia de patrimonio multiactivos.

Regulación, Tratamiento Fiscal y Cumplimiento para Activos Digitales

A medida que los activos digitales ganan legitimidad, los reguladores de todo el mundo se apresuran a establecer marcos más claros.

En la Unión Europea, la Regulación de Mercados de Criptoactivos (MiCA), totalmente implementada en 2024, impone licencias estrictas para exchanges, emisores de stablecoins y custodios, convirtiendo a Europa en la primera región con supervisión integral.

En los Estados Unidos, la SEC sigue evaluando las clasificaciones de tokens, mientras que la CFTC supervisa los mercados de derivados y futuros.

El tratamiento fiscal sigue siendo crucial. La mayoría de las jurisdicciones clasifican las criptomonedas como propiedad o activo de capital, lo que significa que cada venta, intercambio o transferencia puede desencadenar eventos imponibles. Con un intercambio de datos más estricto entre exchanges y autoridades fiscales, un registro meticuloso es esencial.

Para los inversores, el cumplimiento normativo y la orientación profesional son vitales. Consultar a asesores con licencia garantiza que las asignaciones digitales cumplan tanto con las obligaciones legales como con los objetivos de patrimonio a largo plazo.

Adopción Institucional e Infraestructura de Mercado

La participación institucional ha convertido las criptomonedas en una clase de activo legítima y regulada, respaldada por una profunda liquidez. La aprobación de los ETFs de Bitcoin al contado a principios de 2024 redefinió el acceso al mercado, atrayendo más de 20 mil millones de dólares en entradas netas en seis meses. El IBIT de BlackRock ahora supera los 93 mil millones de dólares en AUM, mientras que Fidelity y ARK 21Shares han extendido el acceso a clientes de jubilación y banca privada.

Las finanzas tradicionales están integrando las criptomonedas en todas sus operaciones. Goldman Sachs, J.P. Morgan y Deutsche Bank ahora proporcionan custodia y liquidación, mientras que Nasdaq Digital Assets construye una infraestructura de trading regulada.

Mientras tanto, DeFi ha madurado hasta convertirse en un ecosistema de 60 mil millones de dólares, procesando miles de millones en transacciones diarias en cadena a través de protocolos de préstamo, trading y rendimiento. Los sistemas institucionales y descentralizados están comenzando a converger, creando una arquitectura financiera unificada y transparente para la era digital.

Cómo construir una estrategia de inversión en criptoactivos preparada para el futuro

Las carteras preparadas para el futuro equilibran la innovación con la evidencia. A partir de 2025, más del 70% de los inversores institucionales encuestados por Fidelity incluyen activos digitales en estrategias a largo plazo.

Este cambio está impulsado por la utilidad, no por el bombo:

• La adopción de blockchain en finanzas comerciales y liquidaciones a través de Onyx de J.P. Morgan y las pruebas tokenizadas de SWIFT demuestra escalabilidad.

• Las

stablecoins como

USDC liquidan miles de millones diariamente, ofreciendo liquidez instantánea respaldada por el Tesoro.

• Los proyectos piloto de CBDC en la UE, China y los EAU están remodelando los flujos monetarios globales.

Los CIOs y gestores de activos ahora gestionan carteras híbridas que combinan renta variable, bonos y exposición regulada a criptoactivos. El objetivo no es reemplazar los activos tradicionales, sino mejorar la diversificación, la transparencia y la adaptabilidad, rasgos clave de las carteras de patrimonio construidas para la próxima década.

Conclusión: Avanzando en un mundo de activos digitales

Los activos digitales han madurado hasta convertirse en un componente dinámico de la gestión de patrimonio global. Ofrecen diversificación, innovación y nuevas oportunidades de retorno, pero también exigen disciplina y conciencia regulatoria.

Tanto para inversores como para asesores, el éxito ahora depende de decisiones informadas, controles de riesgo prudentes y orientación profesional.

Antes de asignar capital, consulte a expertos financieros y fiscales con licencia para asegurarse de que cada inversión en criptoactivos respalde su estrategia de patrimonio más amplia y sus objetivos a largo plazo.

Lectura Relacionada

Preguntas Frecuentes sobre Criptomonedas y Gestión de Patrimonio

1. ¿Qué es la gestión de patrimonio de criptomonedas?

La gestión de patrimonio de criptomonedas es el proceso de integrar activos digitales, como Bitcoin, Ethereum y fondos tokenizados, en carteras de inversión diversificadas. Implica gestionar el riesgo, la regulación, las implicaciones fiscales y el rendimiento a largo plazo dentro de un marco de asesoramiento profesional.

2. ¿Por qué los gestores de patrimonio invierten en criptoactivos?

Los gestores de patrimonio están añadiendo exposición a criptoactivos para satisfacer la creciente demanda de los clientes y diversificar carteras. La adopción institucional, los ETFs de Bitcoin al contado y las soluciones de custodia mejoradas han hecho que los activos digitales sean más accesibles y regulados, convirtiéndolos en instrumentos de patrimonio legítimos.

3. ¿Cuánto cripto debería haber en una cartera?

Para la mayoría de los inversores, una asignación del 1 al 5% a productos cripto regulados se considera equilibrada. El peso exacto depende de la tolerancia al riesgo, el horizonte de inversión y las necesidades de liquidez, reservándose una mayor exposición para inversores más propensos al riesgo.

4. ¿Cuáles son los principales riesgos de invertir en criptoactivos?

Los riesgos clave incluyen la volatilidad, las brechas de seguridad, los shocks de liquidez y los cambios regulatorios. Los gestores de patrimonio mitigan estos riesgos a través de la diversificación, la cobertura, custodios asegurados y reservas de stablecoins para protección de liquidez.

5. ¿Cómo se gravan las criptomonedas?

En la mayoría de las jurisdicciones, las criptomonedas se tratan como propiedad o activo de capital, lo que significa que vender, comerciar o intercambiar tokens puede generar ganancias o pérdidas imponibles. Los registros de transacciones precisos y el asesoramiento fiscal profesional son esenciales para mantener el cumplimiento.

6. ¿Qué papel juegan los ETFs en la gestión de patrimonio de criptomonedas?

Los ETFs de criptomonedas, como el IBIT de BlackRock o el Fondo Wise Origin Bitcoin de Fidelity, ofrecen a los inversores una exposición segura y regulada sin mantener directamente activos digitales. Simplifican la custodia, mejoran la liquidez y se alinean con los estándares de cumplimiento de grado institucional.

7. ¿Forma parte DeFi (finanzas descentralizadas) de la gestión de patrimonio?

Sí. DeFi permite estrategias de préstamo, staking y rendimiento en cadena. Sin embargo, conlleva un mayor riesgo y requiere una sólida debida diligencia. Algunos gestores de patrimonio ahora utilizan protocolos DeFi regulados para mejorar el rendimiento dentro de parámetros de riesgo gestionados.

8. ¿Cómo evolucionará la gestión de patrimonio de criptomonedas para 2030?

Para 2030, se espera que los valores tokenizados, las CBDCs y los fondos basados en blockchain se fusionen con los sistemas de patrimonio tradicionales. Este enfoque híbrido permitirá un movimiento fluido entre fiat, renta variable y activos digitales, redefiniendo la diversificación global de carteras.