En 2025, Ethena se convirtió en una de las historias más destacadas del sector DeFi, marcando un crecimiento explosivo tanto en su token de gobernanza ENA como en su stablecoin insignia USDe. ENA se revalorizó más de un 140 % en el último mes (julio de 2025), reflejando el creciente interés de los inversores y la sólida confianza del mercado. Al mismo tiempo, su “dólar sintético”,

USDe, escaló al tercer puesto en capitalización de mercado de stablecoins, sólo detrás de

USDT y

USDC.

El rápido ascenso del protocolo está impulsado por la demanda sostenida de usuarios minoristas e institucionales, su integración cada vez mayor en plataformas DeFi y una comunidad activa que sigue promoviendo su adopción. Con este impulso, Ethena se perfila como uno de los actores más influyentes en el ámbito de las stablecoins, sentando las bases para un posible rol transformador en el mercado cripto en general.

¿Qué es Ethena?

Ethena es un protocolo de

finanzas descentralizadas (DeFi) que crea alternativas cripto-nativas al dólar estadounidense sobre Ethereum. En lugar de depender de reservas bancarias como las

stablecoins tradicionales, Ethena usa colateral en ETH, stETH y BTC, junto con coberturas delta-neutrales en mercados de derivados, para mantener una paridad estable 1:1 con el dólar.

Fue fundado por Guy Young y cuenta con el respaldo de inversores de renombre como Dragonfly Capital, Arthur Hayes y entidades tradicionales como Fidelity, Franklin Templeton y CMS Holdings. Desde su lanzamiento, Ethena ha crecido rápidamente hasta convertirse en uno de los líderes en el sector de las stablecoins, ofreciendo soluciones tanto nativas de DeFi como productos regulados respaldados por activos del mundo real.

Principales ventajas de Ethena

• Modelo innovador de stablecoin: Utiliza colateral en ETH, stETH y BTC, junto con coberturas delta-neutrales en futuros perpetuos, para mantener el peg 1:1 sin reservas bancarias.

• Oportunidades de rendimiento atractivas: Su stablecoin de rendimiento sUSDe ofrece alrededor de 10–19 % de APY, proveniente de recompensas de staking y diferenciales de tasas de financiación.

• Integración ágil en el ecosistema: USDe está listada en plataformas DeFi de primer nivel como

Aave y

Curve, permitiendo préstamos, empréstitos y provisión de liquidez, con acceso a fiat a través de Transak.

• Fuerte respaldo de inversores: Con capital y guía estratégica de Dragonfly Capital, Arthur Hayes y CMS Holdings.

Al combinar arquitectura descentralizada, generación de rendimiento y productos listos para regulación, Ethena se posiciona en la intersección de la innovación DeFi y la adopción de las finanzas tradicionales.

¿Por qué Ethena es el protocolo de stablecoin de mayor crecimiento en 2025?

En 2025, Ethena se convirtió en uno de los protocolos DeFi más seguidos, combinando rápida expansión de mercado, alianzas de alto perfil y un modelo de rendimiento que no deja de atraer capital. Su trayectoria de crecimiento se basa en resultados destacados, alianzas influyentes y una posición única en el mercado de stablecoins en evolución.

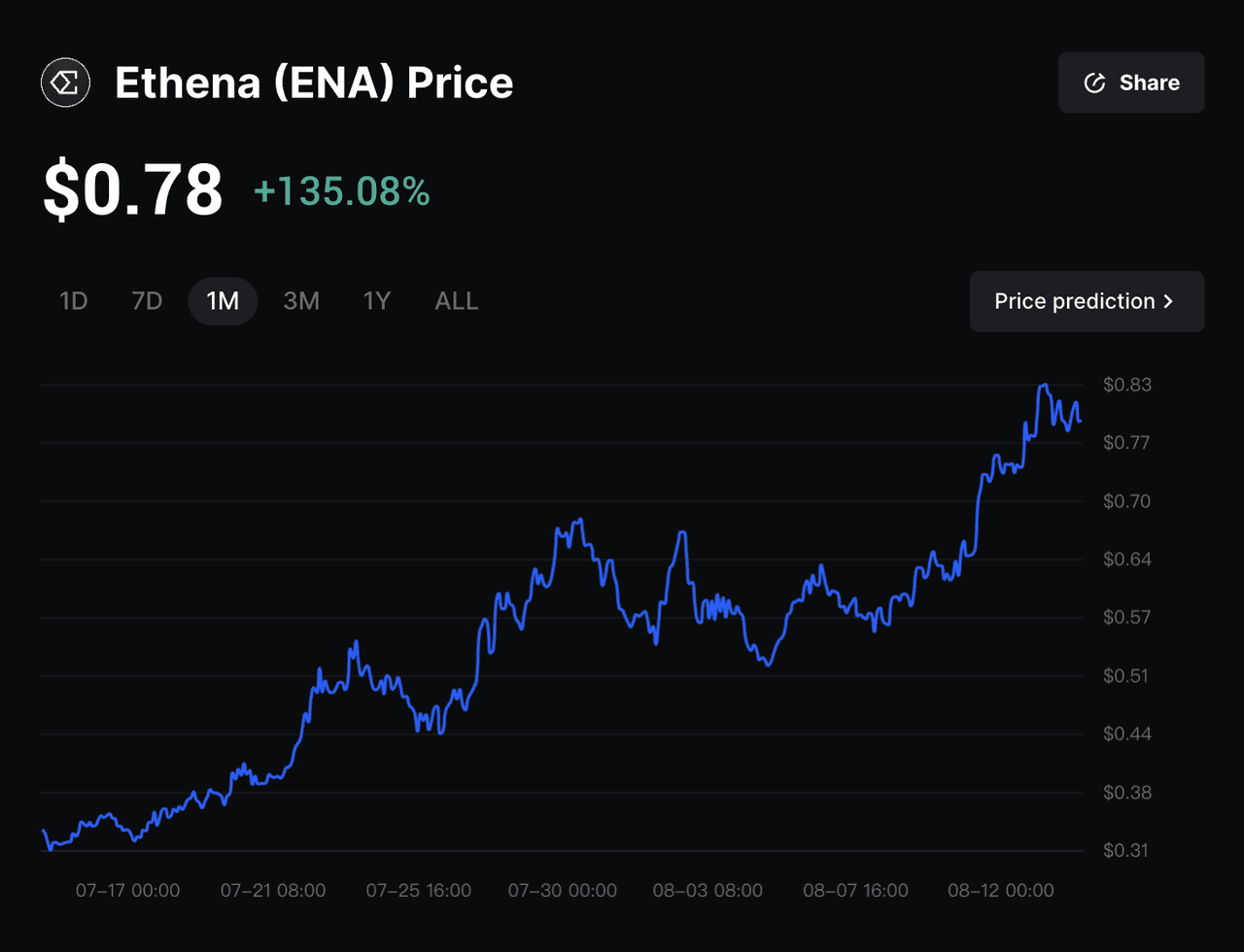

1. El precio de ENA sube un 135 % en julio y el TVL alcanza 9 470 M USD

Ethena fue el segundo protocolo más rápido en la historia crypto en superar 100 M USD en ingresos acumulados, logrando este hito en sólo 251 días. En julio de 2025, su token ENA subió de ~0,36 USD a un pico de 0,855 USD (más del 135 %), para luego consolidarse por encima de 0,80 USD.

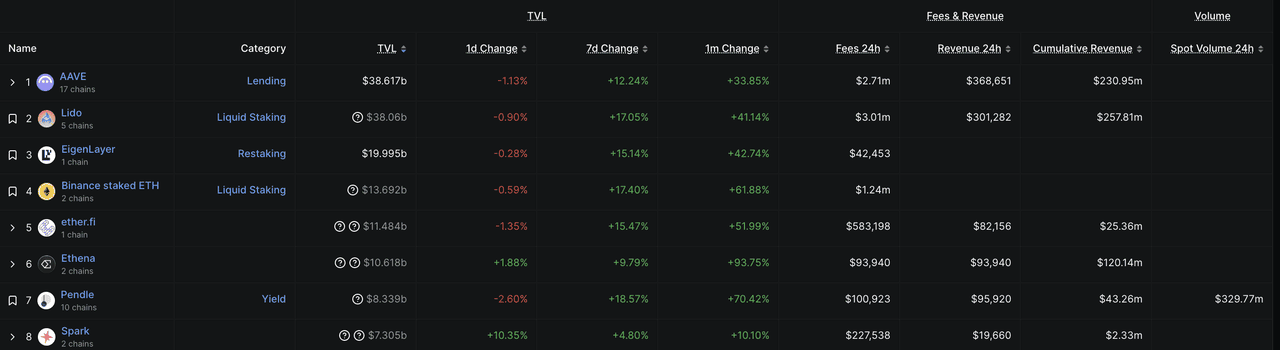

En el último mes, Ethena generó 50 M USD en comisiones y 10 M USD en ingresos de protocolo, situándose 6.º en generación mensual de comisiones entre todos los protocolos DeFi. Su

valor total bloqueado (TVL) alcanzó 9 470 M USD, consolidándola como el sexto protocolo DeFi más grande en Ethereum y en todo el mercado.

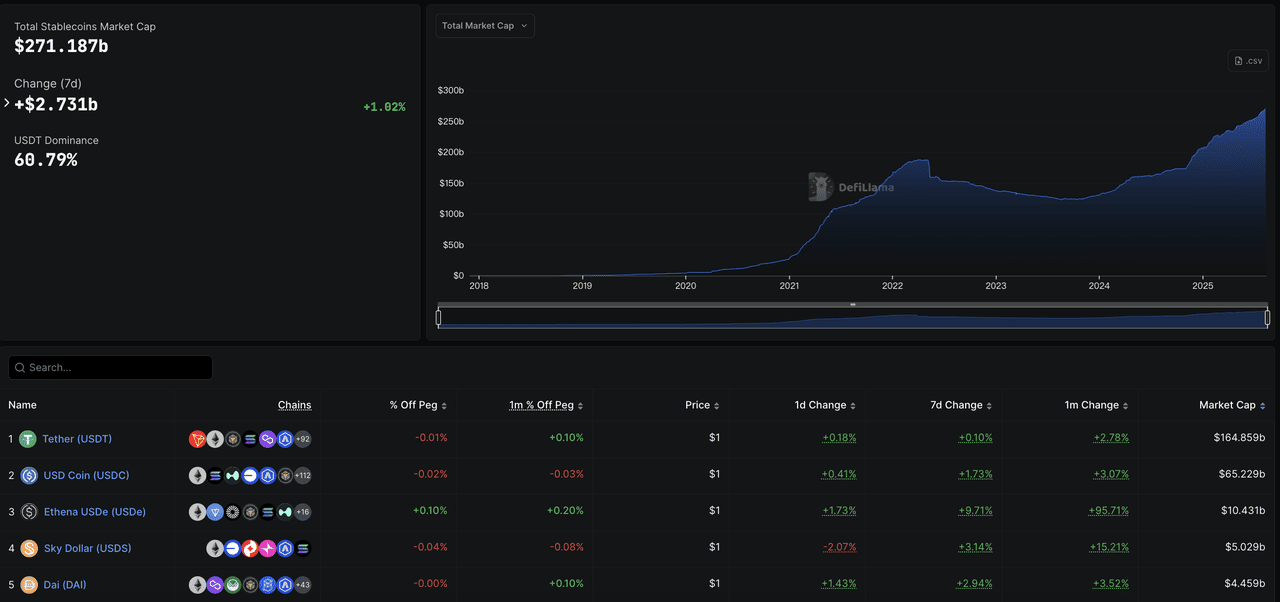

2. La oferta circulante de USDe sube un 75 % en 3 semanas y se convierte en la tercera stablecoin más grande

El dólar sintético USDe de Ethena tuvo una adopción explosiva, creciendo un 75 % en solo tres semanas hasta alcanzar 9 300 millones de USD en oferta circulante. Gracias a esto, USDe superó a

FDUSD y pasó a ser la tercera stablecoin por

capitalización de mercado.

Según

Coindesk, entre el 17 de julio y comienzos de agosto, USDe sumó 3 100 millones de USD a su oferta, superando los flujos hacia el

ETF de Bitcoin de BlackRock (1 600 millones de USD) y el

ETF de Ethereum spot (2 750 millones de USD). La expansión de su cuota de mercado subraya su papel como alternativa de alto rendimiento a las stablecoins respaldadas por fiat, y las integraciones con Aave, Curve y otras plataformas DeFi realzan su utilidad.

3. Lanzamiento de USDtb respaldado por BlackRock y ventaja regulatoria bajo la Ley GENIUS

Ethena logró un gran avance institucional con el lanzamiento de USDtb, una stablecoin de rendimiento respaldada en un 90 % por el fondo BUIDL de

BlackRock, que tokeniza bonos del Tesoro de EE. UU. Esta integración con el mayor gestor de activos mundial refuerza la credibilidad de Ethena ante inversores institucionales y ofrece una alternativa de rendimiento conforme a la normativa en el mercado de stablecoins.

Su lanzamiento se produjo tras la entrada en vigor en julio de 2025 de la

Ley GENIUS, que prohíbe a stablecoins respaldadas por fiat como USDC y USDT pagar rendimiento a sus tenedores. Esto otorga a USDtb y USDe una ventaja regulatoria, permitiéndoles ofrecer rendimientos competitivos sin violar el nuevo marco legal.

En DeFi, Ethena amplió la utilidad de USDe mediante integraciones con Aave y Curve para préstamos, endeudamiento y provisión de liquidez. La asociación con

World Liberty Financial (WLFI) impulsó aún más la adopción, permitiendo usar sUSDe como colateral en la instancia Aave v3 de WLFI y recompensando a los usuarios con tokens sUSDe y WLFI.

¿Cómo funciona Ethena?

Ethena opera mediante una suite conectada de productos diseñada para ofrecer un dólar on-chain estable, oportunidades de rendimiento competitivo y un marco de gobernanza adaptable. En su núcleo, el protocolo combina colateral en criptomoneda con cobertura en derivados para mantener la estabilidad del precio, e integra selectivamente activos del mundo real para cumplir con la normativa.

Cada producto cumple un rol específico, desde proveer un activo pegado al dólar para el uso diario en DeFi hasta ofrecer opciones de rendimiento para ahorristas y estructuras regulatorias para instituciones. En conjunto, conforman un ecosistema que conecta las finanzas descentralizadas con los mercados tradicionales.

1. USDe – Stablecoin sintético

USDe es la base del ecosistema Ethena. Se emite cuando los usuarios depositan colateral en criptomonedas como ETH, stETH o BTC en los smart contracts del protocolo. Para mantener la paridad con el dólar, Ethena abre simultáneamente posiciones cortas equivalentes en futuros perpetuos.

Este enfoque delta-neutral implica que cualquier ganancia o pérdida en el valor del colateral se compensa con las posiciones de futuros correspondientes. Si ETH sube, las cortas pierden pero el colateral gana lo mismo, y viceversa. Así, USDe se mantiene estable cerca de 1 USD sin depender de bancos o reservas fiat. Todo el colateral y las posiciones son visibles on-chain, aportando la transparencia que muchos stablecoins centralizados carecen.

2. sUSDe – Stablecoin de rendimiento

sUSDe se crea cuando los holders apuesta su USDe en Ethena. Al hacer staking, la stablecoin se convierte en un activo de rendimiento que genera retornos de dos fuentes principales:

• Recompensas por staking del colateral – Si el colateral depositado es un activo generador de rendimiento (como stETH), el protocolo captura sus recompensas de staking.

• Diferenciales de tasa de financiación – Los contratos de futuros perpetuos utilizados para cobertura suelen tener tasas de financiación positivas, que el protocolo recoge.

Estos flujos de rendimiento se agrupan y distribuyen entre los poseedores de sUSDe, ofreciendo APY que históricamente han oscilado entre el 10% y el 19%, según las condiciones del mercado. Esta estructura convierte a sUSDe en una opción atractiva para usuarios de DeFi que buscan mayores rendimientos en lugar de mantener stablecoins de forma pasiva, sin perder la exposición a un activo vinculado al dólar.

3. USDtb – Stablecoin respaldado por activos reales (RWA)

USDtb es el puente de Ethena hacia mercados regulados y activos del mundo real. Es un stablecoin conforme al GENIUS Act, respaldado en un 90% por el fondo BUIDL de BlackRock, que tokeniza Letras del Tesoro de EE. UU. a corto plazo. El resto se mantiene en activos de alta liquidez y bajo riesgo para garantizar estabilidad en el canje.

Al vincular directamente dólares on-chain con estos T-Bills tokenizados, USDtb ofrece una alternativa con rendimiento frente a stablecoins respaldados por fiat como USDC o USDT, que bajo el GENIUS Act no pueden pagar intereses a sus tenedores. Esto lo hace especialmente atractivo para inversores institucionales y tesorerías corporativas que requieren cumplimiento regulatorio y retornos predecibles, mientras mantiene su utilidad en DeFi para préstamos, endeudamiento y provisión de liquidez.

4. iUSDe – Versión institucional de USDe

iUSDe es una versión especializada de USDe diseñada para cumplir con los requisitos de compliance institucional. Incluye restricciones de transferencia, acceso mediante lista blanca y verificación KYC obligatoria para todos los participantes.

Desde el punto de vista técnico, iUSDe utiliza el mismo mecanismo delta-neutral de acuñación y cobertura que USDe, garantizando la misma estabilidad de precio y transparencia on-chain. Sin embargo, su estructura regulada permite a gestores de activos, fondos de inversión y otros actores institucionales integrarlo en sus carteras sin violar los marcos de cumplimiento. Esto facilita la adopción masiva de stablecoins sintéticos en entornos regulados.

5. ENA – Token de gobernanza

ENA es el token de gobernanza nativo de Ethena, que otorga a sus poseedores la capacidad de decidir el futuro del protocolo. Los participantes pueden votar propuestas como:

• Ajustar parámetros de colateral y apalancamiento para USDe

• Asignar reservas del protocolo o fondos del tesoro

• Integrar nuevos tipos de colateral o fuentes de rendimiento

• Activar el “interruptor de comisiones” gestionado por gobernanza, que asigna parte de los ingresos del protocolo a los stakers de ENA

Al descentralizar la toma de decisiones, ENA garantiza que la dirección de Ethena refleje los intereses de la comunidad y de los stakeholders. Con el tiempo, el token podría convertirse en el principal mecanismo de coordinación para mejoras técnicas e incentivos económicos en el ecosistema.

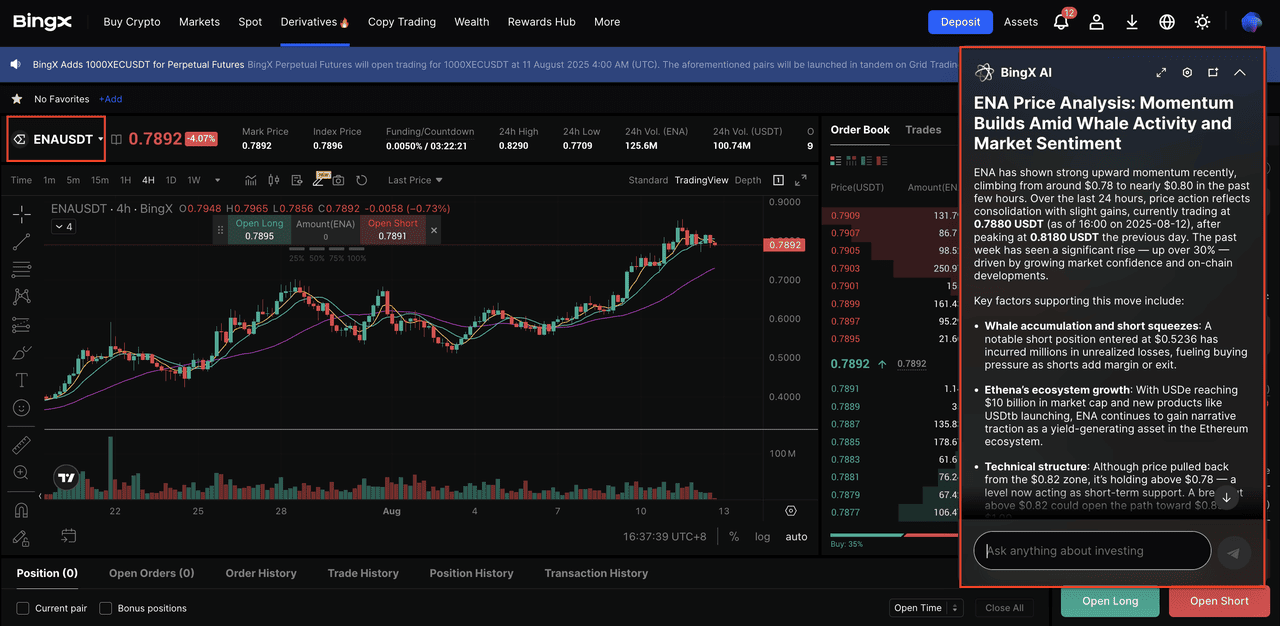

Cómo operar los tokens Ethena ENA en BingX

Ethena (ENA) es el token de gobernanza del protocolo Ethena, conocido por su dólar sintético USDe y su modelo de staking sUSDe de alto rendimiento. ENA está disponible tanto en el mercado Spot como en Futuros Perpetuos de BingX, ofreciendo flexibilidad para construir posiciones a largo plazo o realizar operaciones de corto plazo. Además, BingX AI proporciona análisis en tiempo real para ayudar a identificar mejores estrategias de trading.

Paso 1: Buscar ENA/USDT en Spot o Futuros Perpetuos

Para mercado Spot

Acceda al mercado Spot de BingX y busque

ENA/USDT. Coloque una orden de mercado para comprar al instante o una orden limitada para fijar su precio de entrada. El trading Spot es ideal para quienes desean mantener ENA a largo plazo o añadirlo a una cartera diversificada.

Para Futuros Perpetuos

Buscá

ENA/USDT en el mercado de Futuros Perpetuos para abrir posiciones largas o cortas sin fecha de expiración. Esto te permite emplear estrategias tanto en mercados alcistas como bajistas. El apalancamiento puede aumentar los rendimientos potenciales, pero también eleva el riesgo, así que usá con precaución.

Paso 2: Usá BingX AI para obtener información de mercado en tiempo real

Hacé clic en el ícono de IA en el gráfico de trading para iniciar BingX AI. La herramienta resalta niveles clave de soporte y resistencia, la dirección de la tendencia y eventos recientes que mueven el mercado, como el rally de ENA y el rápido aumento de la oferta de USDe, para afinar tu estrategia.

Paso 3: Ejecutá y monitoreá tu operación

Usá una orden de mercado para ejecución inmediata o una orden límite para fijar tu precio de entrada. Continuá monitoreando BingX AI para ajustar tu posición y estrategia según las condiciones del mercado.

Principales riesgos en el ecosistema Ethena

Aunque Ethena ofrece diseños innovadores de stablecoins y rendimientos competitivos, su modelo conlleva riesgos estructurales y operativos que debés comprender antes de participar.

1. Riesgo de mercado en cobertura delta-neutral: La estabilidad de USDe depende de que los mercados de futuros perpetuos mantengan liquidez y funcionen con normalidad. En condiciones extremas, como caídas drásticas de precio o fallos de exchange, la cobertura puede fallar y poner en riesgo el peg.

2. Riesgo de contraparte y plataforma: Las posiciones cortas para cubrir USDe se abren en exchanges de derivados centralizados o semidescentralizados. Fallos operativos, acciones regulatorias o problemas de liquidez en estos venues podrían interrumpir las operaciones.

3. Incertidumbre regulatoria: Aunque USDtb cumple con la GENIUS Act, cambios en la regulación global podrían limitar el acceso, añadir requisitos o alterar su estructura de rendimientos.

4. Vulnerabilidades de contratos inteligentes: Errores o exploits en los contratos de Ethena podrían causar pérdida de colaterales o interrumpir funciones del producto, incluso con auditorías realizadas.

5. Dependencia de tasas de financiación: Los rendimientos de sUSDe dependen en parte de las tasas de financiación positivas en los mercados perpetuos. Tasas negativas prolongadas podrían reducir o eliminar los rendimientos.

Reflexiones finales y perspectivas futuras de Ethena

Ethena está evolucionando de un protocolo de stablecoin sintético a una plataforma financiera integral con el potencial de redefinir cómo funcionan los dólares on-chain. Su combinación de estabilidad delta-neutral, opciones con rendimiento y productos respaldados por activos reales regulados le permite atender tanto al dinámico sector DeFi como a las necesidades conservadoras del capital institucional. La hoja de ruta apunta a integraciones más profundas, mayor liquidez y adopción ampliada de activos reales, mientras refuerza los marcos de cumplimiento.

Si Ethena logra ejecutar su visión, mantener la estabilidad y construir confianza de mercado duradera, podría convertirse en la piedra angular de la próxima generación de finanzas descentralizadas. En los próximos años, su crecimiento se medirá no solo por capitalización de mercado, sino por el papel que juegue en hacer de los dólares on-chain una parte confiable y ampliamente usada del sistema financiero global.

Lecturas relacionadas